Den grønne omstillingen innfrir ikke. Hverken for miljøet eller investorene. Vi tar turen fra Parisavtalen til Excel-arket.

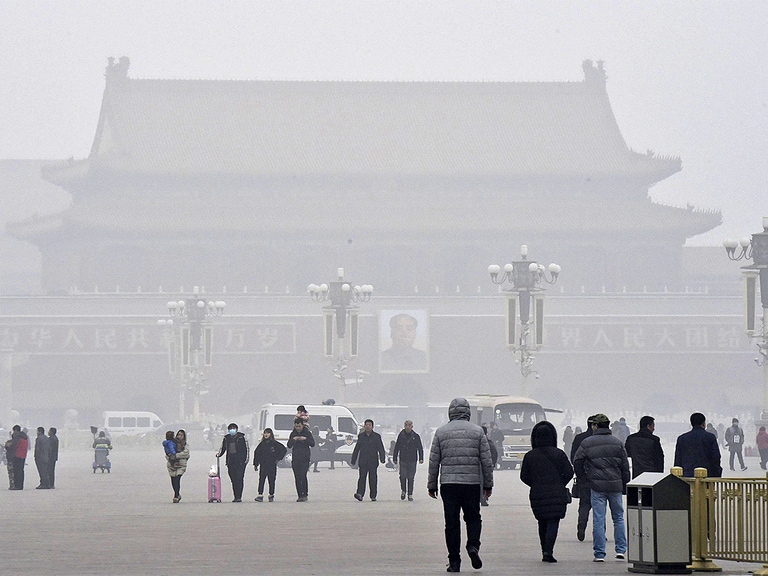

USAs president Joe Biden og Kinas leder Xi Jinping klappet hverandre pent på skulderen i forrige uke og lovet å investere mer i fornybar energi. Begge kan se, som vi, at kloden sliter. 2023 blir etter alt å dømme det varmeste året som er registrert. Samtidig inntreffer massive oversvømmelser og drepende tørkekatastrofer i uvant stort omfang. Forskere har for lengst trykket på alarmknappen. FNs klimatoppmøte COP 28 starter i slutten av november.

Da Parisavtalen ble undertegnet for åtte år siden, var vi mange som trodde at den grønne omstillingen ville skyte fart og at produsentene av grønn energi ville få en storhetstid. Det motsatte har skjedd. Som investorer i selskapene er vi blitt dypt skuffet i takt med at prosjekter i sol og vind enten er blitt ulønnsomme, forsinket eller avlyst. Jovisst finnes det grønne energiselskaper som gjør det bra rundt i verden, men utbyggingstakten har vært altfor lav til at energisektoren kan gi et reelt bidrag til å oppnå målsetningene i Parisavtalen.

Milliardtap

Jeg har før skrevet om store selskaper som Ørsted, Vestas og Siemens Energy, og om hvordan disse har tapt milliarder av investorenes penger i ulønnsomme prosjekter. Vi kan også ta turen til USA og se hvordan de store sol- og vindprodusentene har tapt store aksjonærverdier i 2023. Ser vi på en dominerende ETF innenfor fornybar energi, iShares Global Clean Energy UCITS, som omfatter 30 av de meste betydningsfulle selskapene, så har den mistet 30 prosent av sin verdi i år mens S&P 500-indeksen i samme periode har steget med over 17 prosent. Det er tungt å være grønn investor.

Jeg får ofte spørsmålet om vi ikke nærmer oss tidspunktet for å gå inn som investor nettopp i disse grønne energiselskapene. Når så mye av verdsettelsen er barbert bort og selskapene kan handles til beskjedne multipler, og vi vet at verdens energiproduksjon skal omstilles, så må det vel snart komme et vendepunkt?

Det avgjørende spørsmålet

Kanskje. Kanskje ikke. Spørsmålet du som investor skal stille deg er: Hvem skal betale for den grønne omstillingen? Når vi vet at dette er svært kapitalkrevende industrier, og vi vet at kapitalen søker dit hvor investor kan få en best mulig avkastning innenfor en gitt risiko, så vil det kreve at prosjektene kan returnere denne avkastningen til investorene. Hvis ikke, kan de ikke tiltrekke kapital.

Konsulentselskapet Bain har regnet på dette. For hver investert milliard i et lavkarbonprosjekt, må det generes omtrent 60 millioner i inntekter bare for å dekke avkastning på egenkapital, renter og skatter. Her forutsetter Bain et prosjekt med lav risiko og med en kapitalkostnad på 5 prosent. Denne eiendelen må også avskrives, noe som øker inntektsbehovet til omtrent 108 millioner per år, ved 20 års levetid. Hvis risikoen øker, og dermed kapitalkostnaden, vokser inntektskravet som må samles inn fra kunder ytterligere: For hver økning på 500 basispunkter i kapitalkostnaden, øker det årlige inntektskravet med nesten 55 millioner.

Vil du betale litt mer?

Dette er mer enn skrivebordskalkulasjoner, det er realiteter. Så skal vi lykkes med den grønne omstillingen og få mer sol- og vindenergi, da må prisen på grønn energi reflektere et rimelig avkastningskrav på investert kapital. Og nå er vi ved problemets kjerne: Er vi villige til å betale mer for grønn energi for å redde kloden?

Bain har spurt forbrukere i USA og Europa om nettopp dette. Undersøkelsen konkluderer at under halvparten av de spurte er villige til å akseptere selv en veldig liten stigning i prisen på strøm eller drivstoff. Kun 20-30 prosent av de spurte er villige til å betale 10 prosent mer for renere energi. Derfor konkluderer Bain at mange lavkarbonprosjekter ikke alene kan baseres på markedsmekanismer. De må suppleres med markedsregulering, enten som subsidier eller skattefordeler, eller som lovgivning som pålegger forbrukere eller bedrifter å benytte grønne energikilder. I USA fikk Ørsted, et globalt selskap innen fornybar energi, blankt nei til å reforhandle prisene på elektrisitet til sluttkundene, og måtte derfor skrinlegge prosjekter.

Så mens temperaturen og vannstanden stiger, isen smelter, og vi pumper olje som aldri før, så greier vi fortsatt ikke å knekke koden på hvordan investeringene i grønn energi skal bli lønnsomme. Derfor kan det dessverre ta tid før vi får et reelt oppsving i de grønne papirene på verdens børser.

CMC Markets er en ‘execution-only service’ leverandør. Dette materialet (uansett om det uttaler seg om meninger eller ikke) er kun til generell informasjon, og tar ikke hensyn til dine personlige forhold eller mål. Ingenting i dette materialet er (eller bør anses å være) økonomiske, investeringer eller andre råd som avhengighet bør plasseres på. Ingen mening gitt i materialet utgjør en anbefaling fra CMC Markets eller forfatteren om at en bestemt investering, sikkerhet, transaksjon eller investeringsstrategi. Denne informasjonen er ikke utarbeidet i samsvar med regelverket for investeringsanalyser. Selv om vi ikke uttrykkelig er forhindret fra å opptre før vi har gitt dette innholdet, prøver vi ikke å dra nytte av det før det blir formidlet.