Generelt er investorer villige til å betale mer for aksjer med forventninger om stabile og/eller voksende inntektstrømmer enn for aksjer med variabel inntekt eller der selskapets framtid er usikker.

På et gitt tidspunkt har aksjekursene en tendens til å representere summen av forventningene fra alle investorer om et selskaps verdi. En aksjekurs representerer en balanse mellom håpene og ambisjonene om gevinst for noen og frykten for tap for andre. Generelt er investorer villige til å betale mer for aksjer med forventninger om stabile og/eller voksende inntektstrømmer enn for aksjer med variabel inntekt eller der selskapets framtid er usikker.

Generelt er investorer villige til å betale mer for aksjer med forventninger om stabile og/eller voksende inntektstrømmer enn for aksjer med variabel inntekt eller der selskapets framtid er usikker.

For investorer er en av de viktigste faktorene for suksess i aksjehandel, at du er i stand til å forstå hvilke faktorer som påvirker markedsforventningene og hvordan disse endres over tid. En rekke faktorer kan påvirke både positive og negative oppfatninger av et selskap.

Den overordnede drivkraften for verdivurderinger av et selskap er dets evne til økt fortjeneste og til slutt utbytte. Det er en rekke måter et selskap kan øke fortjenesten på over tid:

Det er viktig for investorene å vite at selv om selskapene kan ha stor suksess, er det også mange risikoer som kan føre til tap av penger eller at virksomhetens omsetning faller dramatisk. Frykt for negative utfall kan begrense potensialet for oppgang for aksjene, eller til og med føre til nedgang.

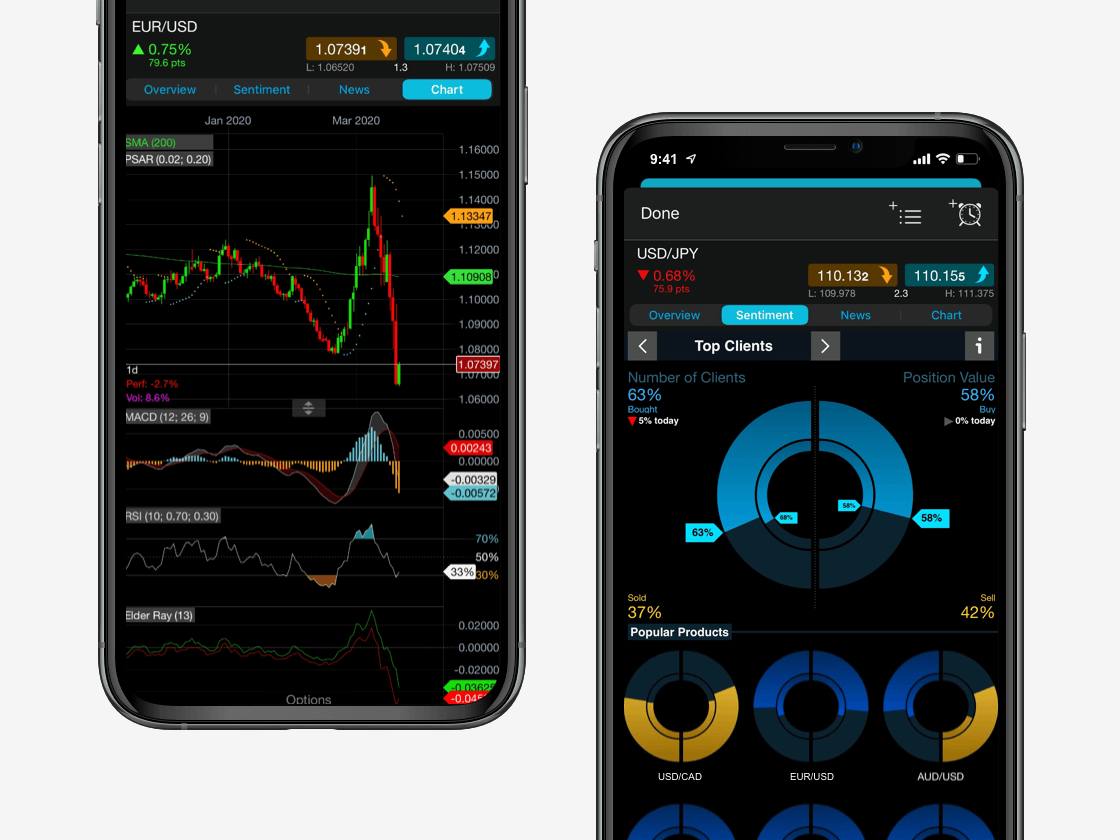

Ønsker du å handle på farten? Vår prisbelønte tradingapp* lar deg åpne og lukke posisjoner, sette opp varslinger og gjøre analyser med mobil-optimaliserte charts pluss mye mer.

Et annet nyttig spørsmål for investorene er å spørre om hvordan markedet verdsetter aksjene til et selskap i forhold til konkurrentene. Dyrere aksjer har en tendens til å ha høyere forventninger og høyere fare for skuffelse, mens selskaper med lave verdier og forventninger har potensial for å overraske på oppsiden.

Den vanligste verdimålingen er forholdet mellom aksjekurs/fortjeneste (P/E), som beregnes slik:

P/E-forhold = markedsverdi / netto fortjeneste

P/E-forhold = aksjekurs / fortjeneste per aksje

Dette gir investoren informasjon om hvilket premietillegg som sannsynligvis må brukes for å begrunne selskapets løpende fortjeneste.

Forholdet kurs/fortjeneste vil si hvor mange år det vil ta selskapet å gjøre gjeldende aksjekurs til gjeldende fortjeneste, også kalt nedbetalingstid. Derfor vil et høyere P/E-forhold indikere høyere forventninger om vekst i fortjenesten.

Med verdivurdering knyttet til vekst er forholdet kurs/fortjeneste/vekst (PEG) et annet viktig tiltak for investorer å vurdere. PEG beregnes som:

PEG-forhold = gjeldende P/E-forhold / gjeldende vekst i fortjeneste

Et selskap med 30 % vekstsats og 30 x P/E vil ha en PEG på 1,0 som antas å være referansenivået. En PEG høyere enn 1,0 betyr at markedet priser inn enda raskere vekst for selskapet, som øker potensialet for skuffelse. En PEG på mindre enn 1,0 antyder at det kan være rom for at verdivurderingen øker.

Det eneste problemet med å bruke P/E-forhold for å sammenligne vurderinger, er at markedet har en tendens til å sette en premie på bestemte sektorer. Dette gjør sammeligninger av andre grupper lettere enn sammenligninger av et større aksjeutvalg.

Utbytte kan også ha en viktig innvirkning på markedssentimentet. Mens fortjenesten kan være avhengig av regnskapsanslag, representerer utbytte betaling av faktiske kontanter til aksjonærene. Utbytte har blitt en viktig komponent for hva en aksjonær forventer i inntekt og avkastning.

Fordi noen aksjonærer er avhengige av utbytte for inntekt, har aksjene til selskaper som kutter utbyttet en tendens til å straffes hardt av markedet. Selskaper som eliminerer utbyttet helt er tilbøyelige til å miste institusjonelle aksjonærer, som er begrenset av en politikk som dikterer at de bare kan eie aksjer som betaler utbytte. På grunn av dette øker bare selskapene utbyttet til nivåer som de er sikre på at de kan opprettholde over tid.

Dette tyder på at endringer i utbytte kan gi en sterk indikasjon på ledelsens forventninger om fremtidige resultater. En økning i utbytte er et tegn på tillit, mens kutt i utbytte generelt indikerer at et selskap er i vanskeligheter.

For å måle risiko av gjeldende utbyttenivå, kan investorene se på forholdet for utbyttedekning under:

Forhold for utbyttedekning = fortjeneste per aksje / utbytte per aksje

Dette måler selskapets evne til å betjene gjeldende utbytte. Jo høyere nivå, jo sterkere er potensialet for at utbyttet å bli værende på gjeldende nivå eller øke. Et nivå under én antyder potensial for kutt.

Aksjonærene må også vurdere at når utbyttet er deklarert, er det en forfallsdato for når du må eie aksjene for å motta utbyttet. På den første handelsdagen der en kjøper ikke vil få utbytte, kjent som ex-utbyttedatoen, har kursen en tendens til å falle med omtrent det samme som utbyttebeløpet.

Selskapets inntjeningsrapporter har en tendens til å tiltrekke seg mye oppmerksomhet og handelsaktivitet av flere grunner. For det første, selv om noen utviklingstrekk kan komme som en overraskelse, har inntektsrapportene og de medfølgende konferansesamtalene en tendens til å være planlagte og offentliggjorte i god tid, slik at investorer og media ser på resultatene. For det andre offentliggjør analytikerne gjerne inntektsestimater på forhånd, slik at forventningene ofte blir priset inn i aksjene før tiden.

Derfor er investering rundt inntektsrapporter ofte mindre påvirket av det faktiske inntektsnivået, og mer av hvordan rapportert inntekt var i forhold til markedsforventningene. Ledelsens estimater for fremtidige kvartaler også kjent som guiding, kan også ha stor innvirkning på investorenes sentiment.

Aksjeinvestering før en rapport kan også være risikable. Raske stigninger i forkant av resultater kan antyde økende forventninger og en høyere risiko for skuffelse, mens en nedgang før nyhetene antyder mangel på tillit og potensiale for en positiv overraskelse.

Med så mange investorer og media som fokuserer på inntekts- og guidingtall, kan det være betydelig volatilitet etter utgivelsen av inntektsdata. Dette er grunnen til at mange selskaper særlig i USA, har en tendens til å rapportere utenfor åpningstidene til markedet. Disse rapportene kan også ha innvirkning på trendene, og kan derfor skape betydelige muligheter og vendepunkter for investorene.

Oppkjøpstilbud kan før til spenning og volatilitet i markedet, som kan skape investeringsmuligheter. En rekke faktorer innvirker på hvordan aksjer reagerer på oppkjøpstilbud.

Siden kjøpere vanligvis betaler en premie for å overta et selskap, har aksjer i målselskapet en tendens til å stige på grunn av nyhetene. Noen ganger stiger de på forhånd grunnet rykter, men rykter alene er sjeldent en god investeringstese.

Hvor mye målselskapet stiger avhenger av typen bud og potensialet for andre budgivere. I et vennlig oppkjøp kjøpes målselskapet akkurat på budkursen. I et fiendtlig eller omstridt oppkjøp med flere budgivere handles målselskapet ofte høyere enn budsprisen på grunn av spekulasjonene om at et høyere bud kan dukke opp.

Tradisjonelt har aksjene til kjøperen en tendens til å falle ved kunngjøringen av et bud, som kan skape risiko for kjøperen som:

Hvis en transaksjon senere svikter, kan disse bivirkningene reversere seg selv. Oppkjøpstilbud kan også føre til at andre selskaper i samme bransjegruppe også stiger i verdi, på grunn av spekulasjonene om at andre transaksjoner i gruppen kan forekomme.

Kundesentimentverktøyet på tradingplattformen gir deg muligheten til å se en prosentandel av kundene som er long i forhold til de som er short på en bestemt aksje. Du ser også pengeverdien av disse posisjonene som en prosentandel.

CMC Markets er en «execution only» leverandør. Dette innholdet (uansett om det inneholder meninger eller ikke), er kun til generell informasjon og tar ikke hensyn til dine personlige forhold eller målsetninger. Ingenting i dette innholdet er (eller bør anses å være), økonomisk, investerings- eller annen form for råd som kan garanteres. Ingen uttalelse gitt i materialet utgjør en anbefaling fra CMC Markets eller forfatteren om at en bestemt investering, verdipapir, transaksjon eller investeringsstrategi passer for en bestemt person. Materialet er ikke utarbeidet i samsvar med lovkrav utformet for å fremme uavhengigheten til investeringsanalyse. Selv om vi ikke er spesifikt forhindret fra å gjøre handler før vi leverer dette materialet, søker vi ikke å dra nytte av materialet før det distribueres.