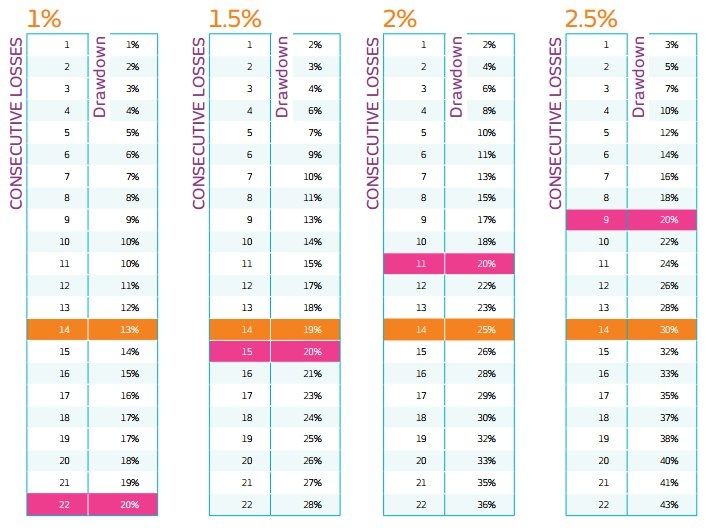

For å lykkes som trader må størrelsen av potensielle tap være fornuftig i forhold til opprinngelig gevinstpotensial på hver ny posisjon. Uten en disiplinert holdning til risiko og avkastning, er det lett å gå i fellen og holde tapsposisjoner for lenge. Å håpe at ting vil snu før du til slutt likviderer med stort tap er meningsløst, hvis målet var å gjøre en liten gevinst i løpet av noen få timer.

Langsiktig tradinggevinst kan beskrives som en vinnende kombinasjon av:

- Antall gevinsthandler sammenlignet med antall tapshandler og

- Gjennomsnittsverdien av gevinstene for hver handel sammenlignet med gjennomsnittssverdien av tapene

Det er viktig å kombinere disse forholdene og forholdene mellom risiko og belønning. Mange vellykkede tradere har faktisk flere handler med tap enn med gevinst, men de tjener penger fordi den gjennomsnittlige størrelsen på hvert tap er mye mindre enn gjennomsnittlig gevinst. Andre har en moderat gjennomsnittlig gevinstverdi sammenlignet med tap, men en relativt høy prosentandel gevinstbringende posisjoner.