Wczoraj rynki europejskie i amerykańskie przeszły kolejny ciężki dzień w związku z obawami, że agresywne stanowisko Rezerwy Federalnej w sprawie inflacji wpędzi gospodarkę światową w recesję, ponieważ gwałtownie rosnący dolar amerykański eksportuje szok inflacyjny na cały świat. Rynki azjatyckie zdołały się nieco ustabilizować, przy czym rynki chińskie odnotowały silny wzrost w związku z niepotwierdzonymi doniesieniami, że rząd chiński rozważa ponowne otwarcie.

Podczas gdy FTSE100 zanotował wczoraj pozytywną sesję, było to bardziej związane ze słabością funta, kiedy Bank Anglii po raz kolejny przekazał niewyraźny komunikat, jeśli chodzi o politykę monetarną. Po podniesieniu stóp o 75 punktów bazowych, by zrównać się z podwyżką Rezerwy Federalnej dzień wcześniej, prezes Bailey spędził następną godzinę na podważaniu tego przesłania, co można określić jako malowanie ponurej perspektywy, jeśli chodzi o wyniki brytyjskiej gospodarki. Choć można pochwalić jego szczerość, nie ułatwia on bankom walki z inflacją, gdyż funt jest jednym z głównych mechanizmów transmisji rosnących cen. Osłabiając walutę, po prostu utrudniał rozwiązanie problemu. Brakowało tylko Szeregowca Frazera z "Armii Taty", który mruczał "wszyscy jesteśmy skazani na zagładę", tak ponury był ten przekaz, co sprawia, że determinacja rządu brytyjskiego, by jeszcze bardziej zmiażdżyć gospodarkę cięciami wydatków i podwyżkami podatków w nadchodzących okresach, jest zdumiewająca. Bank centralny chętnie obwiniał niedawny mini-budżet o to, że perspektywy są tak ponure i że zrobi wszystko, aby utrzymać stopy na jak najniższym poziomie. Ten ton z pewnością pasuje do narracji Banku Anglii, ponieważ przesuwa punkt ciężkości z ich własnej winy w odniesieniu do obecnych poziomów inflacji. To prawda, że mają bardzo trudne zadanie, ale po części jest to ich własna zasługa, biorąc pod uwagę niepowodzenia w dostrzeżeniu, że inflacja nie jest tak przejściowa, jak się wydawało. To właśnie o tej porze w zeszłym roku wskaźniki inflacji migały na czerwono, podczas gdy bank centralny zwlekał z podwyżkami. Faktem jest, że gdyby bank nie utrzymywał niskich stóp przez tak długi czas, gdzie nawet mówił o perspektywach ujemnych stóp, nie byłby w tym bałaganie. Na szczęście dla nich, ostatnie błędy polityczne pozwoliły im się uwolnić od kłopotów, ale nie ma wątpliwości, że ich odciski palców są nadal widoczne na tym bałaganie.

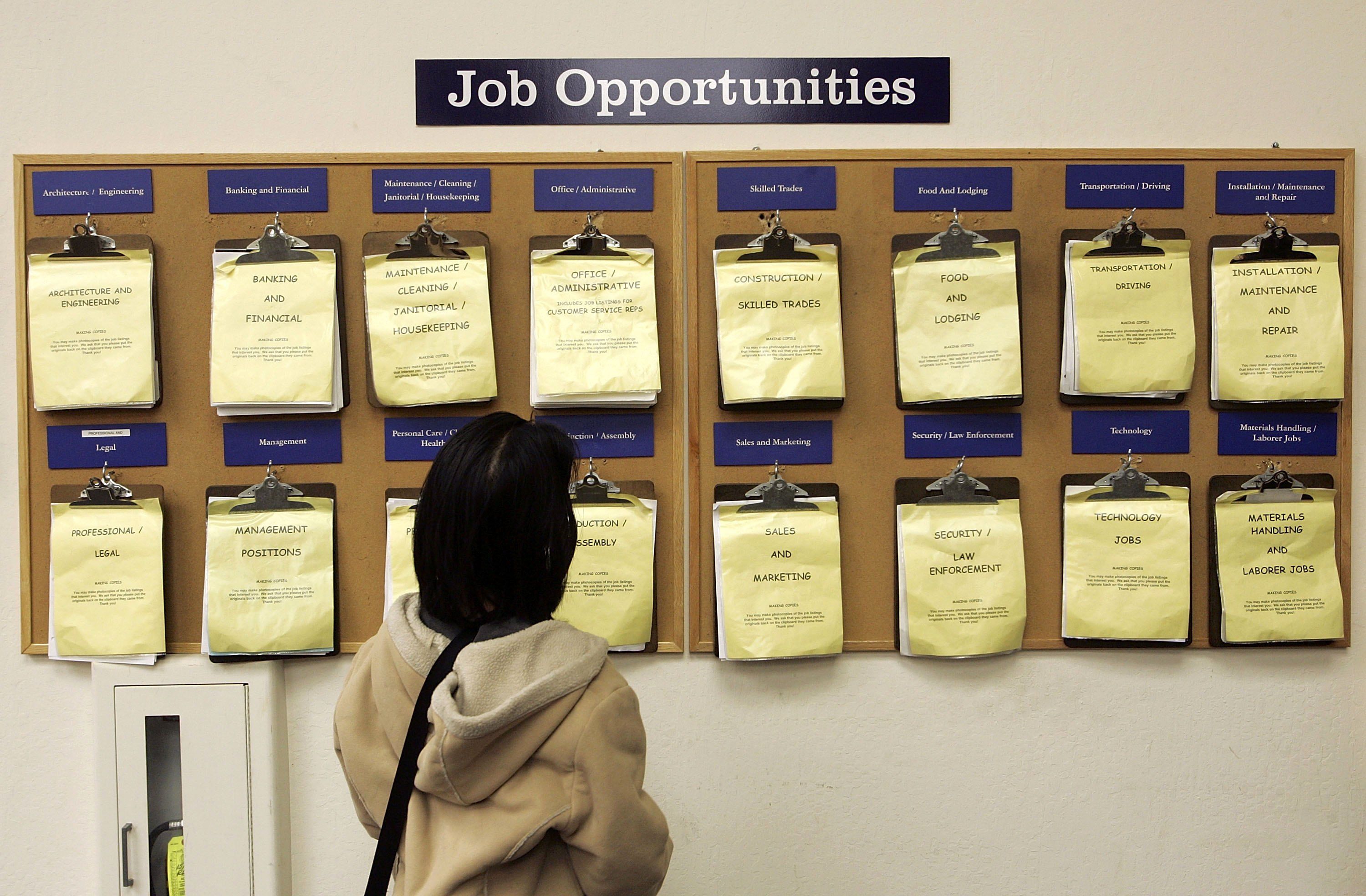

W świetle negatywnej reakcji rynku na tegotygodniowe posiedzenie Fed, a w szczególności na konferencję prasową Powella, uwaga skupia się teraz na październikowym raporcie o zatrudnieniu, który zostanie opublikowany przed sesją amerykańską, a także na przyszłotygodniowym raporcie CPI z USA.

Rezerwa Federalna nadal postrzega rynek pracy jako szczególnie ciasny, zwłaszcza jeśli spojrzeć na dość niski wskaźnik uczestnictwa, a jakakolwiek słabość w tym zakresie w nadchodzących miesiącach mogłaby odebrać trochę dynamiki z niedawnego wzrostu rentowności i skoku dolara amerykańskiego. Po środzie rynek wydaje się myśleć, że Rezerwa Federalna się nie zatrzyma, dopóki coś nie upadnie. Obawiamy się, że może to być gospodarka światowa, jeśli będzie kontynuować podwyżki bez względu wpływ, jaki gwałtownie rosnący dolar amerykański wywiera na resztę świata. Bardzo niska stopa bezrobocia jest być może jednym z powodów, dla których amerykański rynek pracy dobrze się trzyma pomimo obaw o spowolnienie wydatków konsumenckich i wzrost kosztów ze strony niektórych amerykańskich przedsiębiorstw. Cotygodniowe wnioski o zasiłek dla bezrobotnych nadal spadają z poziomu około 260 tys. osób, który obserwowaliśmy latem, pomimo coraz wyraźniejszych dowodów na to, że firmy zaczynają masowo zwalniać pracowników. Jak na razie nie widać tego w głównych liczbach, podczas gdy październikowy raport ADP pokazał na początku tygodnia duży skok o 239 tys. Wynika to głównie z faktu, że liczba wolnych miejsc pracy jest wciąż wysoka i nie widać oznak spowolnienia w okresie Święta Dziękczynienia i Bożego Narodzenia. Jest to również okres, w którym firmy potrzebują wielu tymczasowych pracowników, przygotowując się do Black Friday i Cyber Monday, co oznacza, że rynek pracy w USA prawdopodobnie pozostanie napięty do przyszłego roku. Wrześniowe payrollsy były przyzwoite i wyniosły 263 tys. osób, a stopa bezrobocia spadła do 3,5%, choć w dużej mierze wynikało to z podobnego spadku wskaźnika aktywności zawodowej do 62,3% z 62,4%. To nadal zagadka, biorąc pod uwagę wciąż rosnące koszty życia i fakt, że jest on o 1% poniżej poziomu sprzed pandemii, kiedy to wynosił 63,4%. We wrześniu wzrost wynagrodzeń również zwolnił z 5,2% do 5%, spadając do najniższego poziomu w tym roku. W październiku oczekuje się dalszego spadku do 4,7%. Oczekuje się, że wzrost liczby miejsc pracy wyniesie 195 tys. i będzie to najniższy wynik w tym roku. Stopa bezrobocia ma wzrosnąć do 3,6%.

EURUSD – przełamanie poniżej wsparcia w postaci linii trendu poprowadzonej od ostatnich minimó w na 0,9750 otwiera drogę do październikowych dołków przy 0,9670. Oporem są teraz szczyty na 0,9975.

GBPUSD – osunął się poniżej 50-dniowej SMA i wsparcia w postaci linii trendu poprowadzonej od ostatnich spadków, co może oznaczać ruch w kierunku 1,1100 i okolic 1,1060, a także październikowych dołków na 1,0925.

EURGBP – wzrósł powyżej 50-dniowej SMA i wygląda na to, że będzie ponownie testował obszar 0,8780, a także październikowe szczyty w rejonie 0,8860. Wsparcie znajduje się w rejonie 0,8670.

USDJPY – ponownie spadł w stronę minimów z zeszłego tygodnia na 145,10, po czym silnie odbił. Ruch przez 149,20 pozwoli obrać 150,00 za kolejny cel.

FTSE100 – prawdopodobnie otworzy się 40 punktów wyżej, na poziomie 7228.

DAX – oczekuje się otwarcia 55 punktów wyżej, na poziomie 13185.

CAC40 – możliwe otwarcie 33 punkty wyżej, na poziomie 6276.

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.