Rynki akcji są nadal notują straty, po tym jak wczoraj rentowności ponownie poszybowały w górę.

Giełdy w Europie i w USA przeżyły kolejną negatywną sesję spadając piąty dzień z rzędu, przed dzisiejszą decyzją FOMC w sprawie stóp procentowych, gdzie bank centralny musi odzyskać panowanie nad narracją, która wydaje się wymykać spod kontroli - tylko w tym miesiącu rentowność 2-letnich obligacji w USA wzrosła o ponad 80 pb, z czego 50 pb w ciągu ostatnich 3 dni.

Wygląda na to, że zmienność obserwowana od zeszłego piątku przełoży się na nieco mocniejsze otwarcie rynku europejskiego dziś rano, po tym jak dane gospodarcze z Chin okazały się nieco lepsze od oczekiwań.

Przy dotychczasowym wzroście cen, konsumenci są aktualnie w centrum uwagi, jeśli chodzi o to, czy zaczniemy obserwować destrukcję popytu, ponieważ żywność i energia są przedkładane nad inne wydatki uznaniowe.

W Stanach Zjednoczonych konsumenci wykazali się niezwykłą odpornością, pomimo załamania zaufania, podczas gdy w Chinach restrykcje związane z obostrzeniami covid zdławiły w ostatnich miesiącach popyt wewnętrzny.

Na początku tego roku panował powszechny optymizm, że chińska gospodarka będzie w stanie wzrosnąć w tym roku o 5,5%. Obecnie cel ten wydaje się nieosiągalny, biorąc pod uwagę restrykcje obowiązujące od marca. W marcu sprzedaż detaliczna w Chinach spadła o -3,5%, co jest pierwszym spadkiem od lipca 2020 r. i największym od kwietnia 2020 r., kiedy Chiny wychodziły z pierwszej ogólnokrajowej blokady.

W kwietniu odnotowano kolejny gwałtowny spadek, o -11,1%, jeszcze większy niż oczekiwany o -6,6%, podczas gdy produkcja przemysłowa również gwałtownie zwolniła, spadając o -2,9%, w porównaniu z oczekiwanym niewielkim wzrostem o 0,5%.

Dzisiejsze poranne dane za maj przyniosły niewielką poprawę do -6,7%, w porównaniu z oczekiwanym spadkiem o -7,1%, ale wyraźnie widać, że popyt pozostaje słaby i mało prawdopodobne jest, że w najbliższych miesiącach będziemy świadkami odbicia w kształcie litery V.

Produkcja przemysłowa wyniosła 0,7%, co oznacza niewielką poprawę z -2,9%.

Z drugiej strony, sprzedaż detaliczna w USA była bardziej odporna i w każdym miesiącu tego roku odnotowywała przyzwoite wzrosty, pomimo spadku zaufania konsumentów. Być może pomaga w tym odporność amerykańskiego rynku pracy, ale trudno oprzeć się wrażeniu, że po kwietniowym wzroście o 0,9% mamy do czynienia ze spowolnieniem lub spadkiem. W ciągu ostatnich kilku miesięcy odnotowano duży wzrost kredytów konsumenckich na poziomie, który wydaje się nie do utrzymania, ponieważ wyższe ceny żywności i benzyny obciążają popyt. Oczekuje się skromnego wzrostu o 0,1%, jednak nie zdziwiłby pierwszy w tym roku spadek sprzedaży detalicznej w USA.

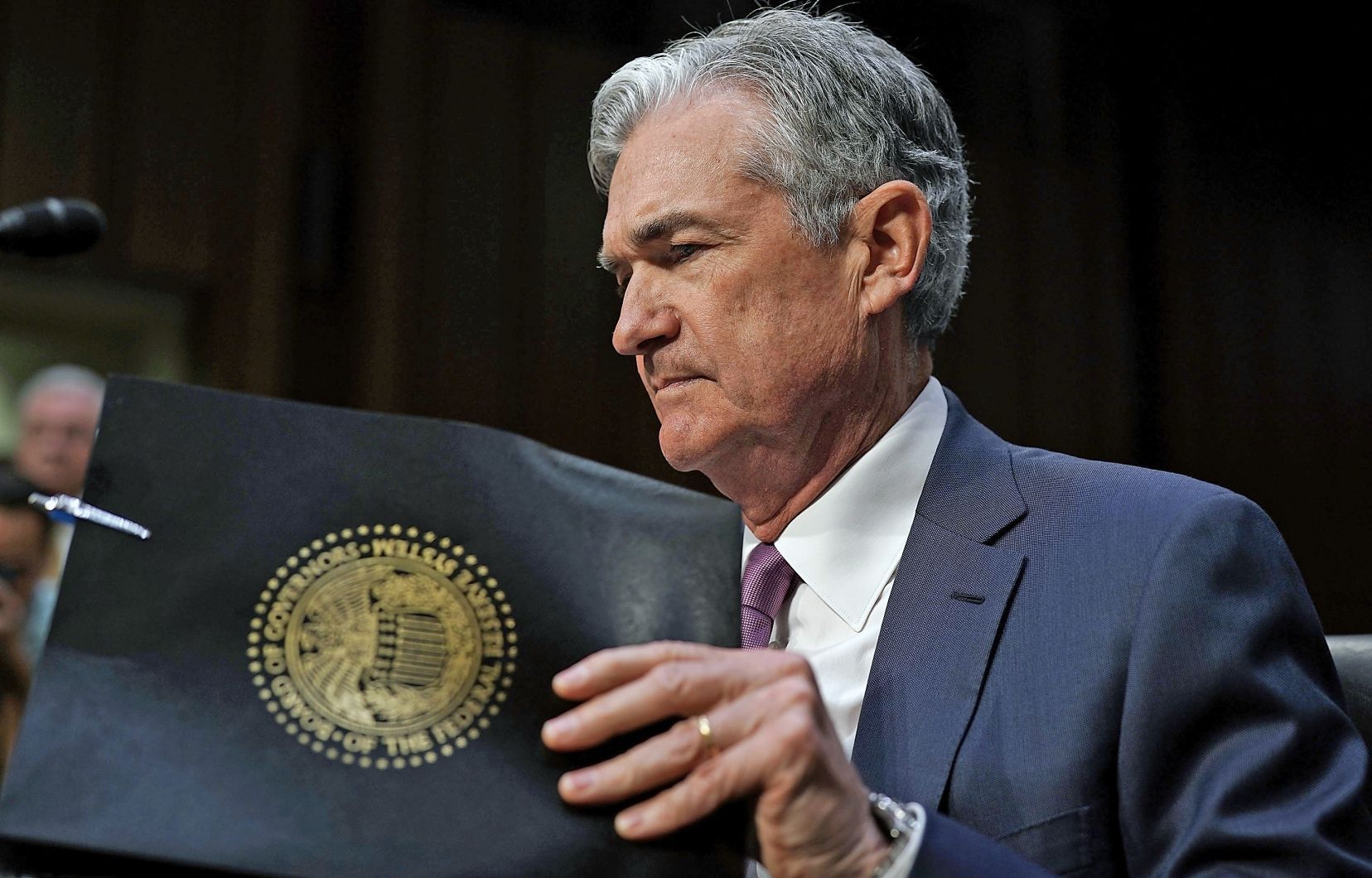

Jeszcze tydzień temu było niemal przesądzone, że Fed podniesie dziś stopy o kolejne 50 pb do 1,5%, a następnie o kolejne 50 pb w lipcu.

Oczekiwania uległy jednak dość gwałtownej zmianie po opublikowaniu w zeszły piątek majowego raportu CPI - rynki wyceniły go na 75 punktów bazowych z powodu pojedynczego odczytu CPI na poziomie 8,6%, w związku z obawami, że Rezerwa Federalna nie nadąża za zmianami, jeśli chodzi o radzenie sobie z oczekiwaniami inflacyjnymi.

Pomijając to, dlaczego jeden odczyt danych może spowodować tak nagłą zmianę, już od kilku miesięcy wiadomo, że banki centralne pozostają w tyle. To nie jest nowość. Rzeczywistość jest taka, że banki centralne są tak daleko za krzywą, że jej nie widzą. Nie oznacza to jednak, że dzisiejszy ruch o 75 pb jest dobrym pomysłem. Nie jest, gdyż następuje zbyt późno, zwłaszcza biorąc pod uwagę konsekwentne wskazówki dotyczące podwyżki o 50 pb w ciągu ostatnich kilku tygodni. Sprawia to wrażenie, że Fed traci kontrolę nad wydarzeniami i wykazuje pewien poziom paniki w odniesieniu do ścieżki inflacji.

Ważne jest, by Fed zrobił krok do tyłu i spojrzał na szerszy obraz sytuacji, a w szczególności na wczorajsze dane o PPI. Są one bardziej wskaźnikiem wyprzedzającym dla CPI i pokazały, że inflacja już zwalnia, a ceny bazowe osiągnęły najniższy poziom od listopada ubiegłego roku - 8,3%.

Jeśli Fed naprawdę chce przekonywać rynek, że jest zależny od danych, to nagłe zmiany polityki nie wyglądają dobrze, zwłaszcza jeśli prawdziwe są doniesienia o anonimowym przekazaniu informacji zaprzyjaźnionym dziennikarzom, aby przygotować rynki na ruch o 75 pb. Bank centralny, który chce być traktowany poważnie, nie powinien więc zachowywać się w ten sposób.

Odpowiedzialny Fed dążyłby do przywrócenia narracji i zrobiłby to, co zapowiedział wcześniej czyli dziś powinniśmy zobaczyć ruch o 50 pkt bazowych, z co najmniej jastrzębim pivotem.

Nie jest też jasne, co Fed miałby osiągnąć przez wzrost do 75 pb, skoro mógłby po prostu podwyższyć dziś stopy o 50 pb, a następnie nakreślić perspektywę 75 pb na lipiec i wrzesień.

W związku z tym wydaje się bardziej prawdopodobne, że zobaczymy dziś podwyżkę o 50 pb, a także jastrzębie wskazówki na 75 pb w lipcu i we wrześniu, ale to w dużej mierze zależy od danych.

Jeśli chodzi o wskazówki, wiele będzie zależeć od tego, jak Fed uzna za stosowne zaktualizować swoje prognozy inflacyjne, które wciąż są znacznie poniżej obecnych poziomów.

W marcu FOMC podwyższył prognozy inflacji na 2022 r. do 4,3% z 2,6%, a na 2023 r. do 2,7% z 2,3%. Oczekujemy, że prognozy te zostaną podwyższone, podczas gdy FOMC obniżył prognozę PKB do 2,8% w 2022 r. i 2,3% w 2023 r.

W tym miesiącu rozpocznie się również program redukcji bilansu płatniczego, który rozpocznie się od 47,5 mld dolarów, a po trzech miesiącach wzrośnie do 95 mld dolarów miesięcznie.

EUR/USD – ruch w kierunku parytetu pozostaje dominującą tendencją wraz z przełamywaniem kolejnych dołków z 2017 w okolicy 1,0340/50. Poziom ten pozostaje kluczową barierą na ten moment. Opór znajduje się w okolicy 1,0630 podobnie jak linia trendu poprowadzona po szczytach z tego roku przy 1,0720.

GBP/USD – funt osłabia się spadając poniżej 1,2000 w kierunku 1,1930. Przełamanie poniżej 1,1950 otworzy drogę na dołki z marca 2020. Poziom 1,2160 stanowi obecnie opór, kolejny znajduje się przy 1,2450.

EUR/GBP – para przełamała 0,8600 kierując się na szczyty z kwietnia 2021 w okolicy 0,8720 zanim doszło do spadków. Przełamanie 0,8730 może skierować notowania na 0,9000.

USD/JPY – kurs wybił powyżej 135,20 i kieruje się na 137,20. Wsparcie znajduje się przy 133,00.

FTSE100 oczekiwany wzrost na otwarcie o 17 punktów, przy 7,204

DAX oczekiwany wzrost na otwarcie o 70 punktów, przy 13,374

CAC40 oczekiwany wzrost na otwarcie o 24 punkty, przy 5,973

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.