Die aufkommende Inflationsangst hat in der vergangenen Woche Schockwellen am US-Anleihemarkt ausgelöst, die auch den Aktienmarkt unter Druck gebracht haben und Anleger zwingt, sich ernsthaft mit den Auswirkungen steigender Zinsen auseinanderzusetzen. Von Halbleitern über Hähnchenflügel bis hin zu Stahl – Engpässe und steigende Preise in vielen Branchen und Sektoren sind ein klares Indiz für eine anziehende Inflation, wenn sie nicht schon da ist. Investoren und Notenbanker sind nun gleichermaßen auf der Suche nach der Antwort auf die Frage, ob diese Preiserhöhungen ein vorübergehendes Merkmal einer wirtschaftlichen Erholung nach der Pandemie sein werden oder den Anfang einer länger anhaltenden Inflation darstellen.

Da sich die Wirtschaft auf eine Welt nach der Pandemie zubewegt, steigen die Kosten für Rohmaterialien und damit auch die Produktionskosten. Im Automobil- und Technologiesektor führen Engpässe bei Mikrochips zu Preissteigerungen. Quer durch alle Branchen erhöhen Fracht- und Lagerhaltung die Kosten für Logistik und Transport. Angesichts dessen entwickeln einige Unternehmen bereits Strategien, um dauerhaft steigende Preise für die Verbraucher zu vermeiden. Das „kreative“ Rezept heißt häufig Kostensenkungen.

Nur ein temporäres Phänomen?

Die US-Notenbank und auch die Europäische Zentralbank haben sich in ihren letzten Sitzungen zu den steigenden Preisen geäußert und die Botschaft verkündet, dass zwar ein Inflationsdruck durchaus spürbar, dieser aber unter Kontrolle und nötig sei, um aus der jahrelangen Deflationsspirale herauszukommen. Die Federal Reserve hat die Haltung eingenommen, eine Inflation zu tolerieren, die moderat über ihrem Ziel von zwei Prozent liegt. Die jüngste Messung der Kerninflation vom Dezember 2020 in den USA ergab eine Inflationsrate von nur 1,5 Prozent im Jahresvergleich. Die Kommunikation mit den Finanzmärkten bleibt weiterhin der Schlüssel für eine geräuschlose Anpassung der Maßnahmen, falls notwendig. Sollte die Fed ihre Ansicht artikulieren, dass die Inflation steigen, aber nicht weglaufen wird, könnten die Unternehmen vor mittel- bis längerfristigen Preiserhöhungen zurückschrecken. Kommentare der Unternehmenslenker bestätigen derzeit die mögliche temporäre Natur der Inflation und die Bemühungen der Fed, die gestiegenen Inflationserwartungen zu verankern. Grundsätzlich gilt für alle Seiten, die Entwicklung abzuwarten, wie viel von dem Inflationsdruck tatsächlich in der Wirtschaft ankommt.

Kollateralschäden einer Konjunkturerholung

Der Anstieg der Renditen spiegelt größtenteils die Erwartungen der Anleger an eine starke wirtschaftliche Erholung wider. Die Kollateralschäden wären höhere Kreditkosten für Unternehmen, mehr Optionen für Investoren, die vorher nur wenige Alternativen zu Aktien gesehen hatten und weniger günstige Bewertungsmodelle gerade für die heiß gelaufenen Technologieaktien. Der Markt hat in den vergangenen Tagen auch deshalb gewackelt, weil vorher noch das Prinzip herrschte: Hurra, die Pandemie kommt unter Kontrolle und die Wirtschaft beginnt wieder zu wachsen. Aber jetzt spüren die Anleger tatsächlich die Konsequenzen davon in Form von höheren Zinsen und beginnen damit, dieses neue Thema in ihre Investitionsentscheidungen mit einzubeziehen.

Negative Zinsen dennoch nicht ausgeschlossen

Noch befindet sich der Zyklus in einem sehr frühen Stadium und die Zinsen liegen trotz des kleinen Anstiegs in den vergangenen vier Wochen immer noch auf einem äußerst niedrigen Niveau. Das Elend des Einkommensverlustes für Kleinsparer besteht noch genauso wie der Schaden für die Renten des privaten Sektors und die höheren Versicherungsprämien, die die niedrigeren Investitionsrenditen kompensieren. Und es scheint so, als dass die Zentralbanker entschlossen sind, diese Politik auch fortzusetzen. Negative Zinsen sind nach Japan und Europa in Zukunft auch in den USA nicht auszuschließen.

Rohstoffe könnten in beiden Szenarien profitieren

Man könnte nun damit argumentieren, dass der aktuelle positive Rohstoffzyklus begann, als die Fed ihren Leitzins im März vergangenen Jahres auf null gesenkt hat und der Markt davon ausgegangen ist, dass die Notenbank auch irgendwann negative Zinsen einführen wird. Die Rohstoffmärkte sollten deshalb auch in diesem Jahr unter Beobachtung stehen und könnten in beiden Szenarien profitieren, während Technologiewerte bei einem inflationären Schock das Nachsehen hätten.

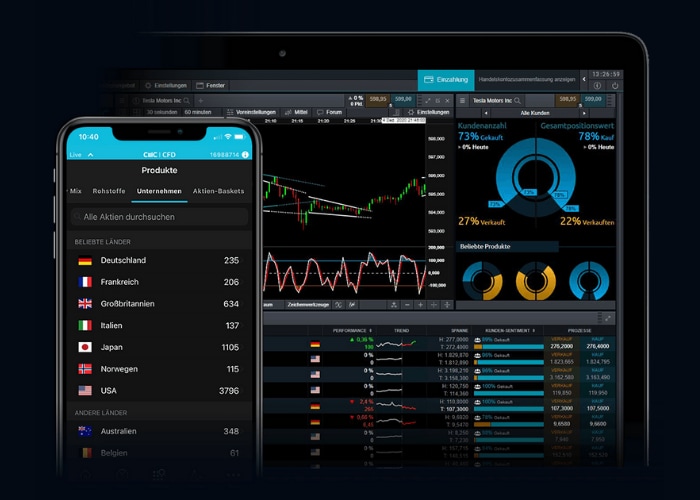

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.