Die Berichtssaison für das dritte Quartal in den USA beginnt an diesem Freitag mit der Vorlegung der Quartalszahlen der großen Banken. JPMorgan Chase, Wells Fargo, Citigroup und Morgan Stanley werden ihre Quartalsergebnisse für das dritte Quartal vor der Eröffnung des US-Marktes am Freitag, dem 14. Oktober, bekannt geben. In einem düsteren wirtschaftlichen Umfeld könnten sich die Verwerfungen am US-Anleihemarkt negativ auf die Bankergebnisse auswirken. Auf der anderen Seite sind die steigenden Zinsen jedoch gut für die Banken, da sie dazu beigetragen haben könnten, die Gewinnspanne im Kreditgeschäft zu erhöhen, trotz einer Verlangsamung des Hypothekengeschäfts, des Investmentbankings und des Tradings. Die Erwartungen an die Banken sind zum aktuellen Zeitpunkt niedrig. Die Analysten erwarten einen durchschnittlichen Gewinnrückgang von 25 % gegenüber dem Vorjahresquartal. Obwohl die aktuelle Situation schwierig erscheint, könnte es den Banken gelingen, die gesenkten Erwartungen zu erfüllen oder zu übertreffen. In diesem Artikel konzentrieren wir uns auf die größte Investmentbank, JPMorgan und der Citigroup, und geben einen Ausblick auf die Ergebnisse des dritten Quartals.

Quartalszahlen von JP Morgan & Co.

Das kommerzielle Bankgeschäft von JPMorgan dürfte in diesem Quartal das stärkste Segment der Bank darstellen, da ein Anstieg der Kreditmargen und des Kreditvolumens die Verlangsamung bei Hypotheken und Finanzierungskosten wahrscheinlich ausgleichen konnte, was auf eine verbesserte Gewinnspanne bei den Zinserträgen im dritten Quartal hindeutet. Analysten erwarten einen Gewinn pro Aktie von JPMorgan für das dritte Quartal von 2,88 USD, ein Rü ckgang von 23 % gegenüber dem Vorjahr, aber eine leichte Verbesserung gegenüber dem Gewinn von 2,76 USD im zweiten Quartal. Der Umsatz wird demnach auf 31,99 Milliarden USD geschätzt, was einem Wachstum von 8 % gegenüber dem Vorjahresquartal und einem Anstieg von 1 % gegenüber dem Vorquartal entspricht. Im Allgemeinen wird erwartet, dass sich der Nettogewinn und die Umsatzerlöse der Bank im Vergleich zum zweiten Quartal leicht verbessern werden.

Das Investmentbanking-Geschäft könnte jedoch aufgrund des Einbruchs von Börsengängen und Unternehmensübernahmen weiterhin schwach zeigen. Die Gebühren im Investmentbanking dürften im dritten Quartal um 50 % sinken, nachdem sie im zweiten Quartal um 60 % zurückgegangen waren. Die Bank dürfte auch die Risikovorsorge um 1,1 Milliarden USD von 1,5 Milliarden USD im ersten Quartal erhöhen, um die Risiken von Kreditausfällen zu decken, was darauf hindeutet, dass steigende Zinssätze und wirtschaftlicher Gegenwind die Risiken der Banken in Bezug auf Forderungsausfälle erhöht haben.

Im Allgemeinen könnten die Quartalszahlen von JPMorgan nicht so schlecht ausfallen wie vorhergesagt, und eine Überraschung bei den Gewinnen könnte, für die weltgrößte Investmentbank eine Gelegenheit zur Erholung bieten.

Citigroup mit Erholungspotenzial?

Die Citigroup war im zweiten Quartal die große Überraschung unter den Banken, da sie die Gewinnerwartungen im zweiten Quartal deutlich übertroffen hatte. Der Gewinn pro Aktie lag bei 2,30 USD gegenüber den geschätzten 1,67 USD. Analysten erwarten für dieses Quartal einen Gewinn pro Aktie von 1,59 USD, was einem Rückgang von 26 % gegenüber dem Vorjahr entsprechen würde. Der Umsatz wird dabei voraussichtlich 18,46 Milliarden USD betragen, was einem Anstieg von 7,6 % gegenüber dem Vorjahr entspricht, aber unter den 19,6 Milliarden USD des zweiten Quartals liegt. Der Konsensschätzung deutet darauf hin, dass die Citigroup die positive Entwicklung des zweiten Quartals nicht ganz bestätigen könnte. Wie auch bei J.P. Morgan, dürfte auch bei der Citigroup die Risikovorsorge um 1,3 Milliarden USD für mögliche Kreditverluste gestiegen sein.

Abgesehen von den Quartalszahlen dürften der Ausblick auf die kommenden Quartale von Bedeutung sein. Für Anleger dürfte es damit spannend sein, wie die US-Banken den Spagat von steigenden Zinsen, aber auch dem wachsenden Rezessionsrisiko und steigendem Ausfallrisiko zurechtkommen. Die Frage wird sein, ob der Rückgang der Bankaktien um 40-50 % seit Jahresbeginn bereits in den Abschwung eingepreist ist oder ob der Ausverkauf übertrieben war. Werden sich die Aussichten im vierten Quartal verbessern, wenn die Zentralbanken ihren Zinserhöhungspfad abschwächen?

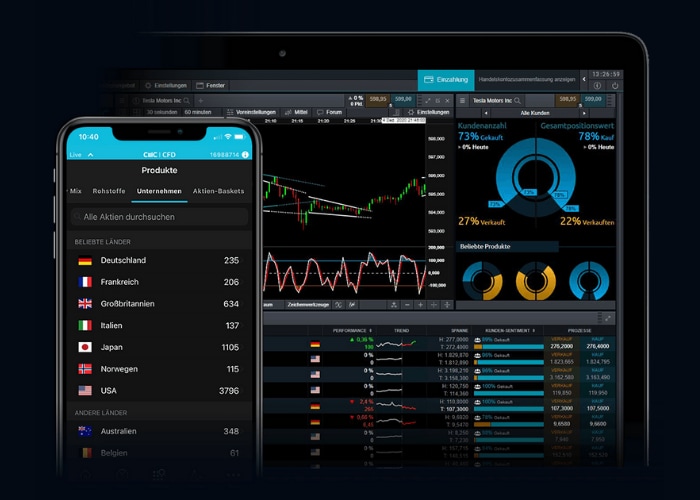

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.