Jag har fått många frågor om vilka marknadsaktörer som sålde och drivit på denna nedgång och svaret är i princip alla, det har varit en BRED nedgång.

- Retail/privatsparare

- Fonder med daglig likviditet, enskilda aktier eller ETF:er

- Passiva flöden d.v.s. automatiserade strategier som säljer enbart på prisrörelser helt utan känslor, t.ex.:

- ETF:er/Indexfonder

- T.ex., Vanguard, Blackrock och State Street är tre av världens största kapitalförvaltare som sysslar med passiv förvaltning genom ETF:er.

- CTA’s och av Quant’s som applicerar trendföljande/momentum- strategier.

- Kortsiktiga blankade, långsiktiga fick gå från övervikt i aktier till minskad exponering.

- Hedgefonder och andra kapitalförvaltare som kör Risk Parity, Risk Premium, Short Volatilitet-strategier etc.

- ETF:er/Indexfonder

Räntor blev krossade, US10yr har noterat ny all time low och handlas nu vid 1%.

Som alltid har prisrörelser en tendens att svänga om sentimentet går från överdrivet positivt kring aktier (så sent som 19 februari) till att i fredags (27 feb) och i måndags (2 mars) indikera jordens undergång.

EFN 2 mars - Räntan säkrare än guldet. Teknisk analys med Nils Brobacke

Dags att bli positiv till aktier igen?

Om det är en rekyl upp eller hela vägen till nya högsta är omöjligt att säga nu men räntor, råvaror och nivåer ser betydligt bättre ut. Positionshantering och risk management är extremt viktigt i denna marknad, intradag-volatiliteten fortsätter att vara på rekordnivåer.

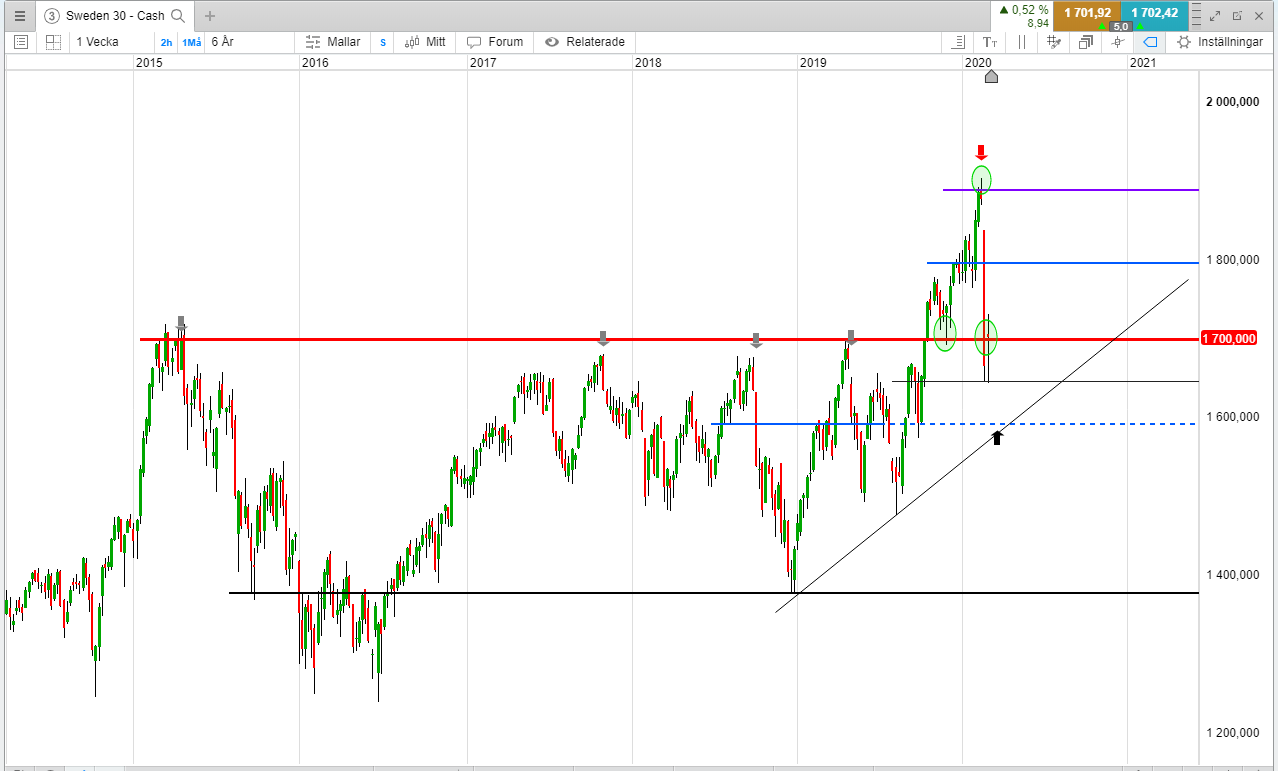

OMX

- Konsoliderar kring 1700 (röd linje), dvs den nivån som för mig agerar skiljelinje om vi ska ha en positiv eller negativ aktiemarknad framgent.

- En nivå jag pratade om i början av februari trolig rekylnivå och viktig för köpare att försvara.

- Under 1700 är 1644 fokusnivå, dubbelbotten från oktober 2019.

- Nyckelnivåer på nedsidan om 1644 bryts? Ca 1600 blir mycket viktig.

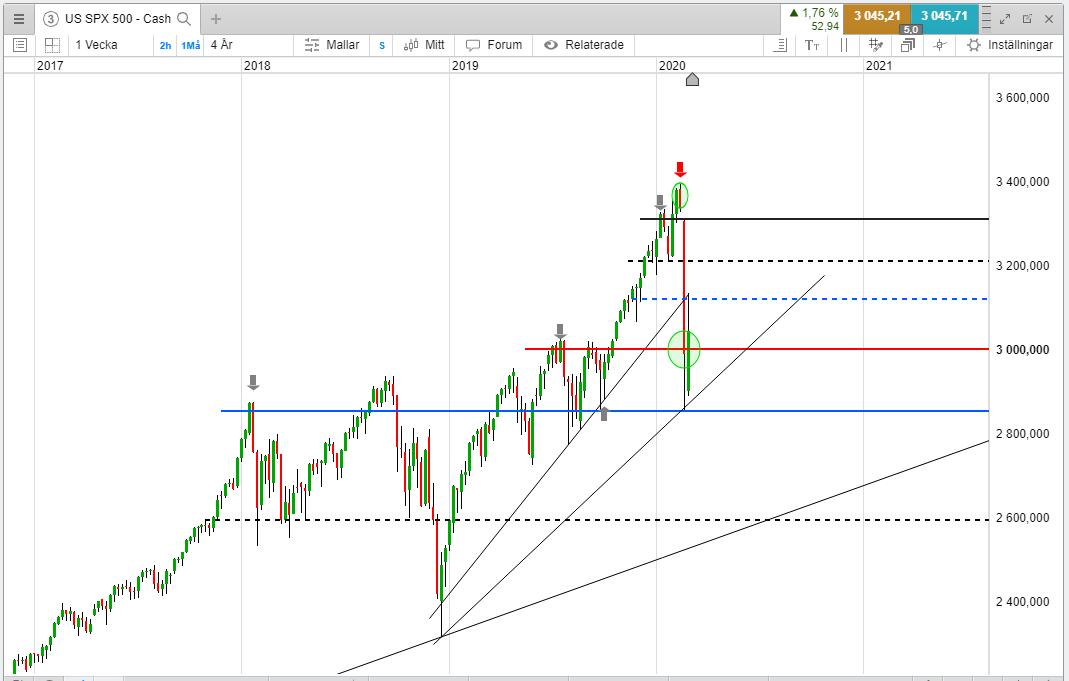

SP500 (nu 3000)

- 3000 (röd linje) stora skiljelinjen. Här kommer många att stå redo att sälja av långa positioner alternativt blanka.

- Best Case-scenario är att vi efter flertalet misslyckade försök att etablera oss ovan nivån vinner tillbaka den. Etablerar vi oss över nivån ser det betydligt bättre ut.

- Vi har brutit över, återtestat och igen studsat upp från nivån.

- Etablering över 3100 så kan squeezen fortsätta en bra bit upp.

- Negativt scenario? Fallerar 2850 (blå linje) finns extremnivå på nedsidan vid ca 2600, d.v.s. ytterligare 10 % ner.

Emerging Markets

Om aktier ska upp så ser EM (tvärtemot konsensus) ut att ha en bra Risk Reward från nuvarande nivåer.

- Gjorde en ny topp andra veckan i januari vid 46 USD

- 40 USD, en MÅSTE-nivå

- Över 44 USD (röd) vore ett styrketecken

HYG (US high yield)

- Toppen sattes vid 88 USD i mitten av februari.

- Här blir 86 USD (som så många gånger förut) nyckelnivå.

- Över Risk On. hyg

US10yr

- ”Bryt under 1,4% (132 USD) ser inte bra ut, räntenedgång är historiskt sett inte ett styrketecken för aktiemarknaden.” Min tes från slutet av januari.

- Är nu vid 1 % (136 USD)

- Än så länge håller motståndet (136 USD) från 2012. Börjar räntan krypa upp, (ner i obligationen) tillbaka mot 2016-nivåerna (133 USD) ser det betydligt bättre ut för aktier.

Nils Brobacke, chefsanalytiker på CMC Markets

CMC Markets erbjuder sin tjänst som ”execution only”. Detta material (antingen uttryckt eller inte) är endast för allmän information och tar inte hänsyn till dina personliga omständigheter eller mål. Ingenting i detta material är (eller bör anses vara) finansiella, investeringar eller andra råd som beroende bör läggas på. Inget yttrande i materialet utgör en rekommendation från CMC Markets eller författaren om en viss investering, säkerhet, transaktion eller investeringsstrategi. Detta innehåll har inte skapats i enlighet med de regler som finns för oberoende investeringsrådgivning. Även om vi inte uttryckligen hindras från att handla innan vi har tillhandhållit detta innehåll försöker vi inte dra nytta av det innan det sprids.