Gołębi przekaz Powella, po posiedzeniu FOMC miał swoje odbicie w danych z Amerykańskiego rynku pracy. Z jednej strony spadek nowych miejsc pracy i zatrzymanie tempa wzrostu wynagrodzeń jest po myśli Fed, z drugiej zaś według niektórych analityków może to oznaczać początek kłopotów w gospodarce. Inwestorzy odebrali raport jako sygnał do cięcia stóp procentowych dając impuls do wzrostów indeksów. Rezerwa Federalna w końcu osiągnęła etap balansowania pomiędzy tym, czy stopy procentowe są za wysokie, czy za niskie. Niestety, jest to niepewna równowaga i słabe dowody na to, że stopy procentowe są na właściwym miejscu.

Jerome Powell powiedział, że podwyżka stóp jest „mało prawdopodobna”, dając rynkom to, co chcieli usłyszeć. Wycofał się także nieco ze swojego poprzedniego zwrotu w stronę obniżek stóp procentowych, twierdząc, że Fed musi najpierw mieć pewność, że inflacja wraca do celu – co ostatnio nie miało miejsca. Powell uważa, że stopy procentowe są restrykcyjne i spowalniają gospodarkę, a zatem powinny przyczyniać się do zmniejszenia inflacji. Problem w tym, że istnieje wiele dowodów na to, że tak nie jest. Sygnały na korzyść Fed są takie, że polityka pieniężna rzeczywiście wywiera presję na wzrost gospodarczy. Miejsc pracy jest znacznie mniej. Choć ogłoszeń o pracę nadal jest więcej niż przed pandemią, prawdopodobieństwo, że pracownicy odejdą z pracy, jest znacznie mniejsze. Konsumenci zgłaszają, że trudniej jest znaleźć pracę, a mali pracodawcy obniżyli plany zatrudnienia. Coraz więcej konsumentów i firm ma trudności z uporaniem się z odsetkami od swoich długów. W czwartym kwartale ubiegłego roku ponad 3% kredytobiorców nie spłaciło w terminie zobowiązań z tytułu kart kredytowych, co stanowi najwyższy wskaźnik zaległości od 2011 r. i dwukrotnie wyższy niż trzy lata temu. Zacieśnienie polityki pieniężnej przez Fed zbiegło się w czasie z załamaniem podaży pieniądza, co według monetarnej szkoły ekonomii powinno prowadzić do niższej inflacji. Najszersza miara podaży pieniądza, znana jako M2, spada z roku na rok od 16 miesięcy. najwięcej odkąd zbierano dane od 1960 r.

Problemy kredytowe są oczywiście spowodowane podwyżkami stóp procentowych Fed, ale nie jest oczywiste, czy są one na tyle powszechne, aby spowolnić gospodarkę. Ucierpiały firmy posiadające klientów o niskich dochodach, ale wydatki konsumenckie jako całość są wysokie. W rzeczywistości wydatki na spożycie osobiste rosły w marcu w najszybszym tempie od stycznia ubiegłego roku. Podwyżki stóp mają na celu ograniczenie popytu, ale tak się nie stało. Podobnie zwiększane są wydatki kapitałowe przedsiębiorstw. Chociaż planowane wydatki gwałtownie spadły w stosunku do poziomów szczytowych, ponownie rosną. Podaż pieniądza również w oczywisty sposób nie powstrzymuje gospodarki. Monetaryści uważają, że kurczenie się podaży pieniądza wskazuje na nadchodzące spowolnienie i może tak być. Jednak ekonomia głównego nurtu zrezygnowała ze śledzenia podaży pieniądza kilkadziesiąt lat temu, ponieważ był to bardzo słaby prognostyk.

Giełdy w Europie i USA w poszukiwaniu kierunku przed Fed i NFP.

Piątkowa sesja na głównych parkietach Europy zakończyła się próbą zatrzymania spadków. Po payrollsach FTSE 100, Stoxx 600, Dax i CAC 40 lekko cofnęły się ale i tak zyskały na zamknięciu średnio nieco ponad 0,5%.

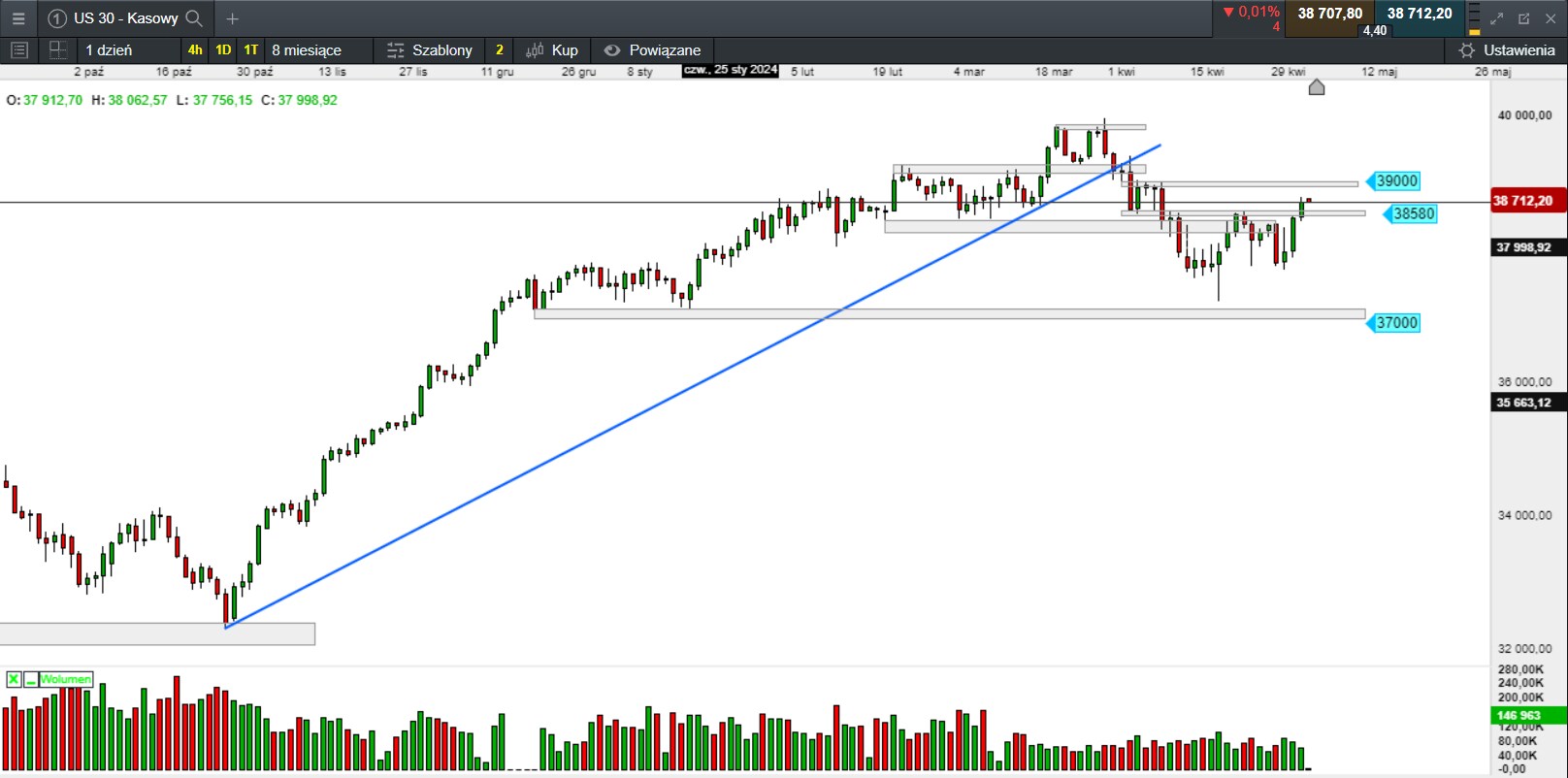

Za to na Wall Street powiało optymizmem. Dow Jones i S&P500 zyskały odpowiednio 1,18% i 1,99%. Nasdaq Composite wzrósł o 1,99%.

Źródło: opracowanie własne, stan na dzień 06.05.2024.

Giełdy w Azji zaczęły tydzień w mieszanych nastrojach.

Giełdy w rejonie Azji i Pacyfiku są dziś w mieszanych nastrojach. Indeks giełdy w Tokio traci 0,1%. Australijski S&P/ASX 200 drożeje o 0,68%. Południowokoreański KOSPI traci 0,26%. Na pozostałych parkietach: Hong Kong (-0,13%), Szanghaj (1,04%), Singapur (0,37%), Sensex (0,39%). Indeks Asia Dow w górę o 0,27%.

Podsumowanie sesji na GPW.

Tak jak można było się spodziewać, czwartkowa sesja przedzielająca majowy weekend nie wniosła nic nowego, co do kierunku indeksów WIG i WIG20 i można krótko podsumować, że się odbyła. Handel przebiegał w niewielkiej zmienności i niskim zaangażowaniu inwestorów, tym bardziej, że odbyła się po posiedzeniu Fed i przed danymi z amerykańskiego rynku pracy. Przed większość czasu, zarówno WIG, jak i WIG20 utrzymywały się nad kreską i dopiero w końcówce handlu zeszły na czerwone terytorium. Czy maj będzie miesiącem byków? Kontrakty na WIG20, które lekko zyskały w czwartek, mogą być pewną podpowiedzią, jednak wydaje się, że będzie to zależeć o nastrojów na głównych globalnych parkietach.

Jeśli nic się złego nie wydarzy i byki znad Wisły ostatecznie odeprą atak podaży jest szansa, że spróbują wspiąć się na nowe tegoroczne maksimum.

Z grona blue chipów 10 spółek odnotowały wzrost. Najlepiej wypadł Budimex z zyskiem 1,82%. O ponad 1% wzrosły PGE i Orange. Po drugiej stronie rynku znalazły się PKO BP (-1,05%) i Kruk (-0,95%).

Obrót na szerokim rynku wyniósł 994 mln zł. WIG stracił 0,21%. Indeks blue chipów spadł o 0,23%. WIG20fut zyskał 0,32%, osiągając na zamknięciu wartość 2480 pkt. W nudny obraz rynku wpisały się średnie i małe spółki. mWIG40 stracił 0,37%. sWIG80 zakończył dzień wzrostem o 0,02%.

Na początku tygodnia złoty pozostaje stabilny.

GBPPLN – para aktualnie handlowana jest po 5,04.

EURPLN – dziś euro wycenione jest na 4,32.

USDPLN – dolar jest dziś handlowany po 4,02.

CHFPLN – aktualnie za franka trzeba zapłacić 4,43.

PLNJPY – para handlowana jest po 38,30.

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.