Die Wirtschaft der USA und Japans scheint sich auf einen schwächeren Wachstumspfad zu begeben, was die Zentralbanken dazu veranlasst, ihre geldpolitischen Entscheidungen zu überdenken. Während die Federal Reserve in den USA signalisiert, dass sie mit weiteren Zinserhöhungen fortfahren wird, um die Inflation in Schach zu halten, zeigen die jüngsten Daten aus Japan eine Abnahme des Exportwachstums, insbesondere nach China.

Eine schwächere Nachfrage und sinkende Inflation

Die jüngsten Daten aus den USA zeigen einen Rückgang des Einzelhandelsumsatzes im Dezember um 1,1%, was darauf hindeutet, dass die Konsumausgaben und die Gesamtwirtschaft auf einen schwächeren Wachstumspfad geraten. Diese Anzeichen einer schwächeren Nachfrage und sinkender Inflation werden wahrscheinlich die Federal Reserve dazu ermutigen, im nächsten Monat das Tempo ihrer Zinserhöhungen weiter zu verringern, aber nicht ihre geldpolitische Straffung auszusetzen, da der Arbeitsmarkt eng bleibt.

Exporte nach China sinken

In Japan sanken die Exporte im Dezember erstmals seit sieben Monaten nach China, was die Befürchtungen einer weiteren Verlangsamung der globalen Wirtschaft schürt. Dies dämpft die Erwartungen einer exportgetriebenen Erholung der Wirtschaft nach der Pandemie und erhöht den Druck auf die Regierung, japanische Unternehmen zu einer Beschleunigung von Lohnsteigerungen zu überreden, um die Inlandsnachfrage zu stärken.

Die Invertierung der Zinskurve

Ein weiteres Anzeichen für eine mögliche Rezession ist die Invertierung der Zinskurve, bei der die Renditen kurzlaufender Anleihen höher sind als die von langlaufenden Anleihen. Diese Situation hat sich seit Jahresbeginn wieder verstärkt und deutet auf wachsende Besorgnisse über eine heraufziehende Rezession in diesem Jahr hin.

Auswirkungen auf die Aktienmärkte

Die Unsicherheiten in Bezug auf die Geldpolitik und die wirtschaftliche Entwicklung haben Auswirkungen auf die Aktienmärkte. Die Anleger erhalten von der Geldpolitik keine finale Absolution, um wieder nach Gutdünken spekulieren zu können, während sie sich gleichzeitig ihrer Sache immer sicherer sein können, dass die gerade stattfindende Disinflation das beste Umfeld für die Aktienanlage darstellt.

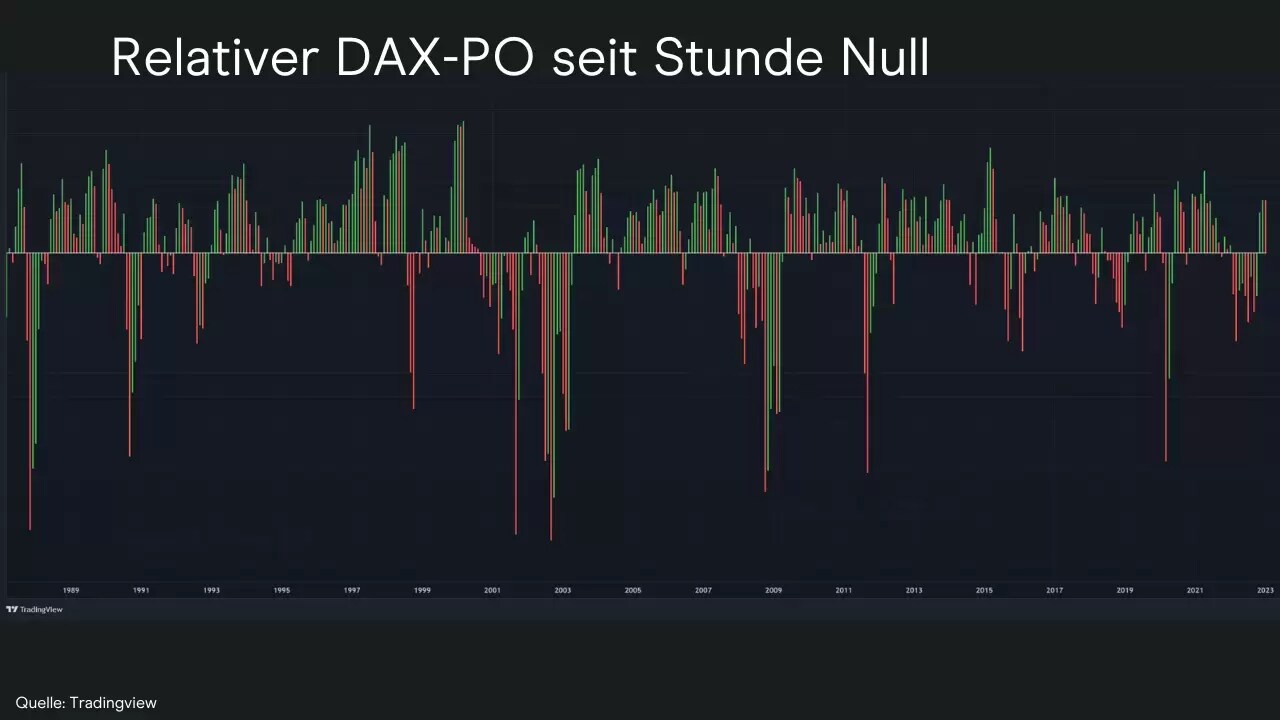

Ein wenig scheinen die DAX-Anleger von der Schnelligkeit der DAX-Anstiege in den ersten Tagen des neuen Jahres verunsichert zu sein. Allerdings muss man sich auch vor Augen führen, dass man hier mit extremen Entwicklungen wie dem Kursverhalten nach der Finanzkrise, der Euro-Schuldenkrise oder der globalen Pandemie vergleicht. In der folgenden Grafik sieht man den relativen Preisoszillator im Vergleich zum DAX seit dessen Gründung Ende der 1980er Jahre. Der Preisoszillator zeigt den Abstand des DAX von seiner einfach gewichteten 5-Tages-Durchschnittslinie. Je höher der Abstand, und desto steiler der Umschwung von negativen zu positiven Werten, desto mehr Schwung hat die jeweils gemessene Erholung im DAX gehabt.

Man sieht: Es gibt extremere Umschwünge, als die jetzige. Allerdings vergleicht man die heutige Situation auch mit noch extremeren Börsenphasen, wie der Eurokrise, der Rezession nach dem Platzen der Dot.Com-Spekulationsblase oder der weltweiten Pandemie. Klammert man diese extremen Ereignisse aus, dann rangiert die DAX-Rally seit Oktober weit vorne in der Liste der beeindruckendsten Aufwärtsbewegungen der Geschichte.

Grundsätzlich zeigt die Erfahrung, dass zu schnelle Kursanstiege anfällig sind für empfindliche Korrekturen, die plötzlich eintreten können. Daher ist es wichtig, die aktuelle Lage und Entwicklungen im Auge zu behalten und sich nicht von kurzfristigen Schwankungen beeinflussen zu lassen.

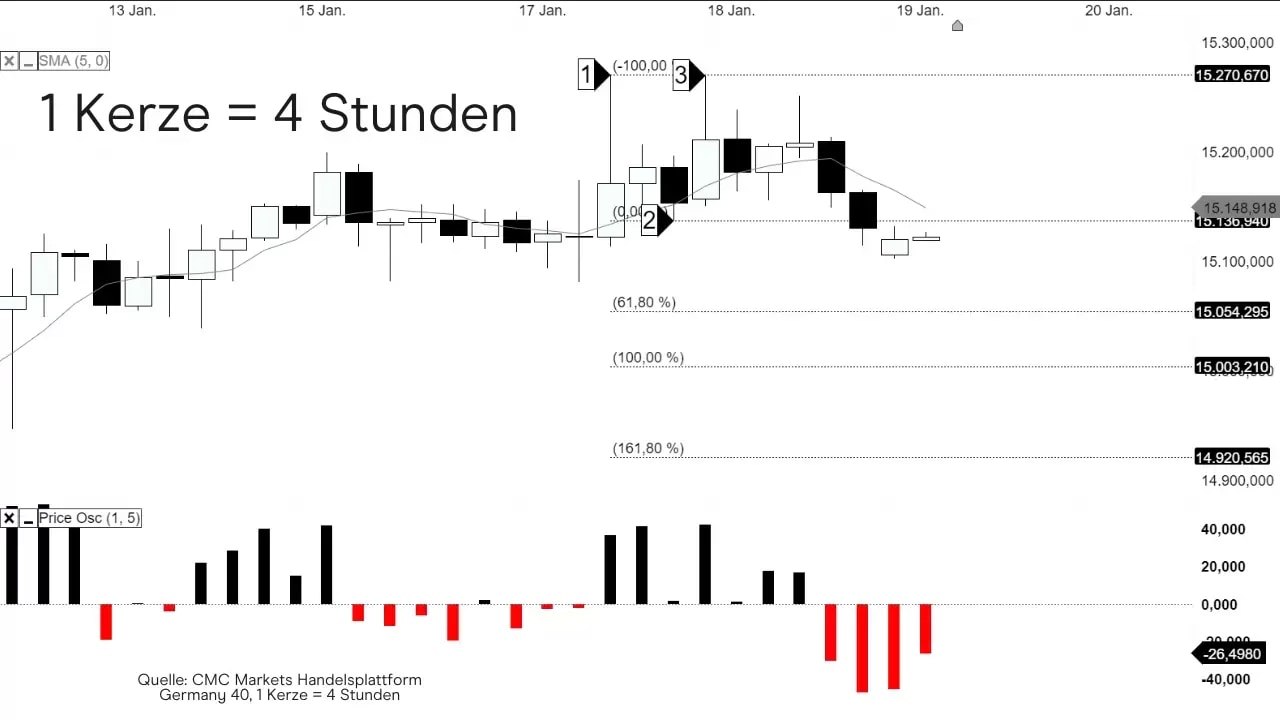

Charttechnik im Germany 40 unter der Lupe

Der Beginn des neuen Jahres ist für Daytrader und Positionstrailer von großem Interesse, insbesondere im Hinblick auf die technische Situation des Germany 40. Ein wichtiger Indikator, den man hierbei im Auge behalten sollte, ist das Risiko eines sogenannten "1-2-3 Tops".

Ein "123-Top" entsteht, wenn ein höheres Hoch nicht erreicht wird, was in diesem Fall auf den elektronischen Handel in der Nacht zum 18. Januar im Viertstundenintervall zutrifft.

Es ist jedoch wichtig zu beachten, dass 15,270 als Widerstand bestätigt werden muss, um das 123-Top zu bestätigen. Solange der Germany 40 unter 15,136 notiert, besteht die Gefahr von Verlusten.

Ein weiterer Indikator, der die aktuelle Situation unter die Lupe nimmt, ist der Preisoszillator. Dieser misst den Abstand zwischen einer einfach gewichteten kleinen Durchschnittslinie mit einem Intervall von 1 Tag und einer einfach gewichteten kleinen Durchschnittslinie mit einem Intervall von 5 Tagen. Der Preisoszillator zeigt ein Abwärtsmoment aufgrund der Tatsache, dass der Germany 40 seit 4 Tagen unter dieser Linie notiert. Dies ist in obigem Chart in den Balken in rot zu erkennen.

Obwohl sich ein Abwärtsmoment aufbaut, ist es wichtig zu beachten, dass der kurzfristige Ausblick sich von dem langfristigen unterscheiden kann. Im Tagestart ist der Aufwärtstrend intakt.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.