Die Wall Street ist weiterhin damit beschäftigt, die Geldpolitik der kommenden Monate zu eruieren. Und da passte der für das erste Quartal deutlich nach oben revidiertem Anstieg des Bruttoinlandsprodukts in den USA auf zwei Prozent ins Bild einer Wirtschaft, die sich scheinbar so gar nicht von den bisherigen Zinserhöhungen der Fed beeindrucken lässt. Kein Wunder also, dass Jerome Powell in diesen Tagen mit der klaren Botschaft durchs Land zieht, dass es mindestens noch zwei weitere Zinserhöhungen in diesem Jahr geben wird, um die Inflation auf das Zielniveau zu bringen. Steigende Zinsen gelten zumindest in der Theorie als positives Umfeld für Banken. Über das vergangene Wochenende ist dieses Narrativ bestätigt worden, die großen US-Banken erhöhen ihre Dividenden und damit die Ausschüttungen an die Aktionäre und das inmitten einer Bankenkrise in den USA, von der man nicht weiß, ob sie nicht noch weitere Pleiten fordern könnte. Es scheint, als setzte sich Goliath gegen David durch. Die großen Banken sind die Nutznießer in diesen unsicheren Zeiten. Für einige Anleger hat der Zusammenbruch der Silicon Valley Bank Mitte März 2023 das Risiko verdeutlicht, wenn man als Kunde sein gesamtes Guthaben bei einer einzigen Bank hat. Nicht nur in der Portfolio-Zusammensetzung kann Diversifikation sinnvoll sein, sondern auch bei der Auswahl seiner Hausbanken.

Berichtsaison für die Banken startet nächste Woche

Die großen US-Banken, darunter JPMorgan Chase, Wells Fargo und Citigroup, werden am 14. Juli ihre Ergebnisse für das zweite Quartal vorlegen und der Markt ist gespannt. Der KBW-Index stieg nach den Stresstest Ergebnissen um 5 % und verzeichnete damit den ersten Monatsgewinn seit den Turbulenzen bei den Regionalbanken im März. Mit den Ergebnissen des Stresstests wurde eine Hürde für die Großbanken genommen, die Ausschüttungen an die Aktionäre durch höhere Dividenden und Rückkäufe zu erhöhen, was zu der sofortigen Erholung des Finanzsektors beitrug. Die Netto-Rekordzinserträge waren auch der Schlüssel zur Steigerung der Erträge der Großbanken im ersten Quartal. Es bestehen jedoch weiterhin Risiken, da die US-Notenbank (Fed) die Vorschriften für den Bankensektor nach der Pleitewelle der Banken verschärfen wird.

Worauf sollten Anleger bei den anstehenden Ergebnisberichten achten?

Die lukrativen Zinserträge sind möglicherweise nicht von Dauer. Die US-Großbanken haben vom Zusammenbruch der Regionalbanken profitiert, indem sie kleine Konkurrenten zu einem günstigen Preis übernommen haben. Die meisten Großbanken, darunter JPMorgan Chase, Citigroup und Wells Fargo, meldeten einen Gewinnsprung aufgrund aufgeblähter Einlagen und hoher Zinssätze. JPMorgan Chase machte einen satten Gewinn von 12,6 Milliarden USD, 52% mehr als vor einem Jahr. Die Bank verzeichnete jedoch einen Rückgang der Gesamteinlagen um 7 % gegenüber dem Vorjahr, und der Zufluss im ersten Quartal führte zu einem Wachstum der Einlagen um 2 % gegenüber dem Vorquartal. Die branchenweiten Einlagenabflüsse erreichten nach Angaben der FDIC in den ersten drei Monaten 472 Milliarden USD. Dies spiegelt das geschwächte Vertrauen der Einleger nach dem Zusammenbruch der Regionalbanken wider.

Gleichzeitig stiegen die Gesamtkosten für alle Banken im ersten Quartal gegenüber dem Vorjahr um das Zehnfache auf 85 Milliarden USD, da die Banken die Zinsen für ihre Einleger erhöhen mussten und der Ausgleichsfonds der Banken neu bedient werden musste.

Kreditvergabe wird langsamer

Eine weitere Beobachtung ist, dass die Kredit- und Leasingvergabe der US-Banken durch die Verschärfung der Kreditkonditionen und den Rückgang der Hauskäufe deutlich weniger geworden ist. Der Index der anstehenden Hausverkäufe in den USA fiel im Mai um 21 % gegenüber dem Vorjahr.

Die gesamten Nettokredite aller US-Banken schrumpften im ersten Quartal um 20 Milliarden Dollar auf 12,01 Billionen Dollar, was der erste Rückgang seit dem ersten Quartal 2021 war.

Wartet eine härtere Regulierung auf die Banken?

Die großen US-Banken werden auch nach dem Stresstest mit regulatorischen Herausforderungen konfrontiert sein, da die Fed angedeutet hat, dass sie mit einer Erhöhung des Kapitalbetrags um etwa 20 % rechnen müssen. Dies könnte die Kreditvergabe weiter beinschränken.

Was die Investmentbanking-Aktivitäten betrifft, so ist weiterhin von einem ruhigen IPO-Markt auszugehen und die Handelsaktivitäten im Trading dürften sich weiterhin auf einem niedrigem Niveau bewegen.

Der Abschwung der US-Banken könnte bereits eingepreist sein

Bankaktien, sind in letzter Zeit hinter der Markterholung zurückgeblieben und gehören zu den schlechtesten Sektoren des Aktienmarktes in diesem Jahr. Dies könnte damit einigen Druck von den Bankaktien in den kommenden Wochen nehmen, da bereits ein Großteil des schwierigen Marktumfeldes eingepreist sein könnte.

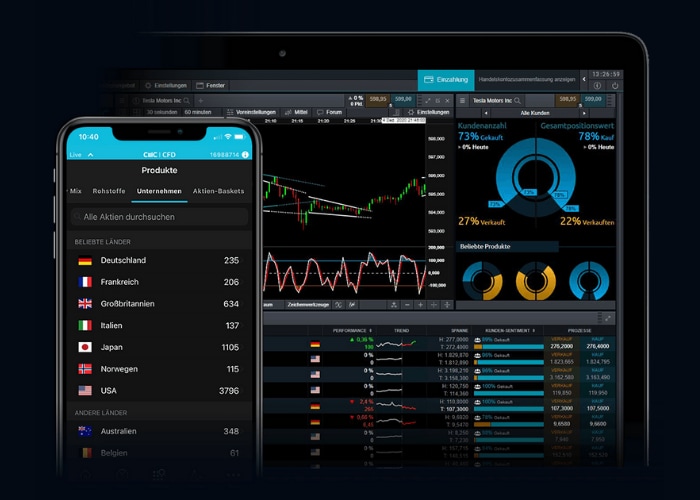

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.