Anleihen waren im Jahr 2022 kein sicherer Hafen. Ein Beispiel dafür ist der Vanguard Total Bond Market ETF (BND), der in diesem Jahr bisher rund 13 % verloren hat. Der ETF investiert rund 80 Mrd. USD in kurzfristige US-Anleihen mit Investment-Rating. Auch der iShares Core U.S. Aggregate Bond ETF (AGG) ist kein unbeschriebenes Blatt und verzeichnet ähnliche Rückgänge.

Wochen-CFD-Chart des iShares Core US Aggregate Bond ETF mit MACD

Quelle: CMC Markets Next Generation-Plattform, Stand: 12/2022

Der Kursrückgang war weit verbreitet; der starke Anstieg der Zinssätze zur Bekämpfung der Inflation, angeführt von den USA, hat sich weltweit verbreitet. Der Vanguard Total International Bond Market ETF (BNDX), der in nicht auf USD lautende Staatsanleihen mit sehr hoher Bonität (AA und höher) investiert, musste seit Jahresbeginn ebenfalls Rückgänge von mehr als 10 Prozentpunkten hinnehmen. Offensichtlich waren die Rückgänge in den Kategorien mit den schlechtesten Kreditratings und der längsten Portfolioduration am stärksten: Der Vanguard Long Term ETF (BLV) mit Anleihen mit einer Duration von mehr als 10 Jahren ist um mehr als 25 % gefallen.

Wochen-CFD-Chart des Vanguard Long Term ETF mit MACD (12,26,9)

Quelle: CMC Markets Next Generation Plattform, Stand: 12/2022

Kapitulation möglich: überverkauft und extrem volatil mit starken Mittelabflüssen

Die Anleger haben unter der übermäßigen Volatilität gelitten. Konservative Risikoprofile, die an wenig Angst gewöhnt sind, haben mit Verkä ufen reagiert, und die Geldabflüsse aus der Kategorie der festverzinslichen Wertpapiere sind beispiellos. Nach Angaben des US-amerikanischen Investment Company Institute (ICI) wurden in der Kategorie der festverzinslichen Wertpapiere, einschließlich der in den USA gehandelten Investmentfonds und börsengehandelten Fonds, in diesem Jahr bisher mehr als 300 Mrd. USD abgezogen; das ist ein höherer Abzug als im ersten Quartal 2020 während des Pandemie-Crashs.

In der zweiten Hälfte des Jahres 2022 haben die Kurse begonnen, sich bei den kürzeren Laufzeiten zu stabilisieren und bei den Anleihen mit längeren Laufzeiten kräftig zuzulegen. Dieses Verhalten hat dazu geführt, dass der MACD-Oszillator (12,26,9) auf Wochenbasis von extrem überverkauften Niveaus aus Kaufsignale ausgelöst hat (siehe Charts der ETFs).

CFD-Wochenchart der US T-Note 2YR mit Average True Range, ATR (14)

Quelle: CMC Markets Next Generation Plattform, Stand: 12/2022

Inflationshöhepunkte und -erwartungen sind verankert

Der Anstieg der Anleihekurse fällt mit dem Höhepunkt der US-Inflation zusammen. Die Gesamtinflation in den USA ist allmählich zurückgegangen, nachdem sie im Jahresvergleich einen Höchststand von 9,1 % erreicht hatte, ein Niveau, das seit den 1970er Jahren nicht mehr erreicht wurde. Ein Höchststand, der sich mit den Wirtschaftsprognosen der Federal Reserve deckt; nach den jüngsten Prognosen des FOMC wird die Kerninflation im Jahr 2023 durchschnittlich 3,1 % und im Jahr 2024 2,1 % betragen. Ein rückläufiger Pfad, der sich auch in den Wirtschaftsprognosen der EZB widerspiegelt: 3,4 % im Durchschnitt im Jahr 2023 und 2,3 % im Jahr 2024.

CMC Markets Weekly Agricultural Index CFD Chart

Quelle: CMC Markets Next Generation Plattform, Stand: 12/2022

Die Quelle der Inflation, nämlich der starke Anstieg der Rohstoffpreise, insbesondere der Energie- und Nahrungsmittelpreise, ist rückläufig. Der CMC Agricultural Commodity Index und der CMC Energy Commodity Index notieren seit mehreren Wochen unter ihren 52-Wochen-Durchschnittswerten und sind mehr als 25 Prozentpunkte von den im ersten Quartal 2022 erreichten Höchstständen entfernt.

Endgültiger Tiefpunkt 2022 und Erholung 2023?

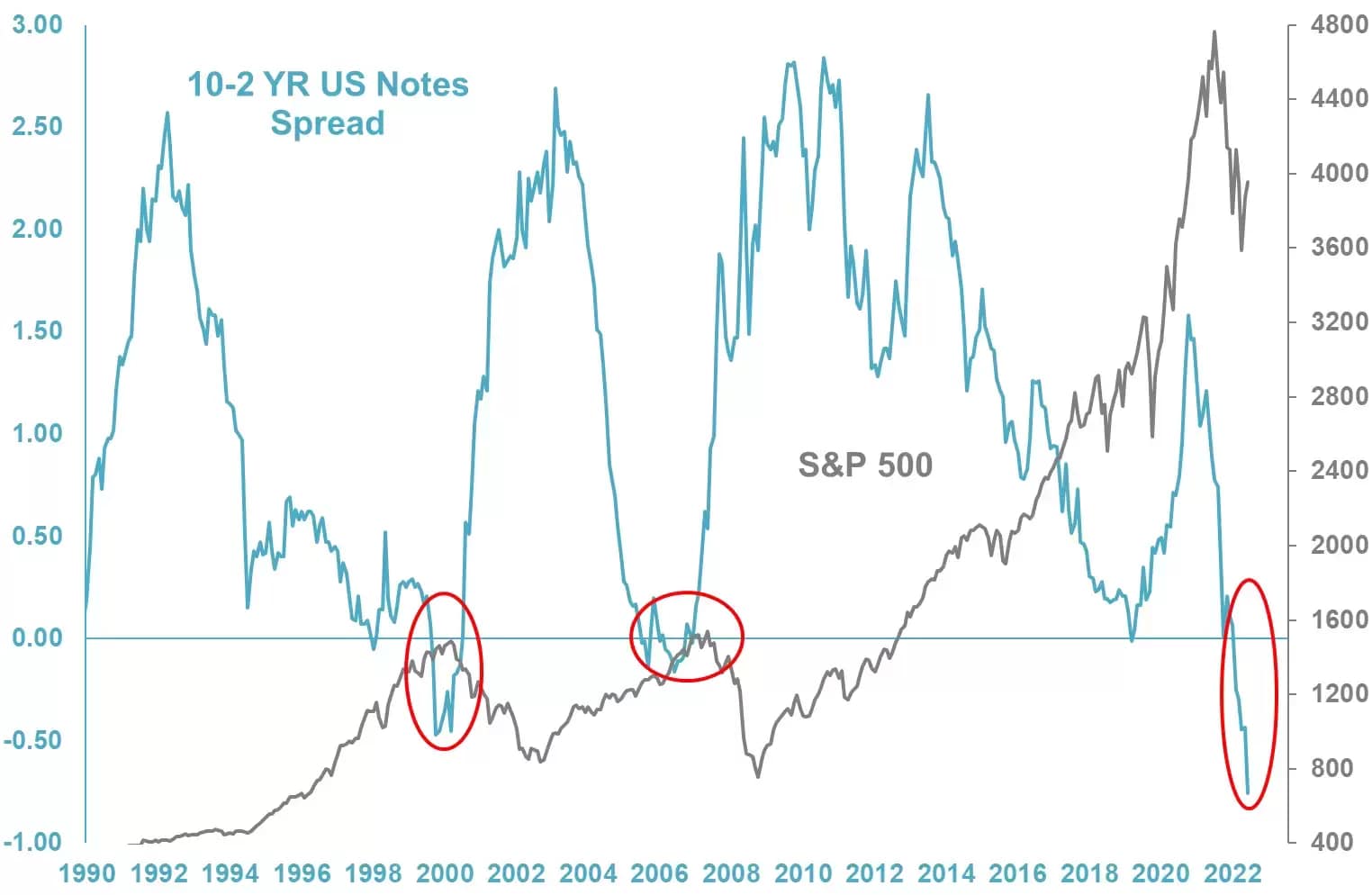

Obwohl die ersten Schritte unternommen wurden, muss der Boden bei den Anleihen noch bestätigt werden. Betrachtet man den Abschlag der Fed-Funds-Futures, so ist die Obergrenze in den USA nicht mehr weit entfernt, nämlich nicht mehr als 5 % im ersten Quartal. Betrachtet man hingegen die Steigung der Kurve zwischen den 10- und 2-jährigen Anleihen als Frühindikator, so stellt man fest, dass die Wahrscheinlichkeit einer Rezession so hoch ist wie seit 40 Jahren nicht mehr.

Spread zwischen 10- und 2-jährigen US-Noten (blau) und S&P 500 (grau)

Quelle: CMC Markets, US-Notenbank und S&P Dow Jones Indices

Der Eintritt in eine Rezession in den USA könnte die Talsohle bei den Anleihen bestätigen. In diesem Zusammenhang ist anzumerken, dass die Unternehmensgewinne im S&P 500 laut S&P Dow Jones Indices schrumpfen könnten. Damit könnte sich sprichwörtlich die Schleuse für Abflüsse von Aktien in Anleihen öffnen. Wenn die Intensität der Rezession stark ist und die Unternehmensgewinne stark sinken, wird sich die Schleuse weiter öffnen, und die Erholung bei Anleihen würde stärker ausfallen.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.