Übertreibung, Allzeithoch, Euphorie, Depression, Baisse, und ein neues Allzeithoch – ein Zyklus, der an der Börse manchmal nur Monate dauert, dauerte in Japan mehr als 34 Jahre. Nun aber steht der Leitindex in Tokio wieder da, wo er das letzte Mal im Dezember 1989 notierte, bei über 39.000 Punkten. Und damit hat es das Land der aufgehenden Sonne wieder in die Schlagzeilen und zurück in die Köpfe der Anleger geschafft. Diesmal zu Recht?

Warten auf die (andere) Zinswende

Eine Welle des Optimismus treibt in diesen Tagen (nicht nur) die Börse in Tokio auf neue Höchststände. Aber im Gegensatz zu den USA und der Eurozone ist es in Japan auch das Ergebnis einer immer noch ultralockeren Geldpolitik der Notenbank, deren Zinssätze noch bei minus 0,1 Prozent liegen. Nun aber steigen auch in Japan die Preise und die Inflationsraten, was vermuten lässt, dass dort die Zinsen bald steigen könnten. Dies lässt das Dilemma erkennen, in dem der neue japanische Notenbank-Chef Ueda steckt. Nach knapp zehn Monaten im Amt steigt von Sitzung zu Sitzung der Druck, das 25 Jahre alte Experiment der quantitativen Lockerung in Japan endlich zu beenden. Noch allerdings haben sich die Erwartungen, dass dies bald passieren könnte, nicht erfüllt.

China Flop, Japan Top

So wundert es nicht, dass dieses Umfeld zahlreiche ausländische Investitionen anlockt, was den japanischen Märkten Auftrieb gibt. Darüber hinaus ist die allgemeine Marktstimmung sehr optimistisch, beeinflusst durch die positive Entwicklung der Wall Street, wo die wichtigsten Indizes ebenfalls auf oder in der Nähe ihrer Rekordstände notieren. Ein beträchtlicher Teil der ausländischen Investoren in Japan kommt überraschenderweise aber auch aus China, wo eine schwere Immobilienkrise das Land heimsucht und die Aktienmärkte seit mehreren Monaten Schwäche zeigen. Zahlreiche chinesische Investoren haben ihre Anlagen aus dem Heimatland deshalb nach Japan umgeschichtet.

Rekordgewinne japanischer Unternehmen

Ein weiterer Grund für den Optimismus am japanischen Aktienmarkt sind die Rekordgewinne der Unternehmen im verarbeitenden Gewerbe. Die kumulierten Nettogewinne der an der Börse in Tokio gelisteten Unternehmen stiegen im Zeitraum von April bis Dezember 2023 um mehr als 20 Prozent gegenüber dem Vorjahr. Die Autoindustrie war dabei ein wichtiger Motor. Die Gewinne in diesem Sektor stiegen um 95 Prozent auf 4,55 Billionen Yen, was etwa 40 Prozent des Gesamtgewinns der Industrie ausmacht. So konnte Toyota seinen Nettogewinn auf zuletzt 3,95 Billionen Yen verdoppeln. Der Absatz von Hybridfahrzeugen und anderen rentablen Modellen stieg und die Verkaufszahlen der Gruppe erhöhten sich um neun Prozent. Auch der Maschinenbausektor entwickelte sich gut und verzeichnete einen Gewinnsprung von 33 Prozent.

Das Ende der Nullzinspolitik in Japan steht bevor

Nun ist es aber keine Frage mehr des Ob, sondern nur noch eine Frage, wann die Zinsen in Japan steigen. Und auch wenn wir wissen, dass steigende Zinsen auf lange Sicht nicht immer mit fallenden Aktienkursen einhergehen müssen, die euphorische Stimmung zumindest könnte dadurch schon getrübt werden. Denn mit dem Start der Zinserhöhungszyklen in den USA und der Eurozone knickten auch die Börsen zunächst ein. Gerade auch vor dem Hintergrund, dass Fed und EZB zuletzt ihren Zinserhöhungszyklus für beendet erklärten, könnten dem Nikkei unruhige Zeiten bevorstehen.

Aus technischer Sicht wurde das bullische Setup im Dezember genutzt, um das große Ziel aus dem Jahr 1989 bei knapp 39.000 Punkten zu erreichen. Nun sollte zunächst die runde 40.000 ihre Anziehungskraft ausüben. Entscheidend für den weiteren Verlauf dürfte sein, wie erstens die Bank of Japan den geldpolitischen Schwenk praktiziert und kommuniziert und zweitens der Markt daraus vielleicht auch positive Rückschlüsse zieht, dass Japan auf dem Weg zurück in die Normalität ist.

Historische Muster als Warnung für Nikkei

Historische Beispiele für Indizes, die nach mehr als zehn Jahren einen neuen Höchststand erreichten, deuten allerdings eher auf einen Rückschlag hin. Der Nasdaq Composite brauchte fünfzehn Jahre, um seinen Höchststand aus dem Jahr 2000 wieder zu erreichen, konnte sich dann aber nur kurz auf diesem Niveau halten, bevor er wieder abverkauft wurde. So auch der britische FTSE 100, der nach fünfzehn Jahren am alten Hoch wieder kehrtmachte. Ähnliches lässt sich zwischen 2000 und 2011 im DAX erkennen. Am markantesten aber ist sicherlich der Hang Seng. Nachdem er 2018 seinen Höchststand von 2007 erreicht hatte, kostete ihn die Korrektur bis heute die Hälfte seines Wertes. Natürlich muss sich eine schwächere Phase nicht in diesen Extremen zeigen, als Anleger sollte man aber den wichtigen Widerstandsbereich im Nikkei in den kommenden Wochen im Auge behalten und jederzeit mit einer Konsolidierung rechnen.

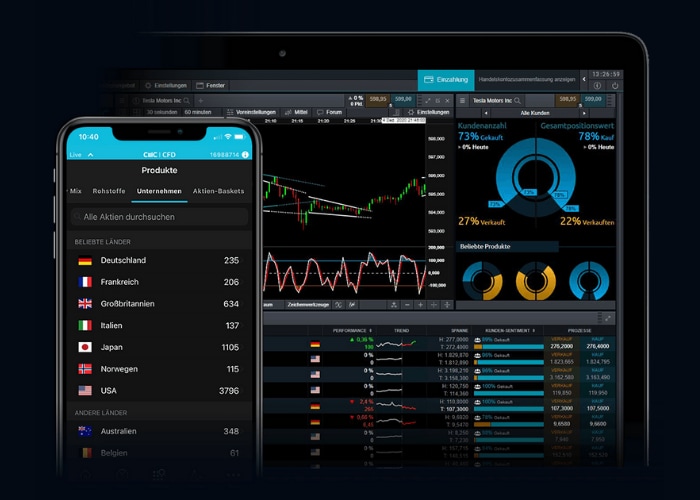

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.