Was steigt, wird irgendwann auch wieder fallen. Was fällt, wird auch irgendwann wieder steigen. So in der Art lautet ein altes Stichwort, inspiriert durch Ikarus aus der griechischen. Auch an der Börse sehen wir immer wieder das gleiche Phänomen. Aktuell schient der Ölpreis dafür ein gutes Beispiel zu sein. Im September notierte der Ölpreis der Sorte Brent im Bereich der 97 USD-Marke. Dabei waren die meisten Anleger sehr bullisch eingestellt, sodass die Short-Positionierung von Hedgefonds/CTA auf ein Mehrjahrestief gefallen waren. Dies allein, ist natürlich noch kein negatives Signal, jedoch konnte man auch feststellen, dass sich die Stimmung und die Kursziele der Banken ebenfalls massiv veränderten. Während im Juni die Prognosen reihenweise gesenkt wurden, hob im September JP Morgan sein Preisziel auf 120 USD an. Eine kurze Erinnerung daran, wie der Preis die Stimmung verändert. Dieses Muster tritt in jedem Zyklus auf. Wichtig ist dabei auf die eigenen Emotionen zu achten. (keiner ist dagegen immun).

Was wirkt sich auf die Ölangebot- und Nachfrage aus?

Bei den Rohölpreisen sind sowohl säkulare als auch saisonale Trends im Spiel. Während sich säkulare Trends über einen längeren Zeitraum entwickeln, können saisonale zyklische Effekte kurzfristig beobachtet werden.

Grundsätzlich bewegt sich die Ölnachfrage im Gleichschritt mit den weltweiten wirtschaftlichen Aktivitäten.

Überangebot und Verknappung, Wirtschaftswachstum und -rückgang sowie geopolitische Faktoren beeinflussen die Rohölpreise. Verschiedene Ereignisse wirken sich auf unterschiedliche Segmente der Versorgungskette aus. Die globale Rohölversorgungskette ist komplex und verzweigt. Sie kann grob in Upstream, Midstream und Downstream unterteilt werden.

Die Upstream- und Midstream-Sektoren bestimmen die Rohölversorgung. Ein Ausfall oder eine Verknappung im Upstream-Bereich wirkt sich auf das verfügbare Angebot aus, das manchmal vom Midstream-Bereich durch angemessene Lagerbestände ausgeglichen wird.

Downstream und Midstream bestimmen die Nachfrage. Die Nachfrage der Endverbraucher wird im Vertrieb beobachtet. Die Raffinerien passen ihre Produktion auf der Grundlage ihrer Gewinnspannen an, die wiederum von den Rohölpreisen und den Preisen für raffinierte Produkte abhängen.

Was hat es mit der Saisonalität im Ölpreis auf sich?

Die Saisonabhängigkeit der Nachfrage nach Raffinerieprodukten wirkt sich auf die Rohölpreise aus. Eine höhere Nachfrage nach Raffinerieprodukten (Benzin, Diesel und Kerosin) ist im Sommer aufgrund der Reisetätigkeit zu beobachten. Ein geringeres Angebot wird durch wartungsbedingte Pausen im Downstream-Bereich im Winter verursacht.

Die Verschiebungen bei den Rohölbeständen lassen sich in vier Phasen unterteilen:

1.Bestandsaufbau (Februar - Mai)

2.Anstieg der Nachfrage durch Sommerreisen (Juni - August)

3.Nachfragerückgang und Angebotsrückgang (September - November)

4.Nachfragespitze im Winter (Dezember - Januar)

Die Auswirkungen der Saisonalität sind nicht immer direkt ersichtlich oder vorhersehbar. Und warum? Rohöl ist so stark mit der Weltwirtschaft verflochten. Etwaige Schocks können sich überproportional auf die Preise und die Volatilität auswirken. Auch Angebotskürzungen seitens der großen Ölproduzenten und BIP-Verschiebungen bei den großen Verbrauchern wirken sich in groß em Umfang auf die Preise aus. Folglich werden die Auswirkungen der Saisonalität durch andere Faktoren gemildert oder aufgehoben.

Allgemein kann man dadurch grob sagen, dass sich die Rohölpreise aufgrund der höheren Nachfrage der Raffinerien ab März nach oben bewegen und teilweise ihren Anstieg in den Sommermonaten fortsetzen, da die Nachfrage nach Raffinerieprodukten vor allem aufgrund des zunehmenden Reiseverkehrs hoch ist.

Im August dämpfen jedoch ausreichende Lagerbestände an Raffinerieprodukten die Nachfrage. Da die Raffinerien ihre Arbeit wegen Wartungsarbeiten einstellen, geht die Nachfrage nach Rohöl zurück, was zu einem Preisrückgang führen kann. Ende November und Anfang Dezember ist dann häufig ein Tal zu beobachten, da die Nachfrage während der Winterhochsaison wieder zu steigen beginnt.

Wie könnte sich der Ölpreis weiter entwickeln?

Nach der starken Rally seit Juni dieses Jahres entfachte sich Anfang Oktober die verdiente Korrektur. Innerhalb von 2 Wochen fiel der Preis um fast 13 %. Durch den Angriff der Hamas auf Israel kam es zunächst zu einem erneuten Preisanstieg von 11 %, welcher jetzt allerdings komplett abverkauft wurde und der Ölpreis der Sorte Brent unter das Oktobertief bei 84,20 USD gefallen ist. Aktuell erreicht der Ölpreis der Sorte Brent eine wichtige Unterstützungszone zwischen 82,01 USD und 80,80 USD, wo sich die nächste Bewegung entscheiden wird. Ein nachhaltiges Unterschreiten der beschriebenen Zone würde die Möglichkeit eröffnen, den Abwärtstrend fortzuschreiben und einen weiteren Test der Tiefpunkte bei rund 71 USD zu erzeugen. Hierfür würde auch die noch negative Saisonalität im November sprechen. Allerdings ist die Saisonalität natürlich nicht exakt in Stein gemeißelt, sodass es wichtig bleibt, die Unterstützungszone zu beobachten und mögliche Erholungen nach Reversal-Muster zu überprüfen.

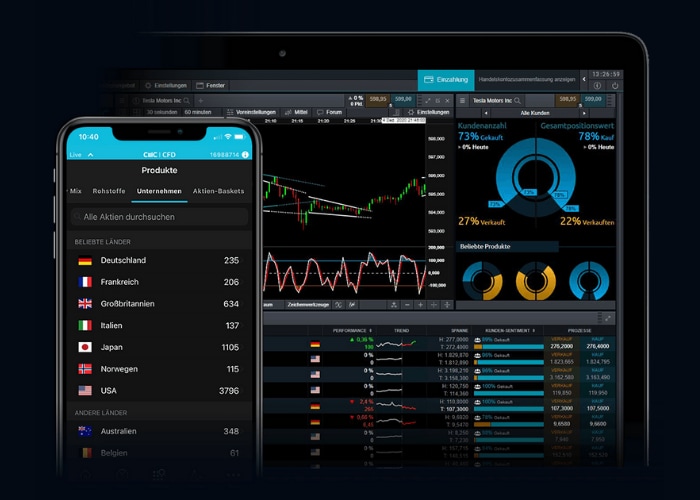

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.