Les stratégies de trading préférées des traders en ligne

De la plus simple à la plus sophistiquée, il existe un grand nombre de stratégies de trading. Voici notre cartographie des stratégies de trading les plus plébiscitées par les traders.

Si vous débutez dans le trading en ligne, tester plusieurs stratégies vous permettra de découvrir la stratégie de trading la plus adaptée à votre profil d’investisseur. En ayant connaissance des différentes stratégies possibles, vous serez également en capacité de mieux comprendre les décisions des différents acteurs du marché.

Qu’est-ce qu’une bonne stratégie de trading?

La stratégie désigne l’art d’élaborer des plans d’actions (tactiques) pour atteindre un objectif précis. En matière de trading, à de rares exceptions près, l’objectif du trader est de réaliser un gain financier direct (s’il s’agit de trading pour compte propre), ou indirect (s’il s’agit de trading de flux). Pour un investisseur, une bonne stratégie de trading est donc une stratégie de trading gagnante, capable d’enregistrer des plus-values de façon pérenne.

Seulement voilà, la performance d’une stratégie de trading dépend souvent de l’horizon de temps considéré. Une même stratégie peut en effet s’avérer gagnante sur un trimestre, mais perdante sur une année, ou inversement. La mise en application de la stratégie (phase tactique) peut également différer d’un trader à l’autre en fonction des paramètres choisis ou des produits financiers traités.

Plutôt que de chercher à classer les stratégies de trading de la « meilleure » à la plus « mauvaise », un bon trader cherche avant tout à comprendre les différentes stratégies de trading pour choisir celle qui correspond le mieux à son profil d’investisseur et à ses objectifs. Il cherchera ensuite la meilleure tactique de trading pour profiter au mieux de la stratégie choisie.

Bien que la plupart des stratégies de trading soient exploitées manuellement par les particuliers, certaines stratégies de trading automatique tels que les stratégies de trading haute fréquence utilisées par les professionnels requièrent l’utilisation d’algorithmes et de matériels informatiques sophistiqués.

Parcourons ensemble les quatre grandes stratégies de trading utilisées par les traders.

Le trading directionnel

La plus populaire et la plus simple des stratégies de trading est sans doute la stratégie de trading dite « directionnelle ». Cette approche consiste à parier sur la hausse ou la baisse d’un produit financier (indice boursier, action, devises…). Lorsque le produit financier évolue dans le sens anticipé par le trader, ce dernier réalise une plus-value. Dans le cas contraire, il enregistre une perte.

Dans le cadre d’une stratégie de trading directionnelle, il est possible pour le trader de miser sur la baisse des prix grâce à la vente à découvert. Le trader peut également faire appel à l’effet de levier pour augmenter artificiellement la taille de ses positions.

Lorsque cette stratégie de trading est mise en place sur des produits dérivés amenés à répliquer le comportement d’un actif financier sous-jacent, par exemple sur les CFDs, elle porte alors le nom de stratégie « delta one ».

En fonction de l’horizon d’investissement, une stratégie de trading directionnelle pourra se concentrer sur des opérations de très court terme dites de scalping (quelques secondes à quelques minutes), sur des opérations de court terme dites de day trading (de quelques minutes à une journée), ou sur des opérations de moyen terme dites de swing trading (supérieures à la journée).

Le choix des créneaux horaires au cours desquels le trader sera actif a lui aussi son importance. Certains traders privilégient ainsi les phases de forte activité pour mettre leur stratégie en application, et notamment les heures de publication des annonces économiques listées dans le calendrier économique.

Autre caractéristique de la stratégie de trading directionnelle, cette approche laisse deux options au trader. Celui-ci peut en effet choisir de suivre la tendance en cours sur le marché en adoptant une stratégie de suivi de tendance, ou choisir de s’opposer à la tendance de fond du marché en adoptant une stratégie contrariante.

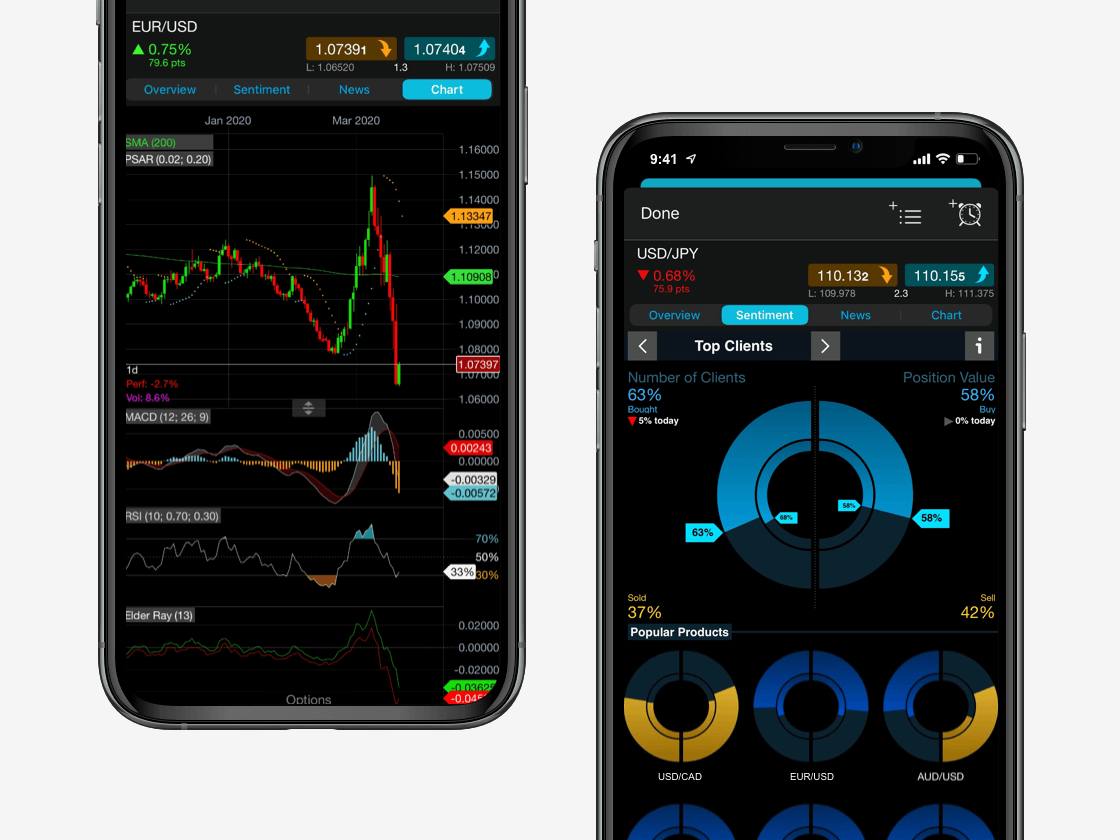

Le trading innovant dans votre main

Ouvrez et clôturez des trades sans effort, suivez vos trades et créez des alertes.

Le « carry trade »

Déjà plus complexe, la stratégie dite de « carry trade » consiste quant à elle à trader le marché des devises tout en profitant des différentiels de taux d’intérêt entre zones monétaires. Il existe en effet des différences de rendement entre devises en raison des différentes politiques monétaires menées par les banques centrales. Dans deux zones monétaires ayant un même niveau de développement, deux placements sans risque peuvent avoir des rendements différents. Pour en profiter, les investisseurs peuvent alors choisir de s’endetter à faible coût dans une devise pour placer l’argent emprunté dans une autre devise plus rémunératrice, tout en ouvrant une position de couverture sur le marché du Forex afin d’être immunisé contre les variations de taux de change.

L’arbitrage

Plutôt réservée aux traders professionnels, la stratégie de trading dite d’arbitrage consiste à acheter et vendre simultanément deux actifs ou produits financiers identiques afin de profiter d’une différence de prix. Lors de cette opération, le trader vend l’actif le plus cher et achète simultanément l’actif le moins cher afin d’enregistrer une plus-value sans avoir à s’exposer aux fluctuations du marché.

Cette stratégie de trading suppose une inefficience des marchés financiers. Certains produits sont en effet côtés sur plusieurs places boursières ou proposés par plusieurs intermédiaires, et des différences de prix souvent minimes et éphémères peuvent apparaître. Les professionnels les plus réactifs et les mieux équipés peuvent alors lancer des opérations d’arbitrage pour en profiter.

Les combinaisons d’options

Plutôt réservée aux traders professionnels elle aussi, la stratégie de trading « optionnelle » consiste à acheter ou vendre des combinaisons d’options afin de parier sur l’évolution d’un des paramètres de la courbe des prix (souvent la volatilité). Les traders font alors appel aux grecques pour mesurer les risques implicites de chaque option.

Sans avoir à miser sur la hausse ou la baisse des prix, le trader peut alors se contenter de parier sur le paramètre de son choix, qu’il s’agisse de l’évolution de la volatilité, de l’évolution des taux d’intérêt, ou d’un autre facteur identifié et isolé par le trader.

En fonction de la stratégie de trading utilisée, le trader peut faire appel à différentes méthodes d’analyse pour l’accompagner dans sa prise de décision, qu’il s’agisse d’analyse fondamentale pour estimer la valeur intrinsèque des produits financiers, d’analyse graphique ou d’analyse technique pour analyser les fluctuations des prix, ou d’analyse comportementale pour analyser la psychologie des investisseurs.

Pensez à consulter notre espace pédagogique pour développer vos connaissances financières et perfectionner la stratégie de trading qui aura retenu votre attention.

CMC Markets est un prestataire de service d'exécution uniquement. Ces informations (qu'elle contiennent ou non des opinions) présentent un caractère purement informatif et ne tient pas compte de votre situation ou de vos objectifs personnels. Aucune des informations contenues dans ce document n'est (ou ne doit être considérée comme) un conseil financier, d'investissement ou autre auquel se fier. Aucun avis donné dans les documents ne constitue une recommandation de CMC Markets ou de l'auteur selon laquelle un investissement, un titre, une transaction ou une stratégie d'investissement particulier convient à une personne spécifique. Le matériel n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche sur les marchés d'investissement. Bien qu'il ne nous soit pas expressément interdit de traiter avant de fournir ce matériel, nous ne cherchons pas à en tirer profit avant sa diffusion.