Tout savoir sur l’analyse fondamentale

L’analyse fondamentale vous intéresse ? Voici tout ce que vous devez savoir à son sujet !

Qu’est-ce que l’analyse fondamentale?

L’analyse fondamentale est une méthode d’analyse basée sur l’étude des fondamentaux économiques. Elle consiste à déterminer la valeur intrinsèque d’un actif financier pour la comparer à sa valeur de marché.

Si la valeur intrinsèque obtenue par l’analyse fondamentale de l’actif est inférieure à sa valeur de marché, alors l’actif est sous-valorisé. À l’inverse, si la valeur intrinsèque est supérieure à la valeur de marché, alors l’actif est survalorisé.

L’analyse fondamentale peut s’appliquer à n’importe quel marché financier, qu’il s’agisse des actions, des indices boursiers, des obligations, des devises ou des matières premières. Certains investisseurs vedettes tels que Warren Buffet en ont d’ailleurs fait le cœur de leur stratégie avec l’investissement value.

Dans la pratique, cette méthode s’utilise principalement pour investir à moyen et long terme en partant du principe que la valeur de marché d’un actif financier convergera tôt ou tard vers sa valeur intrinsèque. Il s’agit alors d’acheter les actifs sous-valorisés et de vendre les actifs survalorisés.

Cependant, l’analyse fondamentale présente également un intérêt évident pour interpréter et comprendre l’impact des nouvelles économiques sur le cours de bourse d’un actif. Elle est donc souvent utilisée au côté de l’analyse graphique, de l’analyse technique ou de l’analyse comportementale.

L’analyse fondamentale appliquée à la macroéconomie

L’analyse fondamentale peut s’intéresser à la santé économique d’un État ou d’une zone économique en prenant en compte ses paramètres économiques et monétaires, mais également en tenant compte de critères non financiers tels que sa puissance militaire (hard power) ou l’influence de sa culture (soft power).

Cette approche macroéconomique permet alors d’estimer le cours d’indices boursiers (marché des actions), de taux d’intérêt (marché obligataire) ou de devises (marché du Forex) en lien avec la zone économique analysée. Cette approche, où la macroéconomie prime sur la microéconomie est qualifiée de « Top-Down »

L’analyse fondamentale appliquée à la microéconomie

L’analyse fondamentale peut également s’appliquer à un niveau microéconomique pour analyser les principaux acteurs de l’économie : les entreprises, et plus particulièrement, les entreprises cotées en bourse.

Cette approche microéconomique permet alors d’estimer le cours des actions et obligations émises par l’entreprise, ainsi que l’ensemble des produits financiers dérivés associés.

Dans leurs analyses boursières, les analystes distinguent généralement les valeurs cycliques, susceptibles d’être affectées fortement par les cycles économiques, et les valeurs défensives, plus résilientes face aux remous de l’économie. Cette approche, où la microéconomie prime sur la macroéconomie est qualifiée de « Bottom-Up ».

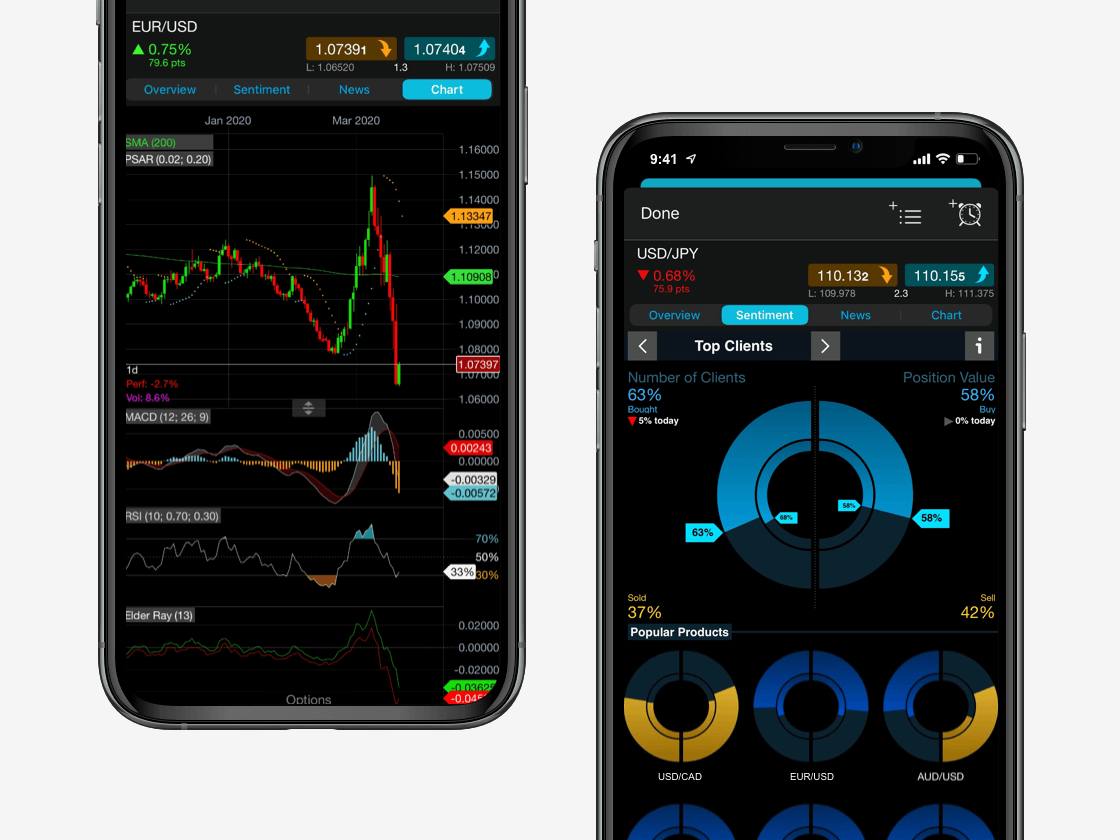

Le trading innovant dans votre main

Ouvrez et clôturez des trades sans effort, suivez vos trades et créez des alertes.

Les états financiers au cœur de l’analyse fondamentale

Pour étayer leurs analyses fondamentales, les analystes financiers s’appuient d’abord sur les documents d’information financière publiés par l’entreprise : les états financiers.

Parmi ces documents financiers se trouvent le bilan de l’entreprise, son compte de résultat, son tableau de trésorerie, mais également des documents d’explications tels que le rapport annuel.

La mise à disposition de ces documents financiers est une obligation légale pour toute société cotée en bourse afin que ses actionnaires puissent évaluer la santé financière et la pertinence de leurs investissements. La plupart des entreprises listées en bourse disposent donc généralement d’un espace « Relations investisseurs » sur leur site Internet.

Les conférences de presse ou les assemblées générales annuelles sont également un moment de rencontre privilégié pour récolter de l’information financière et écouter la vision des dirigeants de l’entreprises. L’information financière peut également être accessible directement sur votre plateforme de trading au sein d’un calendrier économique ou d’un flux d’informations.

Une fois les informations financières récoltées, vient alors le temps de l’analyse. Lors de cette étape, certains indicateurs financiers tels que le chiffre d’affaires, l’excédent brut d’exploitation ou la marge brute sont tout particulièrement suivis par les analystes pour mesurer la performance de l’entreprise.

D’autres ratios tels que les ratios d’endettement permettent en revanche d’évaluer sa solvabilité financière (ratio de Gearing par exemple). D’autres encore, les ratios boursiers, permettent quant à eux d’établir un lien direct entre la performance économique et la performance boursière d’une entreprise, c’est le cas notamment du Price Earning Ratio (PER) correspondant au résultat net de l’entreprise divisé par sa capitalisation boursière.

Les 3 grandes méthodes de valorisation

Au sein même de l’analyse fondamentale, plusieurs méthodes d’évaluation peuvent être utilisées pour valoriser une entreprise. Les professionnels de l’analyse fondamentale en utilisent généralement trois méthodes : la méthode des multiples, la méthode d’actualisation des flux de trésorerie (DCF), ou encore la méthode d’évaluation « actif par actif ».

Plusieurs de ces méthodes peuvent être utilisées simultanément afin de préciser la valeur théorique de l’entreprise. Au terme de son travail, l’analyste dispose alors d’un objectif de cours théorique.

Au-delà des critères financiers propres à l’entreprise, une analyse sectorielle et géographique est également menée afin d’évaluer les risques systémiques susceptibles d’affecter la valorisation théorique de l’entreprise. En effet, au fur et à mesure qu’évolue l’analyse fondamentale, de nouveaux critères extra-financiers viennent peu à peu enrichir les rapports d’analyse financière.

À titre d’exemple et bien que relativement récents, les critères environnementaux, sociétaux et de gouvernance (ESG) sont par exemple devenus un incontournable. Ces indicateurs se retrouvent désormais au cœur de nouvelles stratégies d’investissement telles que l’investissement socialement responsable ou le désinvestissement.

Pour autant, comme toutes les méthodes d’analyse, l’analyse fondamentale a aussi ses limites. En effet, aussi riche soit-elle, l’information financière n’est jamais complète et l’avenir reste toujours incertain. Deux analystes pourront donc arriver à des objectifs de prix très différents en fonction des hypothèses de travail qu’ils auront retenu.

Par exemple, le niveau des taux d’intérêt retenu pour l’analyse peut influencer considérablement l’objectif de cours théorique. Une fois leur analyse financière complétée, les analystes doivent donc garder à l’esprit les limites de leur modèle en procédant par exemple à des tests de sensitivité.

L’analyse fondamentale est la méthode d’analyse la plus utilisée par les professionnels. Elle joue un rôle clé dans la vie des marchés financiers et contribue à faire converger les prix vers leur niveau d’équilibre.

Notre espace pédagogique vous permettra d’en apprendre davantage sur les autres méthodes d’analyse utilisées par les traders.

CMC Markets est un prestataire de service d'exécution uniquement. Ces informations (qu'elle contiennent ou non des opinions) présentent un caractère purement informatif et ne tient pas compte de votre situation ou de vos objectifs personnels. Aucune des informations contenues dans ce document n'est (ou ne doit être considérée comme) un conseil financier, d'investissement ou autre auquel se fier. Aucun avis donné dans les documents ne constitue une recommandation de CMC Markets ou de l'auteur selon laquelle un investissement, un titre, une transaction ou une stratégie d'investissement particulier convient à une personne spécifique. Le matériel n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche sur les marchés d'investissement. Bien qu'il ne nous soit pas expressément interdit de traiter avant de fournir ce matériel, nous ne cherchons pas à en tirer profit avant sa diffusion.