Es hätte eigentlich ein großartiges Jahr für Gold werden sollen. Es kam jedoch anders, sodass man sich mit den möglichen Gründen der schlechten Performance auseinandersetzten sollte.

Das gelbe, glitzernde Metall ist eigentlich als „sicherer Hafen“ bekannt, ein Zufluchtsort, wenn es den Märkten schlecht geht. In diesem Jahr ist davon jedoch nichts zu sehen. In diesem Jahr ist der Goldpreis um fast 8 % gefallen. Auch das Inflationsargument, lässt sich derzeit nicht bestätigen. Grundsätzlich geht man davon aus, dass der Goldpreis einen Inflationsschutz bietet und potenziell steigt, wenn die Inflation hoch ist. Trotzt der höchsten Inflation seit über 40 Jahren, ist jedoch das Gegenteil eingetreten.

Gold hält dieses Jahr nicht was es verspricht

Gold wird von Anlegern wegen seiner üblichen Stabilität in Zeiten des Aufruhrs geschätzt. Zu Beginn dieses Jahres, kurz nach dem russischen Einmarsch in der Ukraine, stiegen die Preise in die Nähe des Allzeithochs. Anfang März erreichte der Goldpreis mit 2.069,40 USD je Feinunze ein neues Allzeithoch, seither ist der Goldpreis aber um über 20 % gefallen und liegt damit im Jahresverlauf mit 7,9 % im Minus, sodass die schlechteste Jahresperformance des Edelmetalls seit 2015 droht.

Die Volatilität ist ein weiteres Beispiel dafür, wie die aggressive Zinserhöhungskampagne der Federal Reserve die Finanzmärkte an allen Ecken und Enden erschüttert. Die steigenden Verbraucherpreise in den USA zeigen, dass die Inflation hartnäckig hoch bleibt, sodass die Erwartungen nach weiteren Zinserhöhungen nur noch verstärkt werden. Damit wird Kapital zunehmend aus dem Edelmetallmarkt herausgezogen, da der Zinsmarkt wieder attraktiver wird. Je weiter und höher die Zinsen steigen, dürften kurzfristig die Aussichten für Gold schwierig bleiben. Der Preis scheint weiter verwundbar zu sein.

Anleger bevorzugen Staatsanleihen gegenüber Gold

Die Renditen von Staatsanleihen bewegen sich in der Regel parallel zu den Erwartungen der Anleger in Bezug auf den Leitzins der US-Notenbank, sodass Anleger heutzutage relativ hohe Renditen auf Staatsanleihen erzielen können. Letzte Woche erreichte die Rendite der zweijährigen Staatsanleihe den höchsten Stand seit 2007. Dies - und die Tatsache, dass Schatzanleihen im Gegensatz zu Gold regelmäßige Auszahlungen bieten - hat viele risikoscheue Anleger vom Goldfan zum Anleihenkäufer gemacht.

Starker US-Dollar bremst

Der US-Dollar, ein weiterer sicherer Hafen in der Krise, macht die Sache für die Edelmetalle noch komplizierter. Investoren, die auf der Suche nach einer sicheren Anlage sind, schichten verstärkt ihre Anlagen in die US-Währung und sorgten so für den höchsten Stand des US-Dollars seit über 20-Jahren. Das hat Gold für Käufer aus Übersee teurer gemacht und die Nachfrage gedämpft.

Auch die Analysten von JPMorgan Chase prognostizieren, dass der Goldpreis weiter fallen und im vierten Quartal durchschnittlich 1.650 USD pro Feinunze betragen wird. Dies spiegelt die wachsende Überzeugung wider, dass die Fed weiter die Zinsen erhöhen wird und der US-Dollar gegenüber den anderen G7-Währungen weiter zulegen soll Es spricht derzeit also relativ wenig für den Goldpreis. Das Tempo der Zinserhöhungen ist dabei der größte Störfaktor.

Wie könnte es mit dem Goldpreis weitergehen?

Im Goldpreis kam es in der letzten Woche zum Bruch der Jahrestiefs und der wichtigen Unterstützung bei 1.677 USD. Damit besteht heute vor der nächsten Fed-Sitzung die große Gefahr, dass der Goldpreis in einen weiteren Sell-Off übergeht. Dies ist unter der 1.690 USD Marke jederzeit möglich. Mögliche Ziele für den Abverkauf ist das 1,27 % Retracement der Vorgänger Bewegung bei 1.570 USD und 1.434 USD. Steigt der Kurs jedoch über 1.690 USD an, ergibt sich eine weitere Erholungsmöglichkeit bis in den Bereich bei 1.740 USD. Hier gilt es dann, die mittelfristigen Chancen abzuwägen. Ein Anstieg über dieses Level ergibt eine weitere Erholung in den Bereich 1.808 USD und 1.874 USD. Eine erneute Schwächephase würde erneut die 1.570 USD in Reichweite sein.

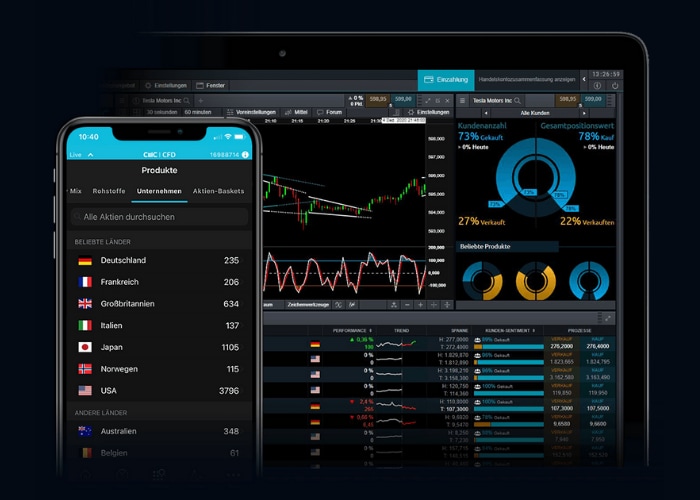

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.