Amerikas oberster Währungshüter hat eine Mission: Er will bald nicht mehr im QE-Geschäft mitmischen. Das könnte eine schlechte Nachricht sein für die Entwicklung des Goldpreises, der von einem schwachen Dollar und sinkenden Zinsen bislang profitierte. Nun droht ein Absacken des Goldpreises in den Bereich der Augusttiefs.

Geldpolitik: Warum der Goldpreis schwächer wird

QE ist ein Terminus, der die Anleihekäufe der amerikanischen Notenbank bezeichnet, die derzeit gut 120 Milliarden Dollar monatlich betragen. Sie sind ein Werkzeug, das während der ersten Monate der Pandemie bis heute als Verstärker für Leitzinssenkungen genutzt wurde, um die Renditen am amerikanischen Rentenmarkt nach unten zu bewegen.

Das hat funktioniert: Die Renditen bewegten sich im Pandemiejahr 2020 zwischen 0,5% und 0,9%. In Erwartung einer konjunkturellen Erholung sprangen die Renditen jedoch auf zwischenzeitlich 1,7% an. Im Sommer waren sie wieder bis auf 1,15% gesunken. Heute ziehen sie - auch dank einer dynamischen Aufwärtsbewegung in den letzten Tagen - wieder bis auf 1,55% an.

Eine weitere Auswirkung expansiver Geldpolitik war ein Absinken des Dollars. Der Dollar bewegte sich auf Jahresfrist gut 6% gegenüber dem Euro abwärts, was den amerikanischen Export stimulierte und damit der US-Industrie half, sich aus dem Abschwung der Pandemie zu lösen.

Der Goldpreis in Dollar hat sich auf Jahresfrist allerdings um 8% im Preis verringert und zeigt damit eine zum Dollar schlechtere Entwicklung. Der Goldpreis in Euro sank auf Jahresfrist sogar um fast 10%. Normalerweise tendiert der Goldpreis in Dollar bei sinkenden Dollarnotierungen aufwärts, nicht abwärts.

Warum der Goldpreis fällt

Die Belastungen für den Goldpreis rühren vor allem von den Zinsen und deren Entwicklung her. Gemeint sind nicht die Leitzinsen, die als Steuerungsinstrument etwa von der amerikanischen Notenbank auf nahe Null gesenkt wurden, um die Zinsen am amerikanischen Rentenmarkt am langen Ende zu drücken. Gemeint sind die Zinsen, die am Rentenmarkt bereits seit gut einem Jahr in Erwartung einer Zinswende begonnen haben, deutlich zu steigen.

Der Goldpreis leidet unter der Situation, dass die Zinsen am Rentenmarkt steigen, was als Signal gesehen werden kann, dass die Märkte ein baldiges Nachziehen der amerikanischen Notenbank durch eine entsprechende Anpassung der Leitzinsen erwarten. Die amerikanische Notenbank ist nicht in der Lage sich dauerhaft gegen die Entwicklungen am Rentenmarkt zu stellen, ohne ihre Glaubwürdigkeit zu verlieren.

Goldpreis 2022: Zinswende voraus?

Jerome Powell, der oberste Währungshüter Amerikas, steht jetzt also vor einer wichtigen Entscheidung: Entweder er ergreift weitere geldpolitische Lockerungsmaßnahmen, um den Trend steigender Zinsen am Rentenmarkt umzukehren oder er lenkt ein und bildet den Trend steigender Zinsen in der künftigen Geldpolitik der amerikanischen Notenbank nach.

Eine weitere Lockerung der Geldpolitik ist gerade auch wegen anhaltenden Inflationsdrucks und der gesunkenden Notwendigkeit von wachstumsunterstützenden Maßnahmen in der Realwirtschaft nicht zu erwarten. Im Gegenteil: Powell kündigte bei der letzten Notenbanksitzung quasi durch die Blume einen Ausstieg aus den geldpolitischen Lockerungsmaßnahmen bis Mitte des kommenden Jahres an. Monatlich könnten nun also die Anleihekäufe der Fed um 15-20 Milliarden Dollar sinken, bevor sie von aktuell 120 Milliarden Dollar dann Mitte 2022 die Schwelle von Null erreicht haben werden.

Angesichts weiterer Unwägbarkeiten und Risiken bei der Erholung der Wirtschaft aus der Pandemie will Powell danach die Leitzinsen zwar nur langsam anpassen. Allerdings ist der Zinspfad vorgezeichnet: Im kommenden Jahr könnte ein Zins von über 2% bei zehnjährigen US-Staatsanleihen dem Goldpreis zusetzen.

Die amerikanischen Staatsanleihen stehen vor einer wichtigen Unterstützung. Rutschen sie darunter könnte der Sprung der amerikanischen Renditen auf über 2% schneller bevorstehen als viele denken. Nervosität am Rentenmarkt könnte sich auf den Aktienmarkt und auch auf den Goldpreis ausbreiten.

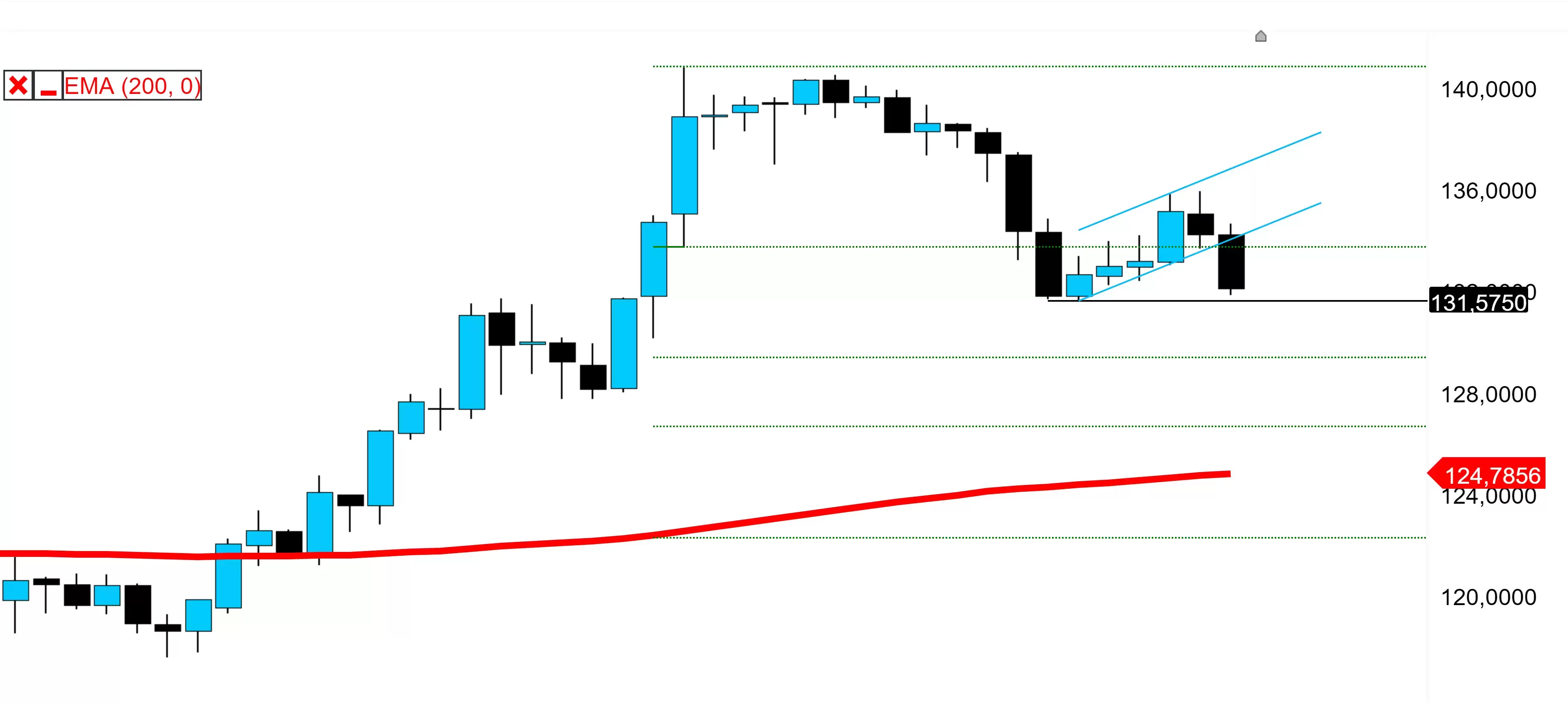

Goldpreis: Charttechnik wackelt

Zahlreiche Analysten haben ihre Prognosen für den Goldpreis angesichts dieser sich eintrübenden Rahmenbedingungen gesenkt. Das nachlassende Interesse am Kauf von Goldbarren und Münzen durch spekulativ ausgelegte Investoren oder solche, die Gold als Anlageinstrument kaufen und somit investieren, lässt nach. Die Euphorie, die durch die Aussicht des Anstiegs des Goldpreises über 2000 Dollar ausgelöst wurde, scheint verflogen.

Gold Cash CFD, Quelle: CMC Markets

Eine Top-Formation droht, wenn der Goldpreis das Level von 1764 Dollar nicht wieder zurückerobern kann. Im weiteren Verlauf droht in diesem Falle ein Abrutschen des Goldpreises bis auf 1572 Dollar. Dort liegt die 61,8% Fibonacci-Preisextension aus der in den Monaten August 2021 bis Februar 2022 entstanden Trendwendeformation.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.