Vor 284 Tagen marschierte Russland in die Ukraine ein. Nach monatelangen Planungen und Verhandlungen treten nun die bisher größten Sanktionen gegen russisches Öl in Kraft. Allerdings nur für jenes, das auf dem Seeweg transportiert wird, Pipelines sind davon nicht betroffen. Deutschland und Polen haben sich dennoch dazu bekannt, die Importe auf diesem Weg bis Ende des Jahres ebenfalls einzustellen. Noch allerdings reagiert der Ölpreis weder auf die Sanktionen noch auf die russischen Drohungen, da auch nicht klar ist, was Russland tun kann oder will, um Unternehmen oder Länder zu bestrafen, die sich an diesen Sanktionen beteiligen. Mögliche Vergeltungsmaßnahmen könnten auch Russland selbst schaden.

Preisobergrenze bei 60 US-Dollar

Um die Preisobergrenze von aktuell 60 US-Dollar pro Barrel durchzusetzen, dürfen wichtige Dienstleistungen wie Transport und Versicherung für russische Ölexporte ab sofort nur noch dann ungestraft angeboten werden, wenn der Preis nicht darüber liegt. Damit soll ein starker Anreiz für Käufer geschaffen werden, sich nicht über die Obergrenze hinwegzusetzen, während gleichzeitig russisches Öl auf einige Weltmärkte gelangen kann.

Russland selbst warnt davor, seine Erdöllieferungen mit einer Preisobergrenze zu versehen, da die Ölpreisobergrenze zu weiteren Konflikten und einem Anstieg der Preise führen wird. Russland hat stets erklärt, dass es kein Öl an Länder verkaufen wird, die sich an der Preisobergrenze beteiligen. Dies könnte in Zukunft zu erheblichen Risiken für die Rohstoffmärkte führen, da ein erhebliches Marktdefizit droht, wenn die Nachfrage nicht gedeckt werden kann.

Indien und China sind das Zünglein an der Waage

Allerdings muss man festhalten, dass russisches Öl bereits mit starken Abschlägen gegenüber den internationalen Referenzpreisen für Rohöl gehandelt wird, was ein Zeichen dafür ist, dass Russland nur einen begrenzten Pool von Käufern hat. In den vergangenen Wochen wurde Öl der Sorte Ural mit einem Abschlag von bis zu 30 US-Dollar pro Barrel gegenüber Brent verkauft. Auch deshalb dürfte die Preisobergrenze vorerst keine großen Auswirkungen haben. Die Frage ist jedoch, wie sich die Preise entwickeln, wenn in China die Covid-Regelungen wegfallen und die Wirtschaft wieder brummt.

Die Länder, an die Russland derzeit sein Öl verkauft, haben die Obergrenze nicht unterschrieben. Aber die USA und ihre Verbündeten hoffen, dass die Preisobergrenze für diese Länder ein Druckmittel gegen Russland sein könnte, um weitere Preisnachlässe zu erhalten. Somit scheint klar, dass die Käufer aus Asien, allen voran Indien und China, die Karten gegenüber dem russischen Ölsektor in der Hand halten. China und Indien haben jetzt einen enormen Einfluss auf die Preisgestaltung bei russischem Rohöl und es wäre naiv zu glauben, dass sie diesen nicht nutzen werden, um so viel wie möglich abzuschöpfen.

Die USA sorgen für einen Ausgleich

Um den Ölpreis stabil bzw. unten zu halten, sprang mit den USA in den vergangenen Monaten ein neuer wichtiger Global Player ein. Die gesamten Ö lexporte der USA (Rohöl + raffinierte Produkte) stiegen in den vergangenen Monaten auf ein neues Allzeithoch und erreichten fast 11,8 Millionen Barrel pro Tag. Der Exportboom hat im Inland zu einem starken Rückgang der kommerziellen Lagerbestände geführt, sodass auch in den USA die Preise für Ölprodukte steigen. Geschafft haben es die USA mit der Freigabe ihrer strategischen Ölreserve. Die strategische Erdölreserve der USA (SPR) ist mittlerweile seit über 65 Wochen rückläufig und ist erst vor einigen Tagen auf den niedrigsten Stand seit 1984 gesunken. Der Rückgang der Reserven um 35 Prozent in diesem Jahr ist der mit Abstand größte, seit es darüber Aufzeichnungen gibt. Für den Moment ist es also gelungen, den Preis nach unten zu bringen. Bei einem geringeren Angebot und der Annahme, dass die strategische Ölreserve irgendwann wieder befüllt werden muss, könnte sich mit den USA aber in Zukunft ein weiterer Käufer auftun, der den Preis wieder nach oben treiben könnte.

Abwärtstrend im Ölpreis sollte sich zunächst fortsetzen

Der Preisdeckel dürfte sich größtenteils als unwirksam erweisen, da es zu viele Umgehungsmöglichkeiten gibt und diese nur schwer zu verfolgen und zu ahnden sind. Deshalb sollte auch der Ölpreis davon zunächst nur wenig profitieren. Passieren in diesem Winter keine überraschenden Zwischenfälle auf den Weltmärkten, sollte der vorrangig herrschende Trend der Ölpreise nach unten bestehen bleiben. Solange der Kurs für Brent unter der 90 US-Dollar- Marke bleibt, könnten in den kommenden Wochen weitere Abgaben in Richtung 81,30 USD und später sogar in Richtung 71,80 USD ein realistisches Szenario darstellen. Preisdruck nach oben droht dagegen erst über der Marke von 102 US-Dollar.

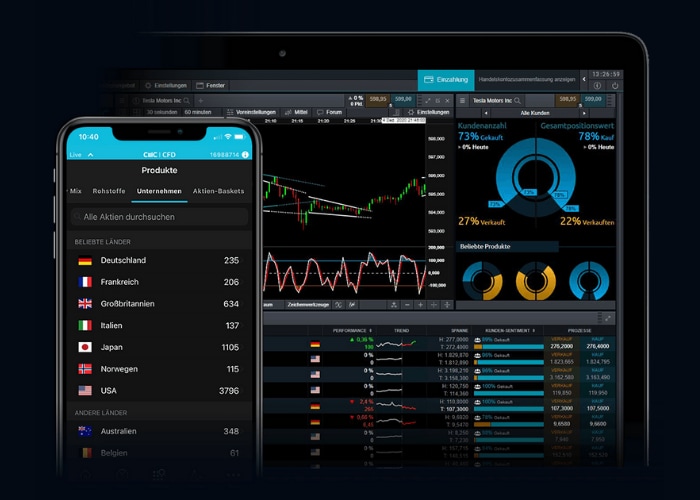

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.