Dieses Jahr dürfte für das Pfund gegenüber dem US-Dollar die schlechteste Jahresperformance seit 2016 erleben, und wir alle wissen, was damals geschah. Wenn wir noch weiter zurückgehen und das Jahr 2007 betrachten, hat das Pfund sogar fast die Hälfte seines Wertes gegenüber dem Dollar verloren, obwohl es bei weitem nicht der einzige Fall war.

Als wir das Jahr 2021 mit einem Schlusskurs von 1,3530 beendeten, gab es einen gewissen Grund zum Optimismus, doch schon damals gab es erste Anzeichen für einen Aufwärtsdruck auf die Preise, da die Bank of England als erste große Zentralbank im Dezember die Zinsen um 25 Basispunkte anhob, um auf die steigende Inflation zu reagieren, die auf 5,1 % angestiegen war.

Selbst dann kam die Entscheidung einen Monat später, als sie hätte sein sollen, und die Zentralbank hat seither eine Aufholjagd hingelegt.

In Anbetracht der jüngsten Ereignisse erscheint es absolut bemerkenswert, dass die Märkte vor 12 Monaten mit einem Leitzins von 0,75 % bis Ende dieses Jahres rechneten, als die Federal Reserve ihre Bilanz noch immer aufstockte, wenn auch in langsamerem Tempo.

Doch nun liegt der Leitzins bei 3,5%, und während die Bank of England seither bei jeder Sitzung die Zinsen weiter erhöht hat, hat die Federal Reserve, die erst im März dieses Jahres mit Zinserhöhungen begann, die Obergrenze ihres Leitzinses auf 4 % angehoben.

Einige haben zwar versucht, die Zentralbanken von jeglicher Schuld freizusprechen, wenn es darum geht, die Kontrolle über die Inflation zu verlieren, indem sie den aktuellen Anstieg auf den eher fehlgeleiteten Vorstoß des russischen Präsidenten Putin in der Ukraine zurückführten, um die Preise in die Höhe zu treiben, aber dabei wird übersehen, dass der Verbraucherpreisindex im Februar dieses Jahres bei 6,2 % lag, der Verbraucherpreisindex sogar noch höher.

Tatsache ist, dass wir auch ohne den russischen Einmarsch in der Ukraine und die daraus resultierende Störung der Öl- und Gaspreise sowie die Unterbrechung der Lebensmittel- und Versorgungsketten bereits von einigen sehr namhaften Persönlichkeiten vor den Risiken gewarnt wurden, dass die Inflation außer Kontrolle geraten könnte.

Bereits im Februar 2021 kritisierte der ehemalige US-Finanzminister Larry Summers die neue Regierung Biden für ihre neuen Haushaltspläne in Höhe von 1,9 Mrd. Dollar als die "am wenigsten verantwortungsvolle makroökonomische Politik" seit 40 Jahren und warnte gleichzeitig, dass die Vorschläge "Folgen für den Dollar und die Finanzstabilität" haben könnten.

Da das Pfund das vergangene Jahr bei 1,3500 beendete, war man mit Blick auf das Jahr 2022 optimistisch, dass es zu einer Bewegung in Richtung 1,4000 kommen könnte, obwohl man angesichts des zu diesem Zeitpunkt vorherrschenden Trends und der Unfähigkeit, den 100-Monats-MA bei 1,4200 zu überwinden, eher eine Bewegung in Richtung 1,3200 für wahrscheinlich hielt.

Wir haben auch davor gewarnt, dass eine unerwartete Bewegung unter den gleitenden 50-Monats-Durchschnitt bei 1,3200 eine Rückkehr zu den vorherigen Tiefstständen auslösen könnte.

Mit einer Bewegung des GBP/USD-Kurses auf das Niveau von 1985 hatte niemand gerechnet, aber auch nicht mit der Fähigkeit der politischen Klasse des Vereinigten Königreichs, sich spontan und auf spektakuläre Weise selbst zu zerstören, was uns zum jetzigen Zeitpunkt bringt.

Sicherlich hat der US-Dollar ein weiteres starkes Jahr hinter sich, in dem er ein Niveau erreicht hat, das zuletzt 2002 zu beobachten war, und es sieht immer noch so aus, als würde er auf dem höchsten Stand seit 20 Jahren schließen, wobei der japanische Yen noch schlechter abschneidet als das Pfund.

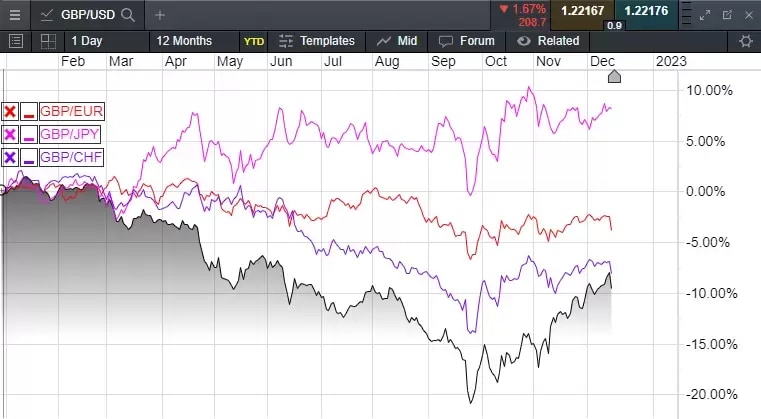

Entwicklung des GBP im Jahresverlauf 2022

Quelle: CMC Markets

Das Pfund hat sich gegenüber dem Euro, dem japanischen Yen und dem Schweizer Franken nicht annähernd so schlecht entwickelt wie gegenüber dem US-Dollar, was darauf hindeutet, dass die Betrachtung der Pfund-Performance durch die Brille des US-Dollars manchmal ein verzerrtes Bild vermitteln kann, obwohl das Pfund auch gegenüber den anderen Währungen nicht besonders gut abgeschnitten hat.

In den letzten zwei Jahren ist das Pfund trotz der schockierenden Entwicklung des Pfunds gegenüber dem US-Dollar gegenüber einem Währungskorb des CMC GBP Index weit weniger gefallen.

Dabei handelt es sich um eine maßgeschneiderte Zusammenstellung von 8 verschiedenen Währungskomponenten, die sich zu 40 % aus dem Euro, zu 21,51 % aus dem US-Dollar, zu 18,89 % aus dem chinesischen Yuan und zu 5,63 % aus dem Schweizer Franken zusammensetzt, während sich der Rest auf den kanadischen Dollar, die norwegische Krone, den japanischen Yen und die schwedische Krone verteilt.

Nachdem das Pfund im September einen Tiefstand von 1,0350 erreicht hatte, hat es sich schnell wieder erholt, aber wir müssen eine konzertierte Bewegung zurück über die Marke von 1,2000 sehen, um das Vertrauen zu gewinnen, dass der Tiefpunkt erreicht ist.

Dies ist angesichts des wilden politischen Umfelds und des Drucks, dem die Regierung ausgesetzt ist, um eine unternehmensfeindliche Politik umzusetzen, keineswegs sicher. Die Forderungen der Oppositionsparteien nach "Mitnahmeeffekten" für jeden Sektor, der es wagt, "übermäßige Gewinne" zu machen, zeugen von der Kurzsichtigkeit der politischen Klasse, wenn es darum geht, die Probleme der britischen Wirtschaft zu lösen.

Die politisch beliebten "Mitnahmeeffekte" tragen nicht dazu bei, die längerfristigen Probleme der Energieversorgungssicherheit zu lösen, und bergen die Gefahr, dass der Übergang zu erneuerbaren Energien sehr viel schwieriger zu bewerkstelligen ist und das Vereinigte Königreich aus wirtschaftlicher Sicht sehr viel unattraktiver wird. Diese Art von Steuern schadet auch besonders den Unternehmen, die am meisten dazu beigetragen haben, die Kluft zwischen fossilen Brennstoffen und erneuerbaren Energien zu überbrücken, wie z. B. Harbour Energy und EnQuest, die nach dem jüngsten Haushalt mit einem effektiven Steuersatz von 75 % belastet werden.

Ein weiterer bemerkenswerter Faktor in diesem Jahr war die Entwicklung der Renditen für zweijährige britische Staatsanleihen die von 0,687 % Ende letzten Jahres auf einen Höchststand von 4,72 % im September gestiegen sind und jetzt knapp über 3 % liegen.

Wie geht es weiter mit dem Pfund?

Mit Blick auf das Jahr 2023 stellt sich nun die Frage, um wie viel die Bank of England den derzeitigen Leitzins von 3,5% weiter anheben wird und wie lange die Zinssätze wahrscheinlich auf oder über dem derzeitigen Niveau bleiben werden.

Gegenwärtig rechnen die Märkte mit einem Leitzins von 4,5 % in den nächsten 12 Monaten, was ein wenig zu hoch gegriffen scheint, doch angesichts eines Verbraucherpreisindexes von 10,7 % gibt es auch Argumente dafür, dass die Zinssätze höher sein sollten als sie es bereits sind.

Der jüngste Herbsthaushalt hätte das Pfund stützen können, indem er in Bezug auf Steuererhöhungen und Ausgabenkürzungen nicht zu streng ausfiel. Leider hat sich die Regierung entschieden, diesen Weg nicht einzuschlagen und stattdessen die Wirtschaft mit einer Erhöhung der Körperschaftssteuer auf 25 % ab dem nächsten Jahr sowie mit zusätzlichen Steuern auf die Öl- und Gasindustrie und Energieerzeuger zu belasten.

Dies mag zwar im ersten Jahr zusätzliche Einnahmen bringen, aber das Fehlen einer Verfallsklausel wird wahrscheinlich längerfristige Investitionen für eine Wirtschaft verhindern, die diese dringend benötigt, und das vor dem Hintergrund einer politischen Klasse, die völlig uninformiert ist, wenn es um das Verständnis von Anreizen und der allgemeinen Einstellung der Unternehmen geht.

Ein Faktor, der das Pfund vor weiteren Kursverlusten gegenüber dem US-Dollar bewahren könnte, ist die US-Notenbank, falls die Inflation in den USA, wie vermutet, nachhaltig zurückgeht. Zwar haben Beamte der Federal Reserve die Möglichkeit eines geldpolitischen Kurswechsels stets mit Nachdruck ausgeschlossen, doch könnte die Tatsache, dass die Kernpreise stark zu fallen beginnen, den Markt dazu veranlassen, seine Erwartungen für künftige Zinserhöhungen der Fed im nächsten Jahr zu senken.

Die Reaktion des US-Dollars gegenüber dem japanischen Yen deutet bereits darauf hin, dass der US-Dollar seinen Höchststand erreicht haben könnte, doch ist dies keineswegs eine Selbstverständlichkeit. Weitere Zinserhöhungen der US-Notenbank sind sicher zu erwarten, aber die Zahl der für das nächste Jahr zu erwartenden Zinserhöhungen hat sich gegenüber dem Stand von vor einem Monat deutlich verringert.

Eine Reihe von Fed-Vertretern hat sich besorgt über eine Verzögerung der Politik geäußert, was bedeuten könnte, dass die Zinssätze länger hoch bleiben müssen und bis weit ins nächste Jahr hinein weiter steigen könnten, wenn auch langsamer als in diesem Jahr. Dies deutet darauf hin, dass eine Erholung des Pfunds überfällig ist, nachdem es in 8 der letzten 11 Monate gefallen ist.

Der Oktober war der erste wirklich positive Monat für das Pfund, und auch der November brachte mit einem Anstieg über den Bereich von 1,2000 gegenüber dem US-Dollar Gewinne. Wenn wir die Marke von 1,2000 nachhaltig überwinden können, ist ein Anstieg in Richtung 1,3000 nicht ausgeschlossen, insbesondere wenn der US-Dollar eine ernsthafte Kehrtwende vollzieht.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.