Wer im November eine Unze Silber haben wollte, hat an der Börse über 25 Dollar dafür gezahlt - oder bekommen, wenn er es verkauft hat. Das war der bisherige Höhepunkt eines Aufwärtstrends, der auch jetzt, unter 23 Dollar, noch immer intakt ist. Warum ist der Silberpreis noch nicht stärker angestiegen, obwohl der Weltmarkt mit zu wenig Silber versorgt ist, also ein Angebotsdefizit herrscht?

Wer sich wundert, warum die Aktienbörsen trotz verschobener Zinssenkungserwartungen noch weiter steigen können, das Silber aber nicht, findet die Antwort vielleicht in den Fundamentaldaten der jeweiligen Märkte.

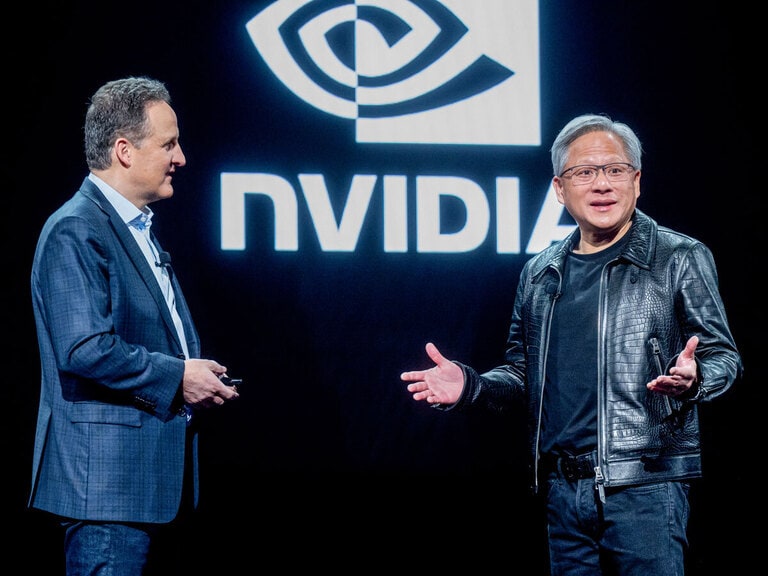

Aktien werden getrieben von der Fantasie bei Halbleitern, KI und Technologie, aber auch von einer starken US-Wirtschaft. Das ist ein gutes Zeichen. Es zeigt, dass es noch andere Themen an den Aktienbörsen gibt, als das bloße Spekulieren auf geldpolitische Veränderungen.

Die Aussicht auf höhere Zinsen für längere Zeit festigt sich in den USA und das ist eine schlechte Entwicklung für zinslose Assets wie Silber. Anleger verkaufen Investmentprodukte wie ETFs auf Silber.

Die Volatilität sinkt, damit auch der Absicherungsbedarf, und das lässt ein Schiff nach dem anderen aus dem sicheren Hafen Gold ablegen. Das wiederum belastet das Silber, dessen Fundamentaldaten auch nicht so glanzvoll sind, als dass sie diesen Trend überschatten könnten.

Das Silver Institute rechnet damit, dass die weltweite Silbernachfrage 2023 10% gefallen ist. Das ist aber ein Vergleich mit dem Jahr 2022, als es eine Rekordnachfrage nach Silber gegeben hat. Seit dem Jahr 2020 gibt es weltweit ein Angebotsdefizit an Silber. Trotzdem steigt der Preis nicht.

Der Grund dafür ist, dass bei nur leicht steigenden Preisen Lagerbestände aus der Industrie und auch Silber, das von Privatpersonen gehalten wird, mit einer gewissen Zeitverzögerung seinen Weg an den Markt zurückfindet. Menschen verkaufen ihr Silber, und Zwischenhändler verkaufen Silber an die Industrie und füllen damit die Lücke.

In anderen Worten: Es lässt sich zwar zwischen der gemeldeten Nachfrage und dem gemeldeten Angebot ein Angebotsdefizit ausmachen, dieses wird aber stets durch nicht sichtbare und gemeldete Lagerbestände ausgeglichen, sodass es nie zu einem wirklichen Mangel an Silber kommt.

Das letzte Mal, als Silber in einem ähnlich hohen Angebotsdefizit lag wie aktuell, war im Jahr 1999, und damals sank der Silberpreis von 5,54 Dollar im Jahr 1998 auf 5,22 Dollar im Jahr 1999, ein Rückgang um rund 6%. Als der Silberpreis im April 2011 auf 49,50 Dollar stieg, gab es einen jährlichen Angebotsüberschuss - und zwar sowohl in den Jahren 2009, 2010 als auch 2011.

Wer also das Angebotsdefizit an Silber als Grund nimmt, Silber zu kaufen, und vielleicht meint, der Markt habe das Potenzial nur noch nicht erkannt, und müsse bald stark steigen, der hat die Geschichte nicht beachtet.

Dennoch, wie eingangs erwähnt, ist Silber in einem Aufwärtstrend. Noch, müsste man sagen, denn unter 21,88 Dollar wäre damit Schluss. Es steht im Silber jetzt eine Entscheidung an: Entweder bricht der Aufwärtstrend unter 21,88 Dollar, oder der Silberpreis signalisiert mit einem Anstieg über 23,19 Dollar, dass er seinen Aufwärtstrend fortsetzen möchte. Spannend!

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.