Tous les opérateurs de marché n’exercent pas forcément le même métier. Les contextes, les stratégies employées et les produits négociés peuvent grandement changer le quotidien d’un opérateur à l’autre. L’opérateur de marché désigne donc un ensemble de différents métiers, dont le point commun est l’analyse fine des marchés financiers.

Tout savoir sur le métier d’opérateur de marché

L’opérateur de marché est un professionnel qui étudie les variations des prix sur les marchés financiers afin d’en tirer profit. Ses activités peuvent différer selon le rôle qui lui est attribué. Il y a en effet différents profils d’opérateurs financiers.

Opérateur de marché : définition complète

Un opérateur de marché, aussi appelé opérateur financier, est une personne qui négocie, achète et revend des produits sur les marchés financiers. Le terme opérateur de marché est la traduction du mot anglais « trader ».

Le rôle de l’opérateur de marché est de suivre attentivement les évolutions des prix sur un marché et d’analyser les opportunités d’achat et de vente de produits financiers jugés intéressants. Cette analyse lui permet de réaliser des opérations financières de placement, de couverture et de spéculation.

Son but est de générer des gains d’intermédiation sur les opérations d’achat, de vente ou d’emprunt réalisées. Il doit faire tout son possible pour optimiser sa prise de risque. Un bon opérateur de marché sait quel produit acheter, à quel moment, et quand il faut le revendre. Il se base sur sa connaissance du marché pour pouvoir acheter et vendre au meilleur prix.

L’opérateur de marché travaille pour un établissement financier (banque, société de bourse ou société de courtage) ou pour le compte de sa propre clientèle. Cette dernière peut être composée d’entreprises, de collectivités publiques ou institutionnelles et/ou de particuliers. L’opérateur est dans ce cas qualifié d’opérateur financier indépendant. Il peut aussi jouer un rôle d’intermédiaire neutre entre deux parties dans le cadre d’un contrat d’achat/vente de produits financiers.

Les produits financiers, quant à eux, peuvent être de différentes natures : devises, matières premières, actions, obligations ou produits dérivés en sont quelques exemples. La plupart des opérateurs de marché se spécialisent par produit ou par segment du marché financier. Ainsi, au sein d’une banque d’investissement, la salle des marchés est divisée en bureaux spécialisés ayant chacun leurs opérateurs dédiés.

Les différents profils d’opérateurs de marché

Il serait restrictif de dresser une seule et unique fiche métier pour l’opérateur de marché. Ce professionnel peut en effet revêtir bien des rôles. Voici les plus emblématiques.

L’opérateur d’actions

L’opérateur de marché « actions » gère la vente d’une quantité donnée d’actions d’une entreprise pour le compte d’un client. Après avoir évalué les tendances du marché et la liquidité potentielle de l’action, l’opérateur indique un prix à son client. Si celui-ci l’accepte, l’opérateur financier achète les actions.

Une fois la position prise sur les actions, l’opérateur doit faire en sorte de gérer le risqueassocié. Il détermine alors un prix de revente des titres afin de dégager uneplus-value. S’il craint une baisse du cours des actions, il doit les revendre pour ne plus avoir à supporter le risque de l’effondrement de leur valeur.

L’animateur de marché

Aussi appelé teneur de marchés ou « market maker », l’animateur de marché intervient dans une salle de marché. Il joue un rôle d’interface entre le marché et l’ensemble des parties prenantes. Les transactions qu’il génère sont standardisées et souvent de taille significative.

Bien qu’il puisse être une personne physique, l’animateur de marché est généralement une banque d’investissement. Cet opérateur transmet en permanence des prix d’achat et de vente à sa clientèle et, dans certains cas, à l’ensemble du marché en question. Les acteurs surveillent donc attentivement ses cotations.

L’opérateur « scalper »

L’appellation de cet opérateur de marché provient de sa tendance au « scalping », terme pouvant être traduit par « négoce-minute ». Cet opérateur fait du Trading de court terme : il dénoue très rapidement ses positions au prix du marché et exploite de faibles variations de prix.

Pour être efficace, sa stratégie financière nécessite de réaliser un grand nombre d’opérations par jour. Afin de générer suffisamment de gains, ces opérations doivent porter sur des volumes conséquents.

Le négociateur sur séance

Comme son nom l’indique, cet opérateur de marché cherche à anticiper les fluctuations des prix au cours d’une même séance. Selon son analyse, il conserve une même position ou en prend plusieurs durant la séance de Trading. Dans tous les cas, il est censé annuler ses positions nettes avant la clôture des opérations.

Aussi appelé « day trader », il doit donc réaliser toutes ses transactions avant la fin de la journée. S’il possède encore des positions ouvertes à la fin de la séance, il faut qu’il se les fasse financer par le bureau de trésorerie. Le coût de ce financement est alors déduit de ses gains de Trading.

Le swing Trader

Au contraire du précédent, cet opérateur de marché détient ses positions dans la durée, souvent sur plusieurs semaines. En pratiquant un Trading de moyen terme, il doit absorber et faire face aux fluctuations (« swings » en anglais), y compris les plus défavorables.

Le swing Trader doit parvenir à gérer le coût de portage, qui correspond au financement de ses positions sur plusieurs séances. Pendant la durée du portage, le coût des intérêts des fonds empruntés sur le marché interbancaire est déduit de ses gains.

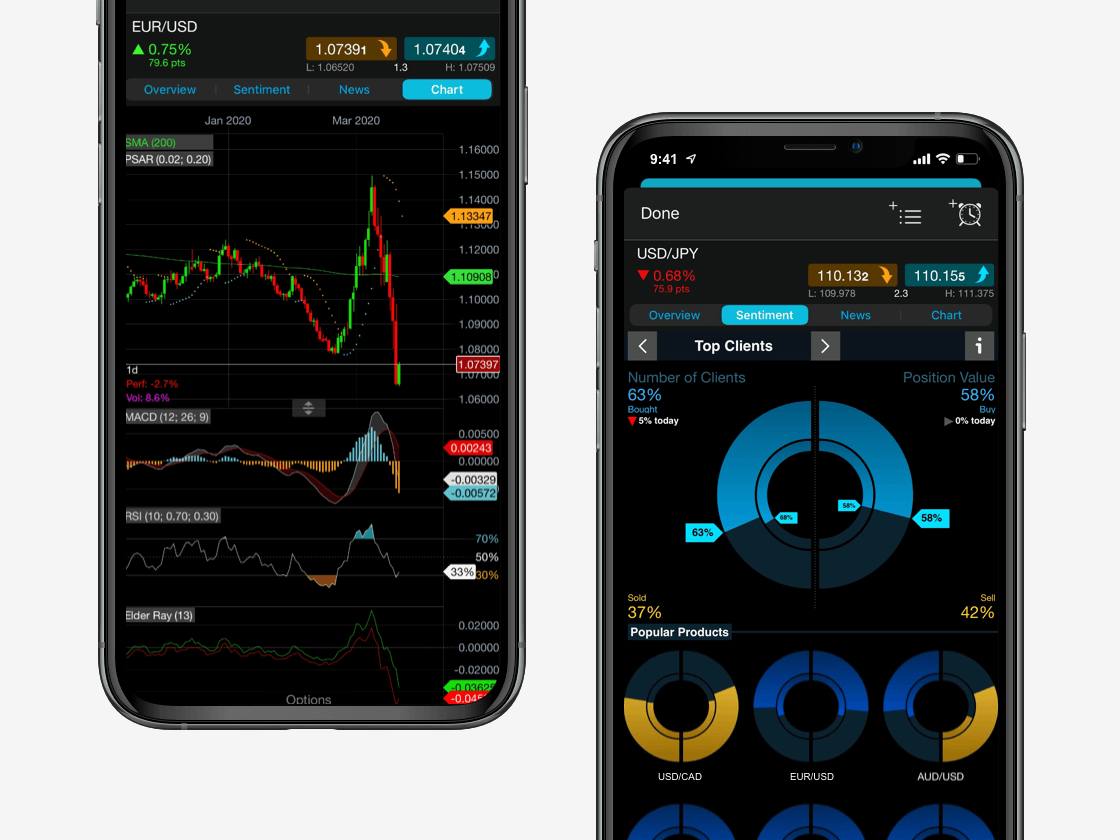

Ouvrez et clôturez des trades sans effort, suivez vos trades et créez des alertes.

Comment devenir opérateur de marché?

Bien qu’accessibles sans formation, les différents métiers d’opérateur de marché nécessitent un solide bagage de compétences, notamment en finance, en mathématiques et en gestion. Ces compétences peuvent être acquises avec une formation de niveau Bac+5 de type Master en « Ingénierie financière » ou « Mathématiques appliquées à la Finance ».

Il est également conseillé d’avoir une expérience professionnelle dans un établissement financier, à un poste d’assistant-opérateur de marché par exemple. Une telle expérience est en effet l’idéal pour appréhender concrètement la gestion des risques ainsi que les spécificités de certains produits financiers comme les CFD.

L’opérateur de marché doit par ailleurs avoir une forte capacité d’analyse. Son quotidien se rapprochant de celui d’un contrôleur financier, il est essentiel d’avoir le goût des chiffres et l’envie de les analyser. Une bonne résistance au stress est également recommandée : ses perspectives de gains, et donc son salaire, peuvent être très variables en fonction de ses réussites.

Ce métier ne s’exerce pas uniquement en tant que salarié. De nombreux opérateurs financiers exercent à leur compte depuis chez eux : ce sont les traders pour compte propre. Ces opérateurs sont aussi bien des particuliers que des professionnels du Trading. Pour évoluer et peaufiner leurs techniques financières, ils doivent se former en permanence.

Découvrez sans plus attendre notre espace pédagogique pour vous former gratuitement au trading.

CMC Markets est un prestataire de service d'exécution uniquement. Ces informations (qu'elle contiennent ou non des opinions) présentent un caractère purement informatif et ne tient pas compte de votre situation ou de vos objectifs personnels. Aucune des informations contenues dans ce document n'est (ou ne doit être considérée comme) un conseil financier, d'investissement ou autre auquel se fier. Aucun avis donné dans les documents ne constitue une recommandation de CMC Markets ou de l'auteur selon laquelle un investissement, un titre, une transaction ou une stratégie d'investissement particulier convient à une personne spécifique. Le matériel n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche sur les marchés d'investissement. Bien qu'il ne nous soit pas expressément interdit de traiter avant de fournir ce matériel, nous ne cherchons pas à en tirer profit avant sa diffusion.