L’indice de force relative a été développé par J Welles Wilder Jr comme un oscillateur de momentum pour mesurer le taux de changement des mouvements de prix sur une période spécifique. La période par défaut utilisée pour calculer le RSI est de 14 jours, mais des données intrajournalières, hebdomadaires et mensuelles peuvent également être utilisées. Les traders s’intéressant au day trading peuvent envisager des périodes plus courtes pour calculer le RSI.

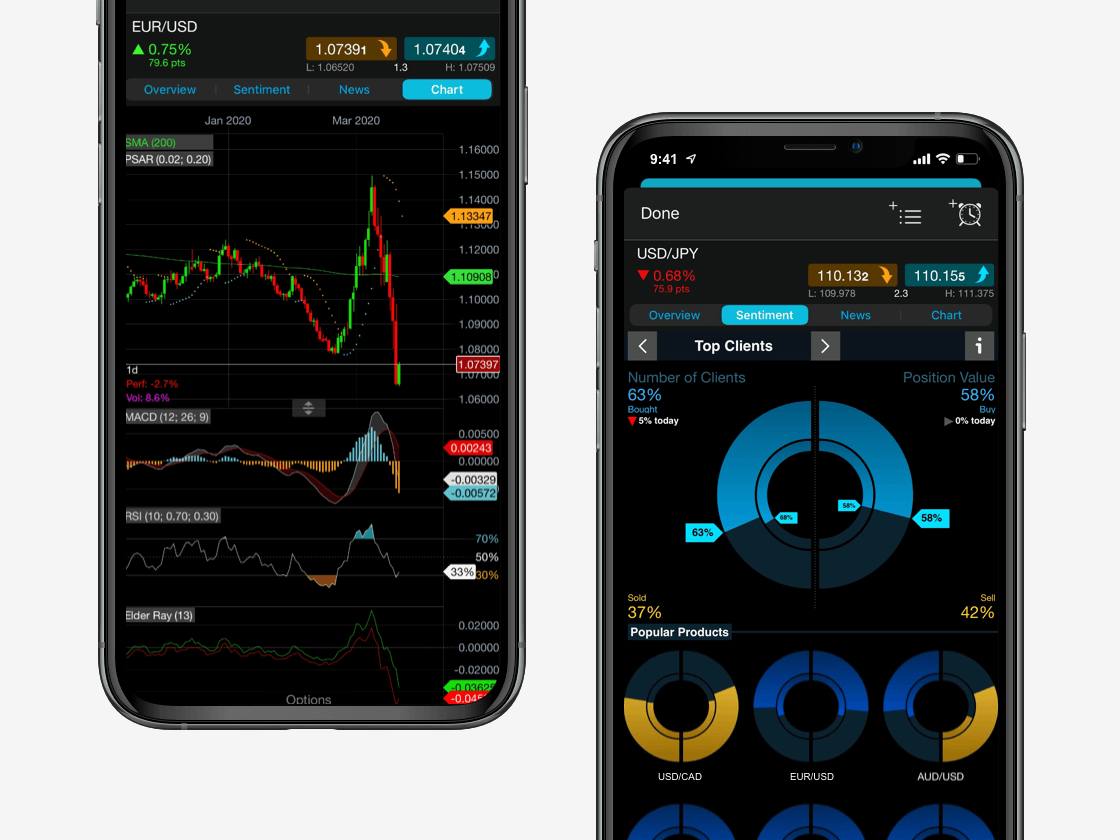

L’indice génère une mesure entre zéro et 100. Selon Wilder, le RSI est suracheté lorsque l’indice affiche un montant supérieur à 70. Il est survendu lorsqu’il affiche un montant inférieur à 30. En plus des niveaux de surachat et de survente, le RSI peut également introduire des signaux en recherchant les divergences, les oscillations de défaillance et les croisements de lignes centrales.

Le RSI peut également être utilisé pour identifier des tendances. Les périodes de surachat et de survente excessives sont définies respectivement à 80 et 20. Le taux de variation des fluctuations de cours peut indiquer si le momentum s’accélère ou ralentit. Ce taux est important, car il peut aider les traders à déterminer l’environnement de trading actuel et à définir la stratégie à adopter. Par exemple, de nombreux traders achètent en période de baisse lorsque le momentum négatif décélère et vendent en période de hausse lorsque le momentum positif décélère.

Vous pouvez aussi acheter pendant une envolée lorsque le momentum positif s’accélère et vendre pendant un effondrement lorsque le momentum négatif s’accélère. Le RSI fournit suffisamment d’informations pour déterminer si le prix d’un actif connaît un momentum négatif ou positif et si ce momentum s’accélère ou ralentit.

Le RSI peut être utilisé en combinaison avec d’autres indicateurs. Il fournit des informations importantes que les traders peuvent utiliser avant d’entrer dans une position de trading.