La Fed pone el foco en el IPC (martes a las 13:30h)

En las intervenciones de Jerome Powell en el Congreso y el Senado de la semana pasada, quedó claro que no quiere precipitarse en bajar los tipos de interés. La Fed necesita más lecturas de inflación que confirmen que la tendencia es bajista y que no se está enquistando.

En este contexto se publica el IPC de EEUU (mañana a las 13:30h, se ha realizado el cambio horario en EEUU y se adelanta todo una hora respecto a lo habitual) para el mes de FEB24. El consenso de analistas espera que el IPC general quede en el 3,1%, los mismos niveles que el mes pasado. En el caso del IPC subyacente, se espera una bajada de dos décimas hasta el 3,7%.

La inflación podría condicionar próximo FOMC (20 de marzo) y expectativas de tipos

La inflación podría condicionar el FOMC del 20 de marzo.

El mercado de futuros de Fed Funds descuenta que no habrá bajadas de tipos de interés en las siguientes dos reuniones (20 de marzo y 1 de mayo). La primera bajada de 25 puntos básicos, con una probabilidad bastante alta, del 73,5%, podría ocurrir en la reunión del 12 de junio.

Para el conjunto del año, el mercado estaría descontando que los tipos acabaran en el 4,50% a finales de 2024, es decir, 4 bajadas de 25 puntos básicos en total.

La inflación puede enquistarse en los próximos meses

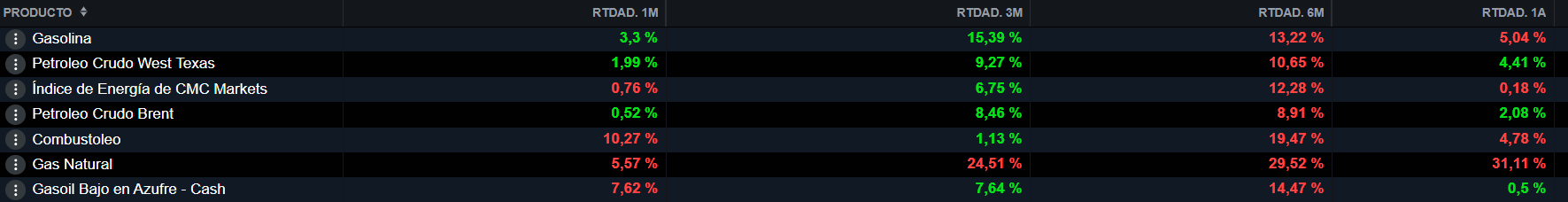

El efecto escalón favorable por caída del precio de la energía comienza a desaparecer: el índice de Energía de CMC Markets se encuentra prácticamente en los mismos niveles que el año pasado. Por otro lado, los ingresos laborales, siguen creciendo por encima del 4% interanual. Una combinación que hace que la Fed no quiera precipitarse en bajar tipos y espere a que la inflación confirme senda bajista.

Materias primas de energía al contado, rentabilidad a 1,3 y 6 meses, y a 1 año, tabla extraída de Next Generation a 11/03/24

Posible impacto en el mercado

Unos datos de IPC por encima o en línea con lo esperado darían razón a la prudencia que está mostrando la Fed que se resiste a poner fecha a las bajadas de tipos de interés. En este caso, podríamos asistir a un repunte de rentabilidades en los bonos (caída de precios) que podría pasar factura a las bolsas. El USD podría verse beneficiado por ampliación en el diferencial de tipos de interés.

Por el contrario, unos datos de IPC inferior a lo esperado por el mercado, serían considerados una sorpresa positiva, más aún si la tasa general queda por debajo de la cota psicológica del 3%. En este caso, las rentabilidades de los bonos podrían relajarse un poco más (subida de precios) y las bolsas podrían verse beneficiadas. El USD podría verse perjudicado por estrechamiento en el diferencial de tipos de interés.

Niveles técnicos

US NDAQ 100 y US SPX 500 tienen en los mínimos de marzo la primera zona de soporte que es aproximación de directriz alcista. En el caso del US SPX 500, la zona 5.056 / 5.052 puntos coincide con la directriz alcista de medio plazo que parte de mínimos de octubre. En el caso del US NDAQ 100, la zona 17.803 / 17.792 es también aproximación de la directriz alcista de medio plazo.

US NDAQ 100 en gráfico diario con oscilador MACD extraído de Next Generation a 11/03/24

El Índice USD de CMC Markets se apoya en el mínimo de FEB24 situado en 1.056 y que es soporte intermedio de mercado. Si el precio consolida por debajo, el siguiente nivel de soporte estaría en 1.039 que es mínimo de DIC23. Por la parte superior, una recuperación del anterior soporte y actual resistencia sito en 1.062, favorecería que la dinámica lateral de los últimos meses se extendiese y que el precio se mantenga oscilando en torno a la MMS (200).

Índice USD en gráfico diario con oscilador MACD extraído de Next Generation a 11/03/24

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.