PIB del 1T24 (J-14:30h) y PCE de EEUU (V-14:30h) decisivos para el cierre semanal

La agenda está repleta y, además de los resultados empresariales que se están publicando, tendremos referencias macro en EEUU que marcarán el cierre semanal de los mercados pues aportarán visibilidad sobre la posible decisión monetaria de la Fed el próximo 1 de mayo.

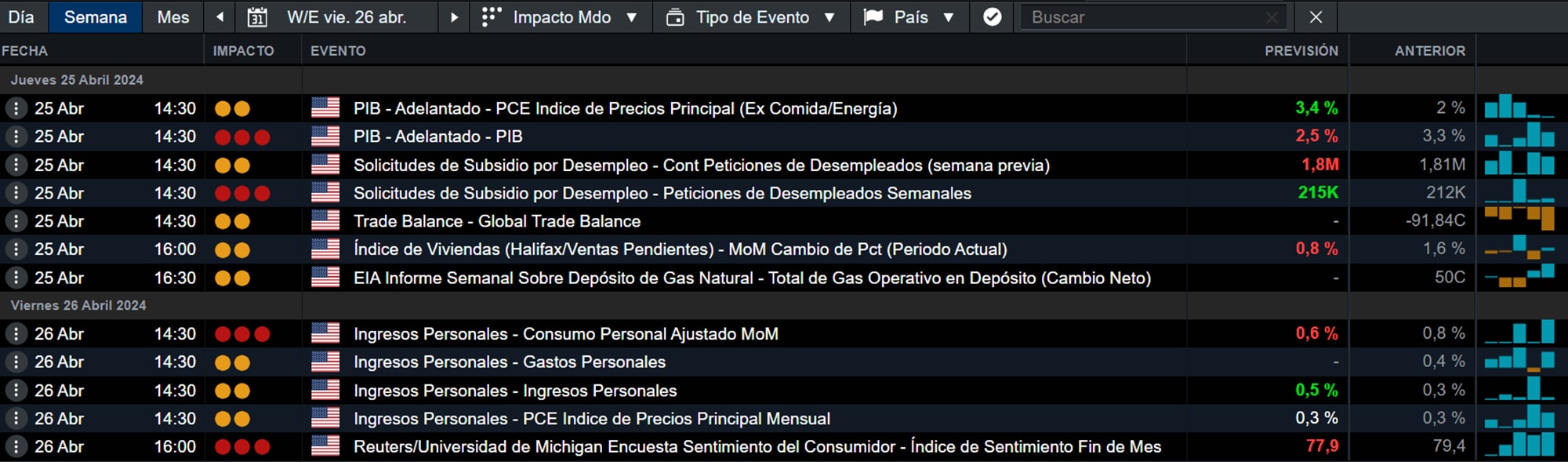

El jueves a las 14:30h se publicará la primera lectura del PIB del 1T24 en EEUU y el viernes, también a las 14:30h, se publicará el PCE o Deflactor del Consumo de EEUU es el índice de precios más seguido por la Reserva Federal para medir la inflación.

Los datos adquieren una mayor relevancia de lo habitual por (1) la cercanía de la próxima reunión de la Fed, 1 de mayo, y por (2) el fuerte repunte de tipos de interés acumulado en los últimos meses.

Referencias macroeconómicas de alto y medio impacto en EEUU extraídas de Next Generation

¿Un nivel aún más alto en los tipos de interés?

La combinación reciente en referencias macro está siendo la de sorpresa al alza en (1) la actividad económica / crecimiento y en (2) la inflación. Una combinación que ha impulsado al alza la curva entera de tipos de interés en EEUU y que está provocando que se postponga (hasta el último trimestre del año) la primera bajada de tipos de interés.

En este contexto, si la dinámica se mantiene, y el PIB del 1T24 el jueves y el PCE de MAR24 el viernes quedan por encima de lo esperado, llovería sobre mojado y los tipos de interés podrían asentarse por encima de máximos recientes: el 5,0% en las Notas a 2 años y el 4,65% en las Notas a 10 años. En este caso, las bolsas podrían verse presionadas a la baja y el USD verse fortalecido por diferencial de tipos.

Por el contrario, si las referencias macro sorprenden negativamente, menor crecimiento del PIB del 1T34 y menor dato de PCE de MAR24, la dinámica de repunte de tipos de interés podría frenarse, favoreciendo una recuperación de las bolsas y que el USD se debilite.

El consenso de mercado espera que el PIB de EEUU crezca al 2,5% en tasa trimestral anualizada en el 1T24, un ritmo inferior al de la anterior lectura. Respecto al PCE de MAR24, el consenso espera que la tasa general y subyacente queden en el 2,6% interanual.

Niveles en grandes referencias de precios

El US SPX 500 tiene zona de soporte en 4.945 / 4.920 puntos. Si los tipos de interés continúan repuntando, la presión a la baja podría aumentar y poner a prueba la zona de apoyo citada. Por el contrario, si los tipos de interés se relajan, el reciente rebote podría adquirir cuerpo y el precio intentar consolidar por encima de la resistencia intermedia situada en 5.143 puntos.

US SPX 500 en gráfico diario con oscilador MACD extraído de Next Generation a 24/04/24

EUR/USD podría consolidar rebote si los tipos de interés se relajan en EEUU tras los datos económicos y el diferencial de tipos de interés se estrecha. De esta manera, el cruce podría consolidar por encima de la zona 1,0694 / 1,0724 y continuar con el rebote impulsado por las noticias positivas de las encuestas empresariales (PMIs e ifo). Por el contrario, si las noticias económicas favorecen un nuevo repunte de tipos de interés en EEUU, la presión vendedora aumentaría y el mínimo anual, 1,0601, podría ponerse a prueba.

EUR/USD en gráfico diario con oscilador MACD extraído de Next Generation a 24/04/24

Las Notas a 10 años en EEUU se mantienen en mínimos anuales (rentabilidad en máximos). Si las referencias macro señalan fortaleza económica e inflación más alta de lo esperado, el soporte situado en 107,07 podría ponerse a prueba. En el lado contrario, menos fortaleza económica e inflación de lo esperado, podríamos asistir a un rebote y puesta a prueba de la primera resistencia situada en 108,36.

US T-Note 10 YR en gráfico diario con oscilador MACD extraído de Next Generation a 24/04/24

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.