Aucun trader n’aura jamais 100% de transactions gagnantes. Le trader doit donc savoir gérer ses pertes afin que leur total soit inférieur au total des gains. Dans ce guide, vous découvrirez toute l’importance du money management. Au terme de votre lecture, vous pourrez alors en tirer quelques informations pratiques à appliquer à vos stratégies de trading.

Tout savoir sur le Money Management dans le Trading

Le Money Management désigne la science de la gestion du risque. Il joue un rôle central dans les activités de trading en ligne, et notamment pour les stratégies de trading sur CFD.

Qu’est-ce que le Money Management?

Les techniques de Money Management désignent l’ensemble des règles visant à contrôler le risque pour permettre au trader d’obtenir le meilleur ratio performance/risque. Si la plupart de ces règles s’appuient sur des explications statistiques, certaines sont également plus pratiques et fondées sur le bon sens.

Pourquoi la gestion du risque est-elle si importante?

Les traders expérimentés savent que même les stratégies gagnantes sur le long terme peuvent les exposer à des risques de court terme. Une stratégie donnée peut en effet causer une série de pertes consécutives inhabituelles, ou causer une perte particulièrement forte, notamment lors des annonces macroéconomiques susceptibles d’entraîner une descente soudaine des cours en-dessous des ordres stops (« gapping »).

Sans une gestion du risque appropriée, des évènements de ce type peuvent alors conduire à :

- une perte en capital investi (voire une perte supérieure au capital investi) ;

- des pertes trop importantes compte tenu de votre situation financière ;

- l’obligation de clôturer des positions sur votre compte au mauvais moment car vous n’avez pas assez de liquidités disponibles pour couvrir vos besoins en marge.

Perdre 30% de la valeur de votre compte et tenter de récupérer les pertes enregistrées peut s’avérer difficile et dangereux. En effet, après avoir subi de lourdes pertes, certains traders prennent des risques encore plus importants pouvant causer des difficultés encore plus importantes. Or, pour tirer avantage d’une stratégie gagnante sur le long terme, le trader doit être en position de continuer à trader. Rappelez-vous que vous ne pourrez jamais éviter le risque en tant que trader, vous devrez donc apprendre à le gérer afin de préserver votre capital et de réaliser des bénéfices.

| Perte réalisée | Profit nécessaire |

|---|---|

| 10% | 11% |

| 15% | 17% |

| 25% | 33% |

| 30% | 42% |

| 50% | 100% |

| 75% | 300% |

| 90% | 900% |

Un tableau de statistiques montrant le profit nécessaires pour couvrir une perte (%).

Trouver le bon équilibre entre perte potentielle et gain potentiel

Pour réussir dans le trading, votre espérance mathématique doit être positive. En d’autres termes, il ne suffit pas d’avoir un taux de réussite supérieur à 50%, le ratio de votre gain moyen sur votre perte moyenne doit également être pris en compte.

En effet, de nombreux traders profitables ont plus de transactions perdantes que de gagnantes mais ils réalisent des profits car le montant moyen de leurs pertes est moins important que celui de leur profit moyen.

Ouvrez et clôturez des trades sans effort, suivez vos trades et créez des alertes.

Le trading sur marge est une épée à double tranchant

Le trading sur marge est une épée à double tranchant car il magnifie les pertes potentielles au même titre que les profits potentiels. Il est donc important de contrôler votre exposition au risque lorsque vous utilisez l’effet de levier.

Utiliser un effet de levier modéré peut parfois donner la sensation de ne pas profiter pleinement des opportunités de marché. La tentation est alors forte de se laisser aller à une gestion du risque plus laxiste, il est cependant nécessaire d’y résister. En effet, il est commun de voir une série de transactions gagnantes de petites tailles, suivie par une forte perte survenue lorsque le trader a choisi de prendre des positions plus importantes. Une approche contrôlée est plus à même d’être profitable sur le long terme. Faire évoluer votre compte graduellement et augmenter prudemment vos tailles de position peut être un choix plus raisonnable.

Limitez votre capital alloué au trading

La première chose à faire est de fixer le montant de capital que vous souhaitez allouer à votre trading.

Certains des facteurs susceptibles de vous guider dans votre choix sont :

- votre situation financière globale et vos besoins ;

- vos objectifs en matière de trading ;

- votre aversion au risque ;

- votre expérience passée en tant que trader ou investisseur.

La préservation de votre capital doit être une priorité. Il est donc préférable de limiter votre capital de trading à un montant que vous seriez potentiellement prêt à perdre. Cette approche pourra d’ailleurs réduire votre niveau de stress et in fine améliorer vos prises de décisions.

Effectuez votre propre "stress test"

Une technique efficace en vue de définir la part de votre capital à allouer au trading consiste à conduire votre propre « stress test ». Il s’agit alors de calculer la perte la plus importante potentielle s’il y avait un fort mouvement de marché ou une accumulation de pertes consécutives au moment où votre position maximale est ouverte.

Décidez si vous pouvez vous le permettre et si vous pouvez le supporter émotionnellement en gardant à l’esprit qu’il est possible de perdre plus que votre capital initial. Limiter votre exposition est quelque chose que vous pouvez gérer dans ces circonstances. Vous devez également vous assurer que vous avez les liquidités disponibles en vue de supporter l’activité de trading envisagée. Même si le risque total encouru vous est supportable, il est préférable de vous assurer que vous avez assez de fonds sur votre compte ou à disposition et ce, en vue de financer votre activité de trading à tout moment.

Pour finir, si vous débutez dans le trading, il est préférable et plus prudent de commencer avec de petites positions et d’envisager d’augmenter votre activité de trading une fois que vous aurez acquis plus d’expérience.

Toujours utiliser un ordre stop loss

Avant d’ouvrir une position de trading, les bons traders déterminent toujours à quel niveau ils couperont leurs pertes sur une transaction.

Un ordre stop de vente est utilisé si votre transaction initiale est acheteuse. Ce type d’ordre ne peut qu’être placé en-dessous du cours du marché actuel. Si le marché descend pour atteindre le niveau de stop que vous avez déterminé, l’ordre se transforme automatiquement en un ordre au marché pour vendre votre position au prochain cours disponible.

Un ordre stop d’achat est utilisé si votre transaction initiale était vendeuse. Ce type d’ordre ne peut qu’être placé au-dessus du cours du marché actuel. Si le marché monte pour atteindre le niveau de stop que vous avez déterminé, l’ordre se transforme automatiquement en un ordre au marché pour racheter votre position au prochain cours disponible.

Le risque de « slippage »

Il est important de garder à l’esprit que les stops peuvent être exécutés à un cours plus défavorable que le niveau spécifié dans l’ordre. Toute différence entre le cours d’exécution et le niveau du stop est connue sous le nom de « slippage ».

Le risque de slippage signifie que le positionnement d’un ordre stop loss classique ne peut pas garantir que votre perte sera limitée à un certain montant. Les ordres stop loss garantis (OLSG) présentent quant à eux une façon efficace d’empêcher vos transactions de subir le moindre slippage ou le phénomène de « gapping » lors des périodes de forte volatilité. Un OSLG garantit la clôture d’une transaction au cours spécifié, contre une commission.

Les bonnes raisons d’utiliser des ordres stop loss

En positionnant systématiquement un ordre stop loss dès votre entrée en position, vous contrôlez votre risque et réduisez la possibilité de subir une perte imprévue. Placer un ordre stop vous oblige également à considérer le niveau auquel couper vos pertes en cas d’évolution défavorable du marché, ce qui vous aide à évaluer les risques encourus et les retours sur investissement potentiels. Vous supprimez le risque et la tentation de laisser courir vos pertes dans l’espoir que le marché se retourne, et vous pouvez ainsi comparer vos profits et pertes par rapport à votre perte maximale potentielle. À l’avenir, vous pouvez alors décider de ne pas initier certaines transactions si le profit potentiel est trop faible en comparaison avec le risque initial. Enfin, le recours aux ordres stop loss vous aide dans la gestion de votre temps. En effet, les ordres stop loss sont déclenchés automatiquement, ce qui signifie que vous n’avez pas l’obligation d’être devant votre écran afin de surveiller vos positions.

Déterminer les tailles de position grâce à un pourcentage fixe

Savoir où placer vos ordres stop loss est un élément important dans votre trading. Une approche communément utilisée consiste à placer des ordres stop loss au premier endroit où la stratégie que vous suivez peut être considérée comme perdante. Une autre approche consiste cependant à travailler avec une distance de stop constante et correspondant à un pourcentage fixe.

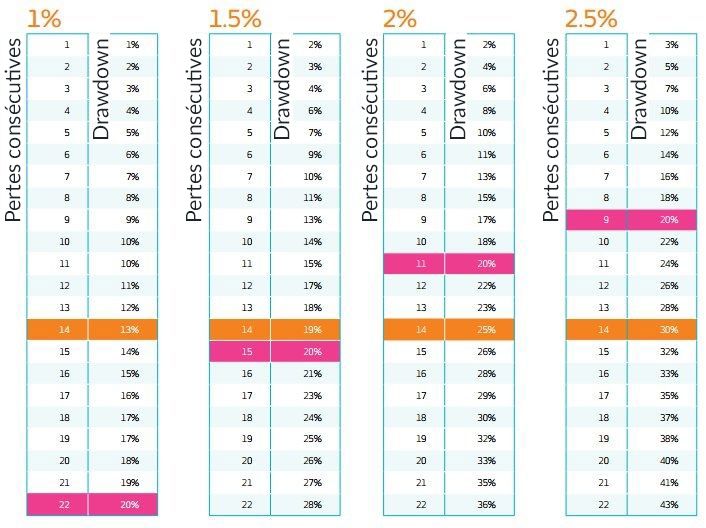

Le calcul de la taille de position à l’aide d’un pourcentage fixe suppose le calcul de la taille de la position pour chaque nouvelle transaction et ce, afin que la perte correspondante aux niveaux de stop loss initiaux équivaille à un pourcentage fixe des fonds sur votre compte, comme 1% ou 2%.

Par exemple, un trader disposant de 10 000€ sur son compte pourrait déterminer la taille de chaque nouvelle position de manière à ce que la perte liée au niveau de stop loss initial ne dépasse pas 2% de son capital, à savoir 200€.

Le calcul de la taille de position en utilisant un pourcentage fixe permet de corréler la taille de position au risque encouru. Ainsi, vos positions deviennent automatiquement plus petites si vous subissez des pertes, ce qui permet de préserver votre capital de trading plus longtemps. Cette approche permet également d’éviter les tailles de positions erratiques et le risque d’avoir de grosses positions lorsque vous subissez des pertes et de petites positions lorsque vous réalisez des profits.

Un tableau de statistiques montrant le drawdawn maximum pour chaque série de pertes.

Limiter le nombre de positions ouvertes et se méfier des corrélations

Mettre en place une limite sur le nombre de positions ouvertes permet de limiter votre exposition au risque, tout particulièrement lorsque vous travaillez avec des positions corrélées entre elles. En effet, la diversification est aussi importante pour les traders qu’elle l’est pour les investisseurs. Il est donc important de ne pas mettre tous ses œufs dans le même panier.

Vous pouvez envisager le fait de ne pas avoir plus de deux positions longues ou courtes nettes sur des produits apparentés. Les positions nettes longues correspondent à la différence entre toutes vos positions longues et toutes vos positions courtes, par exemple, six positions longues et quatre positions courtes signifient que vous êtes long net de deux positions.

Des exemples d'instruments apparentés incluraient par exemple des paires de devises ayant une devise commune (EUR/USD, GBP/USD, USD/JPY, USD/CHF, AUD/USD par exemple), les actions d’une même industrie ou place financières, ou encore des matières premières du même secteur (blé, maïs, soja par exemple).

Les techniques de gestion du risque sont nombreuses et variées. Plutôt que de changer en permanence les règles de money management de votre stratégie de trading, soyez constants et fidèles aux techniques ayant déjà fait leurs preuves. Pour expérimenter vos nouvelles méthodes, vous pourrez toujours faire vos tests sur un compte de démonstration.

CMC Markets est un prestataire de service d'exécution uniquement. Ces informations (qu'elle contiennent ou non des opinions) présentent un caractère purement informatif et ne tient pas compte de votre situation ou de vos objectifs personnels. Aucune des informations contenues dans ce document n'est (ou ne doit être considérée comme) un conseil financier, d'investissement ou autre auquel se fier. Aucun avis donné dans les documents ne constitue une recommandation de CMC Markets ou de l'auteur selon laquelle un investissement, un titre, une transaction ou une stratégie d'investissement particulier convient à une personne spécifique. Le matériel n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche sur les marchés d'investissement. Bien qu'il ne nous soit pas expressément interdit de traiter avant de fournir ce matériel, nous ne cherchons pas à en tirer profit avant sa diffusion.