La agenda de la próxima semana viene intensa. En primer lugar hay que destacar (1) el IPC de EEUU y (2) el comienzo de la temporada de resultados del 3T23 en EEUU. En un segundo nivel por capacidad de mover al mercado tendremos las actas del último FOMC junto con los datos de inflación y la balanza comercial en China. En Europa poco que destacar, se publicarán los datos finales de inflación de septiembre.

En EEUU: IPC, actas del FOMC y Confianza del consumidor

El IPC de SEP23 (jueves a las 14:30h) es el evento macroeconómico de la semana. Trading Economics espera que el IPC subyacente retroceda (desde el 4,3% hasta el 4,1%) y que la tasa general repunte (desde el 3,7% hasta el 3,8%). Las lecturas pesarán sobre la próxima decisión de tipos de interés de la Reserva Federal que acontecerá el 1 de NOV23 y para la que se descuenta que mantenga tipos con una probabilidad del 79,6% según los futuros sobre Fed Funds (el 20,4% restante sería de subida hasta el 5,75%).

Una sorpresa positiva, es decir, unas lecturas inferiores a lo esperado sería bien recibido por el mercado pues alejaría probabilidad de subida de tipos de interés. En este caso, la tendencia bajsita en el US T-Note 10 YR podría tomarse un descanso y asistir a un rebote que purgue la alta sobreventa acumulada.

US T-Note 10 YR en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 06/10/23

Actas del último FOMC (miércoles a las 20:00h). En la última reunión no hubo subida de tipos, pero las proyecciones económicas fueron claras: mayor crecimiento económico y tipos altos para mantener senda bajista de la inflación. Desde entonces los tipos de interés y el USD han subido con fuerza generando una alta inestabilidad en los mercados. Dentro de las actas será interesante ver el grado de preoupación que tienen los miembros del FOMC por el riesgo de endurecimiento excesivo. En este sentido, recordar que Powell se mostró prudente a la hora de posibles nuevos endurecimientos y reafirmó la posición “data dependent” o dependiente de los datos de la institución monetaria.

Confianza del consumidor OCT23. El índice preliminar de confianza de las familias elaborado por la Universidad de Michigan es un buen termómetro para medir el impacto de las subidas de tipos de interés y de los precios de la energía. En los últimos dos meses hemos asistido a una leve caída sugiriendo que el sentimiento de las familias se está dañando a medida que nos aproximamos a la temporada alta de consumo.

Resultados empresariales 3T23 en EEUU

United Health Group, JP Morgan, BlackRock, Citigroup, Wells Fargo y PNC Financial publican el viernes 13 de septiembre y dan la señal de salida a la temporada de resultados empresariales.

Para el conjunto del S&P 500, según datos de FactSet, se espera una caída del 0,1% en los beneficios y una subida del 1,6% de los ingresos respecto al mismo trimestre del año pasado. El S&P 500 presenta un PER de 17,9x que se encuentra próximo a la media de los últimos 5 y 10 años. Se podría decir que estamos en una situación de equilibrio con las principales cifras de resultados estancada y las valoraciones ajustadas. En este sentido, las sorpresas positivas / negativas pueden decantar la balanza de un S&P 500 que se encuentra pegado a la media móvil simple de 200 sesiones.

US SPX 500 en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 06/10/23

En China: IPC y Balanza comercial (viernes antes de la apertura)

La economía China sigue siendo un foco de incertidumbre por la crisis inmobiliaria que daña la demanda interna. El sector exterior podría ser una ayuda, sin embargo, la balanza comercial de septiembre, si atendemos a las cifras de consenso de Trading Economics señala que el comercio continúa debilitándose: se espera una caída del 6% en las importaciones y del 9% en las exportaciones que sería el quinto mes consecutivo de contracción en ambas cifras.

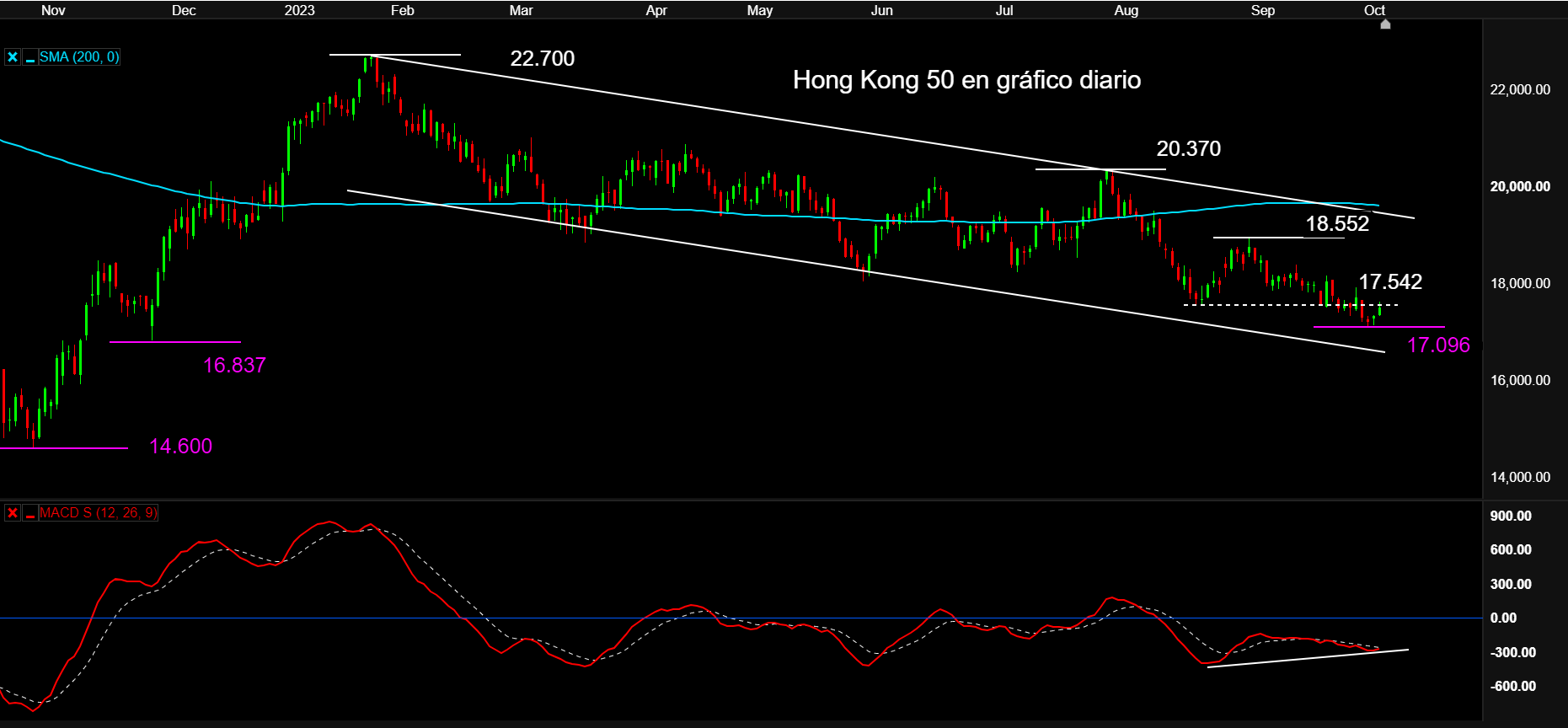

Lo positivo es que el PBOC (Banco Popular de China) tiene margen de actuación pues la inflación lleva tiempo estancada: el consenso espera un IPC del 0,2% en septiembre. En este contexto, una política monetaria expansiva más fuerte sería bien recibido por un mercado de acciones que lleva todo el 2023 en clara tendencia bajista.

Hong Kong 50 en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 06/10/2023

Datos finales de inflación en Europa

En Europa poco que destacar. Se publicarán algunos datos finales del IPC de SEP23: IPC de Alemania se publica el miércoles a las 8:00h y se espera un 4,5% y el IPC de Francia se publica el viernes a las 8:45h y se espera un 4,9%. No se espera que los datos se desvíen de las lecturas preliminares y no deberían generar mucha volatilidad. Lo único es que seguirán recordando que los niveles continúan lejos de objetivo del BCE, reafirmando el fondo bajista que llevan sufriendo meses los bonos.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.