El año 2022 parece que cerrará con el peor comportamiento anual de la libra frente al dólar desde 2016, y todos sabemos lo que pasó entonces. Si nos remontamos aún más atrás y a 2007, la libra llegó a perder en un momento dado casi la mitad de su valor frente al billete verde, aunque no ha sido ni mucho menos la única.

A finales de 2021, con un cierre en 1,3530 había motivos para el optimismo, pero incluso entonces empezamos a ver los primeros indicios de presiones alcistas sobre los precios: el Banco de Inglaterra fue el primer banco central importante en subir los tipos 25 puntos básicos en diciembre en respuesta al aumento de la inflación, que se había disparado hasta el 5,1%.

Aun así, la decisión se tomó un mes más tarde de lo debido y, desde entonces, el banco central no ha dejado de ponerse al día.

A la vista de los últimos acontecimientos, resulta absolutamente sorprendente que hace 12 meses los mercados pronosticaran unos tipos básicos del 0,75% para finales de año, en un momento en que la Reserva Federal seguía ampliando su balance, aunque a un ritmo más lento.

Sin embargo, aquí estamos ahora, con el tipo básico en el 3,50%, y mientras el Banco de Inglaterra ha seguido subiendo los tipos en cada reunión desde entonces, la Reserva Federal, que no empezó a subirlos hasta marzo de este año, ha situado el límite superior de su tipo de los fondos federales en el 4,50%.

Aunque algunos han querido eximir a los bancos centrales de toda culpa en lo que respecta a la pérdida de control de la inflación, achacando el actual repunte a la equivocada incursión del presidente ruso Putin en Ucrania, que ha hecho subir los precios, se pasa por alto el hecho de que el IPC general en febrero de este año se situaba en el 6,2%, y el IPC real incluso por encima.

El hecho es que incluso sin la invasión rusa de Ucrania, y la consiguiente alteración de los precios del petróleo y el gas, así como la interrupción de las cadenas de suministro de alimentos, ya estábamos siendo advertidos por algunos eminentes de los riesgos de que la inflación podría salirse de control.

Ya en febrero de 2021, el anterior Secretario del Tesoro estadounidense, Larry Summers, criticaba a la nueva administración Biden por sus nuevos planes fiscales de 1,9 billones de dólares como la "política macroeconómica menos responsable" en 40 años, al tiempo que advertía de que las propuestas podrían tener "consecuencias para el dólar y la estabilidad financiera".

En cualquier caso, con la libra terminando el año pasado en 1,3500 había optimismo de cara a 2022 de que podríamos ver un movimiento hacia el nivel de 1,4000, aunque existía la preocupación de que un movimiento hacia 1,3200 era más probable dada la tendencia actual prevaleciente en ese momento, y la incapacidad de empujar por encima de la MA de 100 meses en 1,4200.

También advertimos de que un movimiento inesperado por debajo de la media móvil de 50 meses, en 1,3200 podría desencadenar un retroceso a los mínimos anteriores.

Un movimiento a niveles de 1985 en el tipo GBP/USD no estaba en la lista de predicciones de nadie, pero tampoco lo estaba la capacidad de la clase política del Reino Unido para inmolarse de forma espectacular, lo que nos lleva a donde estamos ahora.

Ciertamente, el dólar estadounidense ha tenido otro año fuerte, alcanzando niveles vistos por última vez en 2002, y todavía parece que cerrará en sus niveles más altos en 20 años, con el yen japonés comportándose incluso peor que la libra.

Comportamiento de la GBP en 2022 /Pulsa para ampliar

Fuente: plataforma Next Generation de CMC Markets

El rendimiento de la libra frente a divisas como el euro, el yen japonés y el franco suizo no ha sido ni de lejos tan malo como frente al dólar estadounidense, lo que indica que a veces sólo mirar el rendimiento de la libra a través de la lente del dólar estadounidense puede ofrecer una imagen distorsionada, aunque incluso frente al resto de sus pares el rendimiento de la libra no ha sido excelente.

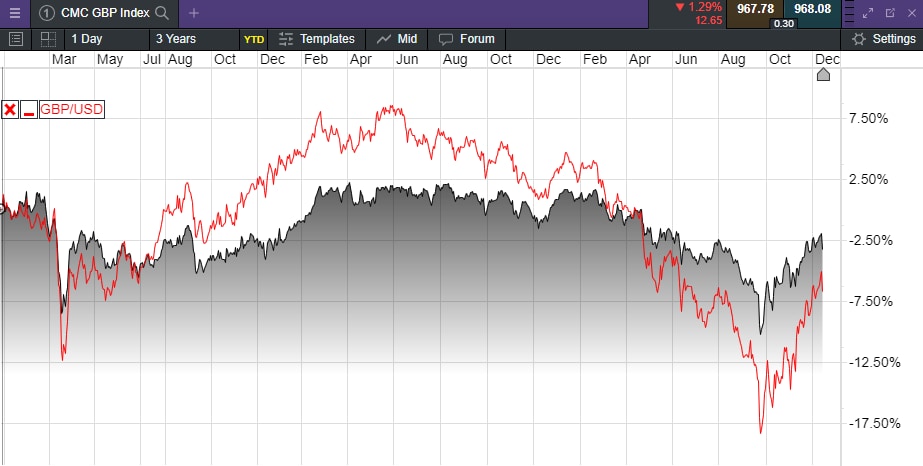

En los dos últimos años, a pesar de la escandalosa evolución de la libra frente al dólar estadounidense, la libra ha caído mucho menos frente a una cesta de divisas del Índice CMC GBP. Se trata de una creación a medida de 8 componentes de divisas diferentes con la siguiente ponderación: un 40% de euros, un 21,51% de dólares estadounidenses, un 18,89% de yuanes chinos, un 5,63% de francos suizos, y el resto se divide entre el dólar canadiense, la corona noruega, el yen japonés y la corona sueca.

Comportamiento de Índice CMC GBP en 2022 /Pulsa para ampliar

Tras tocar un mínimo de 1,0350 en septiembre, la libra se ha recuperado rápidamente, pero necesitamos ver un movimiento concertado que supere el nivel de 1,2000 para tener confianza en que se ha tocado fondo. Esto no es en absoluto seguro, dado el salvaje entorno político y las presiones a las que se ve sometido el Gobierno para que aplique políticas que no son favorables a las empresas.

Los llamamientos de los partidos de la oposición a aplicar "impuestos imprevistos" a cualquier sector que se atreva a obtener "beneficios excesivos" hablan de la falta de visión de la clase política a la hora de abordar los problemas a los que se enfrenta la economía británica.

Aunque son políticamente populares, los "impuestos inesperados" no contribuyen en nada a resolver los problemas a largo plazo de la seguridad energética, y corren el riesgo de dificultar mucho más la transición hacia las energías renovables, además de hacer del Reino Unido una propuesta mucho menos atractiva desde el punto de vista empresarial.

Este tipo de impuestos perjudica especialmente a las empresas que más han contribuido a salvar la brecha entre los combustibles fósiles y las energías renovables, como Harbour Energy y EnQuest, víctimas de un tipo impositivo efectivo del 75% tras el reciente presupuesto.

Otro factor destacable este año ha sido el aumento de los rendimientos de los bonos británicos a 2 años, que han pasado del 0,687% a finales del año pasado a un máximo del 4,72% en septiembre, y que ahora se sitúan justo por encima del 3%.

¿Qué le espera a la libra?

De cara a 2023, la gran pregunta que se plantea ahora es cuánto más decidirá el Banco de Inglaterra aumentar el actual tipo básico del 3,5% y cuánto tiempo se mantendrán los tipos en los niveles actuales o por encima de ellos.

Actualmente, los mercados están valorando la perspectiva de un tipo básico del 4,5% en los próximos 12 meses, lo que parece un poco exagerado; sin embargo, con el IPC actual ya en el 11,1%, también existe el argumento de que los tipos deberían ser más altos de lo que ya son.

El presupuesto presentando en otoño podría haber ayudado a sostener la libra al no ser demasiado austero en términos de subidas de impuestos y recortes de gastos. Lamentablemente, el Gobierno ha optado por no seguir ese camino y ha preferido poner trabas a las empresas con un aumento del impuesto de sociedades hasta el 25% a partir del año que viene, así como con impuestos adicionales sobre el petróleo, el gas y los generadores de energía.

Si bien estas medidas pueden generar ingresos adicionales el primer año, la falta de una cláusula de caducidad puede disuadir de invertir a largo plazo en una economía que lo necesita urgentemente, con el telón de fondo de una clase política que, lamentablemente, es tan espesa como la niebla cuando se trata de entender los incentivos y las actitudes empresariales en general.

Un factor que podría salvar a la libra de nuevas caídas frente al dólar estadounidense es la Reserva Federal si la inflación estadounidense se confirma que comienza a descender a un ritmo sostenible.

Aunque los responsables de la Reserva Federal se han esforzado por descartar la posibilidad de un giro en su política, el hecho de que los precios subyacentes empiecen a caer bruscamente podría inducir al mercado a orientar a la baja sus expectativas de futuras subidas de tipos de la Fed el año que viene.

A juzgar por la reacción del dólar frente al yen japonés, es posible que el dólar haya tocado techo, aunque no es algo seguro.

No cabe duda de que la Reserva Federal seguirá subiendo los tipos, pero lo más importante es que el número de subidas que podemos esperar el año que viene ha disminuido con respecto a hace un mes.

Varios funcionarios de la Reserva Federal han manifestado su preocupación por los retrasos de la política monetaria, lo que podría significar que los tipos tendrían que seguir subiendo durante más tiempo, y podrían seguir subiendo hasta bien entrado el próximo año, aunque a un ritmo más lento que el de este año.

Esto sugiere que la libra debería haber repuntado, después de haber caído durante 8 de los últimos 11 meses. Octubre fue el primer mes realmente positivo para el cable, GBP/USD, y noviembre también registró buenas ganancias, con un movimiento a través de la zona de 1,2000 frente al dólar estadounidense. Si logramos superar el nivel de 1,2000, no es descartable que nos acerquemos a 1,3000, sobre todo si el dólar estadounidense sufre un serio revés.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.