La Organización de Países Exportadores de Petróleo (OPEP) afirmó en un comunicado el pasado jueves 11 de agosto que aumentaría la demanda de petróleo en 2023 en un 2,7% comparado al año anterior por el crecimiento global y la contención del COVID en China. Sin embargo, para el año 2022 han bajado las previsiones de consumo a 100,03 millones de barriles al día. Una caída de sólo 26.000 barriles al día comparado con la última previsión consecuencia de la pandemia y las tensiones geopolíticas actuales. Para el próximo año se prevé un consumo de 102,72 millones de barriles al día, un 3% más que 2019, justo antes de la pandemia.

Por otro lado, la Agencia Internacional de Energía (IEA) también aumentó la demanda de petróleo por un total de 380.000 barriles al día para el año 2022. La IEA afirma que el alto precio del gas natural hará que más productores de energía utilicen petróleo como fuente de producción de electricidad.

Los inventarios de crudo americano aumentaron en 5,5 millones de barriles esta semana, mucho más de los 73,000 barriles que se esperaban. También se ha reanudado el suministro de petróleo entre Rusia y Europa a través de la tubería Druzhba. Esto ha hecho que se calme el mercado.

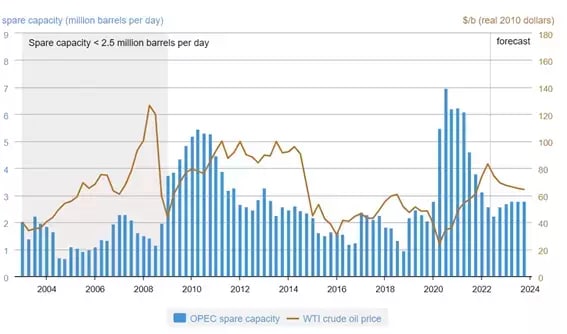

Fuente: EIA

Aquí vemos la capacidad de reserva de la OPEP. La capacidad de reserva es la posibilidad de producir más petróleo dentro de un plazo de 30 días y como mínimo durante 90 días. Ahora mismo la capacidad de reserva de la OPEP se encuentra en 2,59 millones de barriles, un mínimo desde 2019. Esto significa que la OPEP ahora mismo no tiene capacidad suficiente como para reaccionar ante una situación de desequilibrio entre la oferta y demanda del mercado del petróleo. Si el temor a la recesión que estamos viviendo ahora no se materializa, podríamos ver subidas importantes en el precio del petróleo ya que la OPEP no tendría la capacidad para hacer frente a la demanda.

Fuente: CMC Markets – Next Generation

Análisis técnico del petroleo crudo West Texas

En el plano técnico vemos que el petroleo crudo West Texas Intermediate al contado está en una canal bajista desde junio 2022. En cuanto a indicadores, el precio está cotizando por encima de la media móvil de 10 días, que encuentra alrededor de 93$, aunque sí es verdad que estamos actualmente en la parte superior del canal bajista. Esto significa que podríamos ver resistencia alrededor de estos niveles. Si la media móvil de 10 días actúa como soporte, podríamos estar hablando del inicio de una tendencia alcista si rompiese por encima de la directriz bajista superior del canal. Por otro lado, tenemos una fuerte resistencia en 95$. Si conseguimos romper por encima, podríamos ver niveles superiores a los 100$. Si no conseguimos romper por encima, podríamos ver los mínimos del 5 de agosto de este año de 88$. En cuanto a más indicadores técnicos, el ROC de 10 días que se encuentra en -7,68%, el primer indicador, está en negativo y en una consolidación. Esto indica que no hay un fuerte ‘momentum’ al alza ni a la baja. El siguiente indicador, el RSI de 14 días, se ha mantenido por debajo del 50% desde el 29 de junio 2022. Esto normalmente ocurre cuando existe una tendencia bajista prolongada como la que estamos viendo ahora mismo en WTI. Ahora mismo nos encontramos por debajo del 50% pero por encima de niveles de sobre-venta en el 30%. Esto nos indica que la tendencia bajista dentro del canal podría continuar. En cuanto al MACD que se encuentra en -5,02, vemos una divergencia alcista en el indicador con unos mínimos crecientes mientras el precio forma unos mínimos decrecientes. Esta divergencia indica que puede haber un cambio de ‘momentum’ y de tendencia al alza. Fundamentalmente es lo que se espera.

Alfredo Pardo – Sales Executive

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.