Después de la caída tan significativa que han experimentado las acciones de IAG con la pandemia, el precio se ha recuperado un 105% desde los días más oscuros de la crisis sanitaria. Ahora nos preguntamos si sería un buen momento de entrar en estas acciones al precio actual. Para ello vamos a analizar estas acciones desde un punto de vista fundamental y técnico.

Fuente: Página web de IAG Group

El Grupo IAG se dedica al transporte aéreo de mercancías y pasajeros. Esto lo hace mediante diferentes marcas. Las dos primeras, British Airways e Iberia se conocen como ‘Full Service’ o servicio completo. Las siguientes dos, Aer Lingus e Iberia Express son las que ofrecen lo mejor en calidad/ precio. Y por último tenemos las ‘low cost’ que son las más baratas del espectro, Vueling y Level.

En los últimos resultados presentados (1T21) la compañía reportó una pérdida de €1.135 millones (el mismo periodo del año anterior la perdida fue de €535 millones). La capacidad de pasajeros para el primer trimestre era un 19,6% de 2019 y continúa siendo afectado por las restricciones de la pandemia. Se hicieron unos 1.306 vuelos de mercancías en el primer trimestre, una subida del 35% comparado con el último trimestre de 2020, el único punto bueno.

Actualmente consumen €175 millones por semana de efectivo para mantener las operaciones. La liquidez aumentó hasta los €10,5 mil millones gracias a las medidas de financiación que tomó la empresa. Esto significa que, si las cosas continúan así, la empresa se quedará sin liquidez en aproximadamente un año y tres meses. Estas medidas incluyen un préstamo del gobierno de Reino Unido a British Airways por valor de £2 mil millones y un préstamo del gobierno de Irlanda a Aer Lingus por valor de €75 millones, entre otras. Los ingresos de pasajeros cayeron un 88,5% en el año desde marzo 2020 hasta marzo 2021.

En cuanto a costes, los costes cayeron un 59% como resultado de medidas de reducción de costes y la reducción de la capacidad de pasajeros. Sin embargo, la deuda neta aumentó de 9.762 en diciembre 2020 hasta 11.564 en marzo 2021, un aumento del 18%.

Mientras tanto, se está llevando a cabo el proceso de adquisición de Air Europa por parte de IAG. Sin embargo, según el comunicado de prensa publicado el pasado 29 de junio, la Comisión Europea ha abierto una investigación a esta transacción ya que desde Bruselas consideran que la operación puede reducir la competencia de manera significativa.

La compañía ha devuelto dinero a sus accionistas por valor de €4,1 mil millones desde 2015 en concepto de dividendos y €1,0 mil millones en concepto de recompra de acciones en 2017 y 2018.

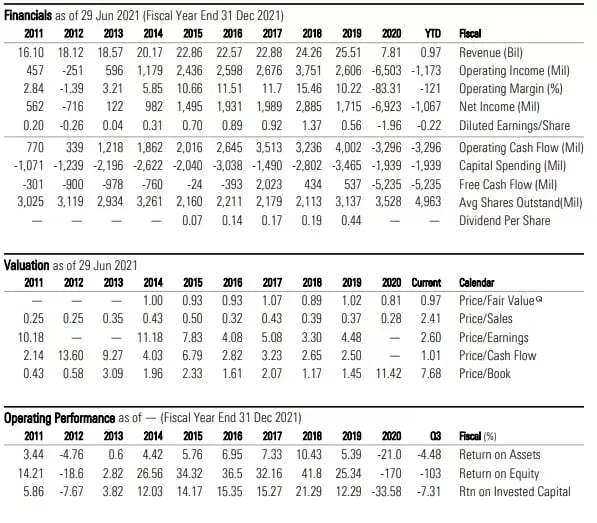

Fuente: Morningstar

En la actualidad IAG se encuentra en un estado de reducción de costes. Es preocupante la caída del flujo de caja libre desde los 537 millones hasta los -5.235 millones. Los beneficios diluidos por acción rondan los €-1,96 para el año 2020, una caída importante desde los €0,56 que obtuvo en 2019. El ratio del precio/ventas se sitúa en 2,41, muy por encima de la media histórica. La rentabilidad financiera (ROE) ha caído significativamente, aunque antes de la pandemia se situaba en niveles aceptables. Podemos decir que el Grupo no tiene un problema de liquidez, por el momento. Pero si la pandemia se alarga, puede tener un problema grave de liquidez que no resolverá si no se levantan completamente las restricciones de viaje de los distinto países. En resumidas cuentas, todo depende de la evolución de la pandemia. Por fundamentales, asumiendo que no se deterioran más las cosas, IAG podría tener potencial para una recuperación.

Fuente: Next Generation CMC Markets

Desde un punto de vista técnico, podemos ver una ruptura a la baja del triángulo simétrico. También podemos observar que ha llegado a un nivel de soporte alrededor de los €2. Es preocupante que el precio esté por debajo de las medias móviles de 50 y 20 periodos, ya que son un buen indicador de tendencia. Además, la media de 20 periodos está por debajo de la otra media, indicando una potencial tendencia bajista. Todo dependerá de que haga el precio en este nivel. Si tenemos una ruptura por debajo de los €2, lo más probable es que veamos precios en torno a los €1,50 de manera repentina, el primer soporte significativo por abajo. Sin embargo, si mantenemos este nivel clave de los €2, podríamos ver niveles de los €2,50 relativamente pronto. Otro indicador a tener en cuenta es el RSI de 14 periodos. Ahora mismo se encuentra en 24,12%, un nivel claro de sobreventa. No nos extrañaría que este nivel clave de los €2 aguante y el precio empiece a consolidarse de nuevo entre ese nivel y los €2,50.

Una opción es posicionarse largo en estos niveles esperando a que llegue a los €2,50, con un stop-loss ajustado por debajo de los €2. Otra alternativa, quizá más conservadora, es esperar a que rompa el nivel de los €2,50 para posicionarnos en largo.

Por otro lado, si rompe este nivel clave de los €2, nos podemos posicionar en corto con un objetivo de los €1,50, siempre teniendo en cuenta de que estamos ya en niveles importantes de sobreventa y una vuelta puede ser agresiva. En resumidas cuentas, todo depende de si el precio puede aguantar este nivel clave de los €2.

Alfredo Pardo – Sales Executive

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.