El mercado espera subida de +0,25% hasta el 4,75%

La Reserva Federal publicará a las 20:00h el comunicado del primer Comité de política monetaria del año (FOMC, Federal Open Market Committee). Los mercados de futuros sobre Fed Funds descuentan con una probabilidad muy elevada, del 98,1%, que el banco central subirá los tipos 25 puntos básicos hasta el 4,75%. El resto, 1,9% de probabilidad, se le asigna a una subida de 50 puntos básicos, o del 0,50%, hasta el 5,00%.

El mercado ha ido reduciendo la probabilidad de mayor subida de tipos de interés de forma gradual a medida que los datos de inflación se han suavizado. Lo más reciente en términos de inflación, el Deflactor del consumo (PCE) publicado el viernes volvió a bajar tanto en la general (hasta el +5,0% interanual, ia) como en la subyacente (hasta el +4,4%) quedando por debajo de las proyecciones económicas realizadas por la propia Fed en el FOMC acontecido el 14 de diciembre.

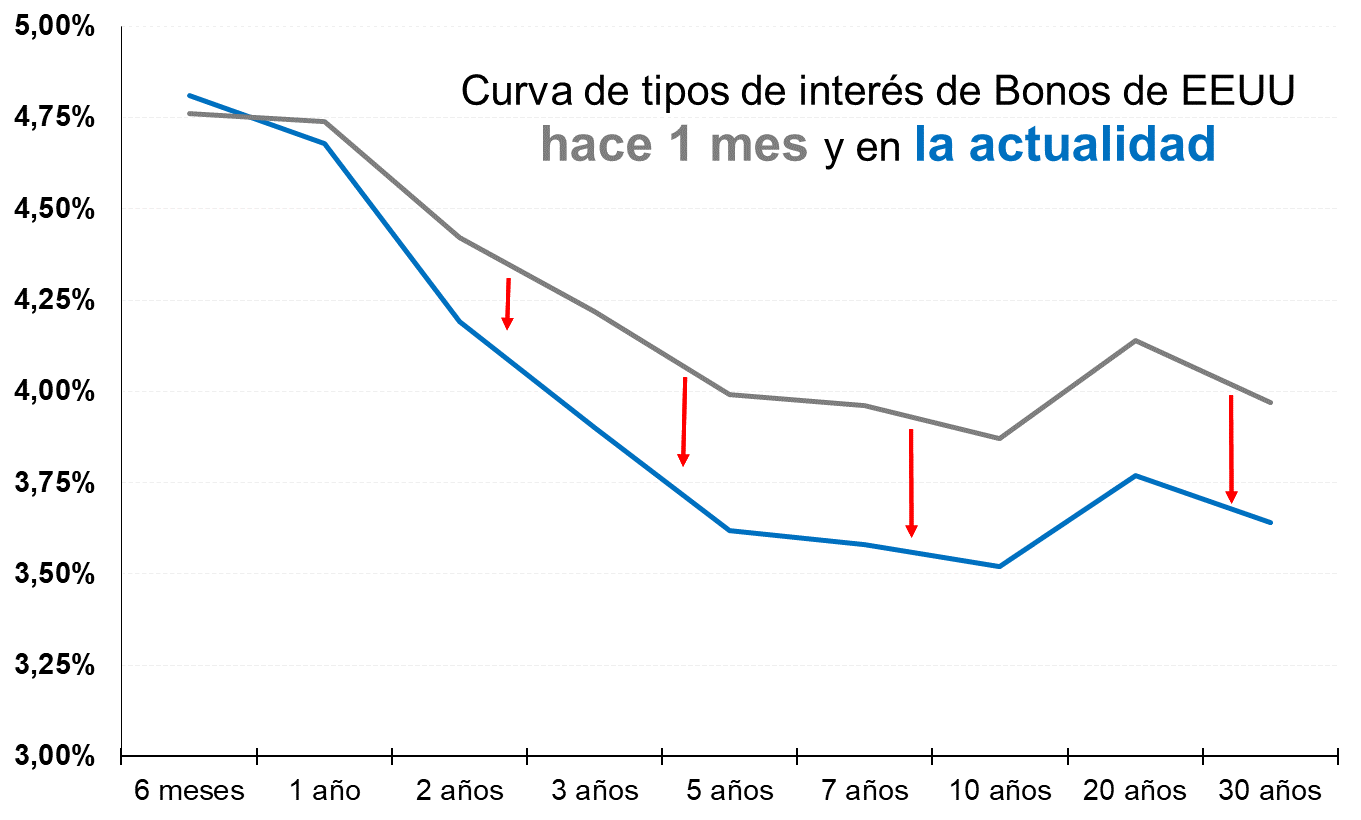

Curva de tipos de interés de EEUU en la actualidad y hace 1 mes / Pulsa para ampliar

Fuente: elaboración propia a partir de datos de la Reserva Federal

El fin del ciclo de subida de tipos podría estar cerca; en el 5,00% en MAR23

Los mercados de futuros descuentan una última subida, de otros 25 puntos básicos hasta el 5,00%, con una probabilidad alta del 85,05% en el próximo FOMC que tendrá lugar el 22 de MAR23. Con esta subida se pondría fin a la vertical subida de tipos de interés que comenzó hace un año.

A partir de aquí, de MAR23, el mercado comienza a pensar que el próximo movimiento de la Fed será bajar los tipos de interés. En el FOMC de NOV23, la probabilidad de que los tipos de interés sean inferiores al 5,0% es superior al 50%. Es normal, la subida de tipos ha impactado en la economía; un ejemplo lo tenemos en las encuestas empresariales ISM que se publicarán esta semana (manufacturas hoy a las 16:00h y servicios el viernes a las 16:00h) y que están rondando la zona de contracción.

De hecho, si atendemos a la curva de tipos de interés de los bonos de EEUU, la relajación de los tipos de interés en los plazos largos ha continuado en el último mes, manteniendo un amplia pendiente negativa. Una señal compatible con una futura recesión según los modelos económicos que incorporan la curva de tipos de interés.

Una bajada en el tono duro o hawkish podría no beneficiar a las bolsas pues podría implicar preocupación por la economía

Powell ha tenido mantenido un tono fuerte o hawkish, priorizando el control de la inflación frente al daño a la economía. Sin embargo, la desaceleración macroeconómica y la bajada de los precios de la energía, invitan a pensar que podría suavizar unos puntos el tono de endurecimiento financiero. Un giro en la intervención verbal que necesariamente no tendría por qué ser bien recibido por las bolsas, pues implicaría reconocer que el daño a la economía de la subida de tipos obliga a levantar el pie del acelerador.

Los plazos cortos de los bonos, que llevan meses estancados (ver gráfico inferior US T-Note 2YR) y que tienen unos tipos de interés más elevados, podrían verse más beneficiados si la Reserva Federal baja el tono tensionador y comienza a percibirse que el fin de la subida de tipos de interés está próximo.

Las bolsas reciben el FOMC girándose a la baja a corto plazo desde máximos de DIC22

El CFD sobre el Nasdaq 100 se está replegando después de superar de forma intradiaria el máximo de DIC22 situado en 12.212 puntos. De forma similar, el CFD sobre el S&P 500marca un máximo anual en 4.094, próximo al máximo de DIC22 situado en 4.141, y comienza a perder posiciones.

Un comportamiento que provoca que algunos osciladores de precios con datos diarios, como el Estocástico en el gráfico inferior sobre el CFD del S&P 500, se giren a la baja y activen señal de venta acompañados por divergencias bajistas.

Gráfico diario de CFD sobre S&P 500 con oscilador Estocástico (14,3,3) / Pulsa ampliar gráfico

Fuente: plataforma Next Generation de CMC Markets a 01/02/23

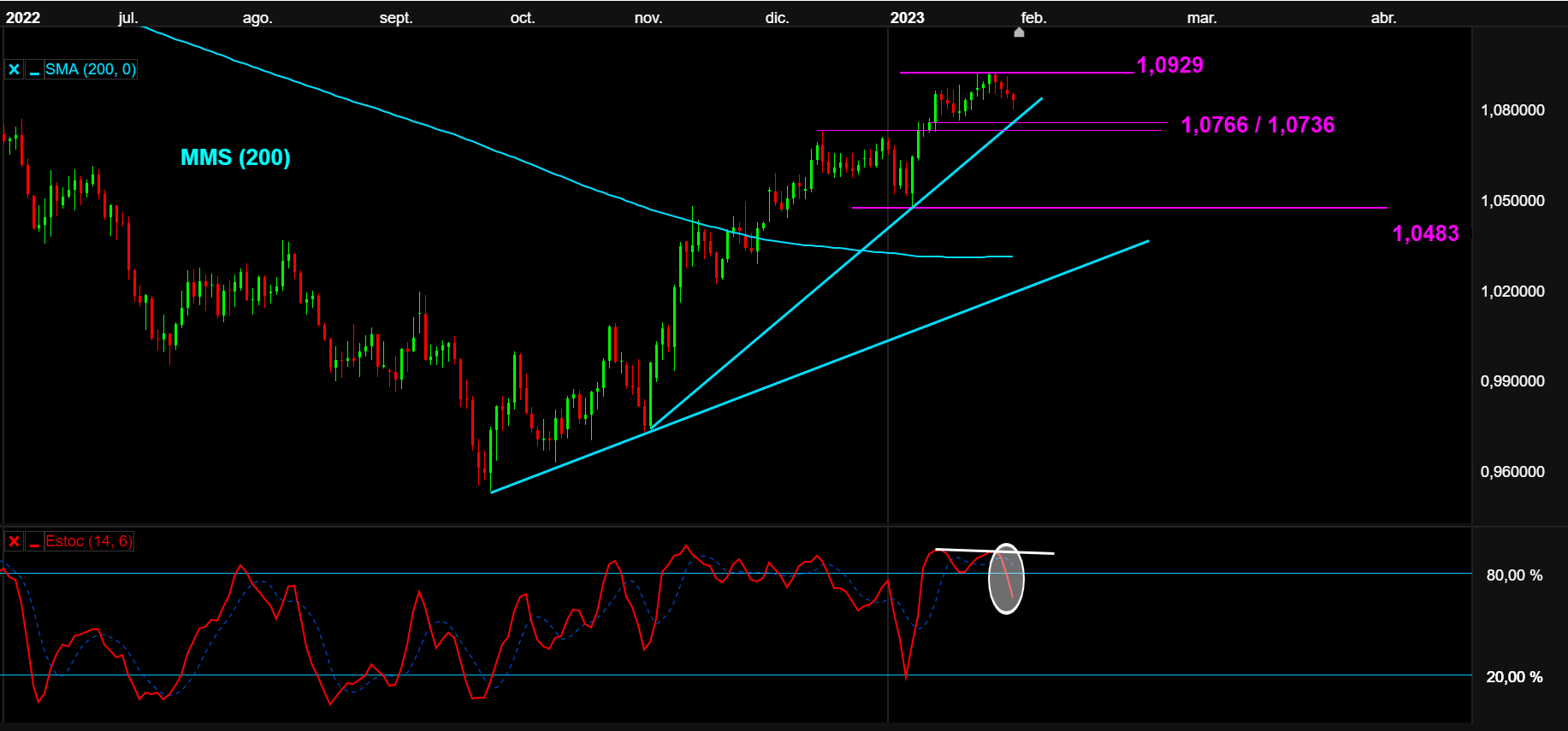

EUR/USD recibe la decisión de la Fed estancado y con moderadas divergencias bajistas

El CFD sobre EUR/USDse encuentra estancado entre 1,0929, máximo anual, y la zona de soporte 1,0766 / 1,0736. El lateral de corto plazo provoca que oscilador Estocástico con datos diarios salga de zona de sobrecompra acompañado por divergencias bajistas. Si rompe el lateral por la parte inferior, zona 1,0766 / 1,0736, se podría hablar de giro a la baja a corto plazo y el rebote de los últimos meses se tomaría un descanso.

Gráfico diario de CFD sobre EUR/USD con Estocástico (14) / Pulsa ampliar gráfico

Fuente: plataforma Next Generation de CMC Markets a 01/02/2023

Las Notas a 2 años llevan tiempo estabilizándose después del desplome de 2022

El CFD sobre las Notas a 2 años, US T-Note 2 YR,lleva varios meses dentro del rango comprendido entre el mínimo anual, 101,720, y el primer nivel de resistencia establecido en 103,133. Un estancamiento prolongado que deriva en la ruptura de la directriz bajista de largo plazo que parte de la zona de máximos históricos. El oscilador MACD con datos semanales repunta y cotiza por encima de su señal.

Gráfico diario de CFD sobre Notas a 10 años con MACD (12,26,9) / Pulsa ampliar gráfico

Fuente: plataforma Next Generation de CMC Markets a 01/02/2023

Le invitamos a apuntarse a nuestro próximo seminarios gratuito online:

El próximo jueves 9 de febrero de 2023: “Oportunidades de trading: buscando los giros de mercado”

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.