Miércoles de alta volatilidad esperada: IPC de EEUU y Fed

El tridente compuesto por inflación, tipos de interés y bancos centrales ha marcado el latir de los mercados en los últimos trimestres. En este contexto, este miércoles se acumulan referencias económicas que pueden marcar el rumbo y generar un fuerte impacto en los mercados: el IPC de EEUU (14:30h) y la decisión de política monetaria de la Fed (a partir de las 20:00h).

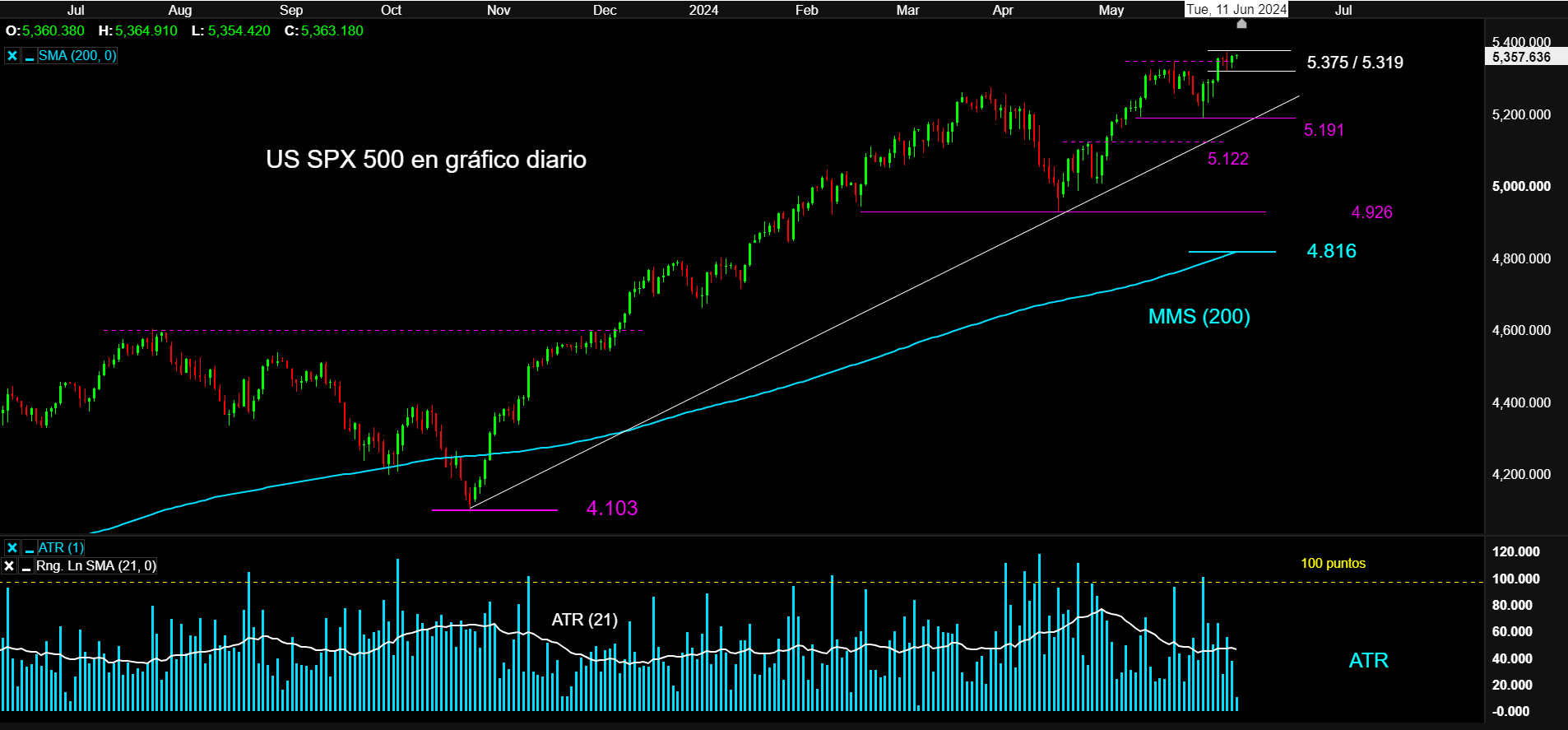

La calculadora de volatilidad cotizada de las opciones de CME sobre el mini S&P 500 espera que el rango de variación del índice para el miércoles oscile entre 5.313 y 5.428 puntos. Un rango que supera los 100 puntos, una variación inusual que solo se ha superado en seis sesiones en lo que llevamos de año.

US SPX 500 en gráfico diario con ATR y ATR (21) extraído de Next Generation a 11/06/24

Situación actual: inflación enquistada y ciclo económico sólido

Respetamos el orden de publicación de la información y vemos

En primer lugar, se publicará el IPC de EEUU de MAY24 (14:30h). El consenso espera una estabilidad en el 3,4% de la tasa general y una caída de una décima en la subyacente hasta el 3,5%.

En segundo lugar, se conocerá el comunicado de política monetaria y la actualización de las proyecciones económicas (20:00h). El mercado de futuros sobre Fed Funds descuenta con una altísima probabilidad (99,4%) que se mantendrán los tipos en el 5,50%. Las previsiones económicas nos aportarán una información objetiva sobre el posible camino futuro de la política monetaria y el punto de partida son las anteriores estimaciones realizadas en MAR24:

- Tipos de interés: 2024 (+4,6%), 2025 (+3,9%), 2026 (3,1%) y largo plazo (+2,6%).

- PIB (real): 2024 (+2,1%), 2025 (+2,0%), 2026 (2,0%) y largo plazo (+1,8%).

- Desempleo: 2024 (+4,0%), 2025 (+4,1%), 2026 (4,0%) y largo plazo (+4,1%).

- Inflación (PCE): 2024 (+2,6%), 2025 (+2,2%), 2026 (2,0%).

En tercer lugar y último lugar, la rueda de prensa de Jerome Powell (20:30h). El gobernador de la Fed intervendrá verbalmente y podría modular el forward guidance o las perspectivas a futuro si considera que el mercado no está reaccionando como considera oportuno.

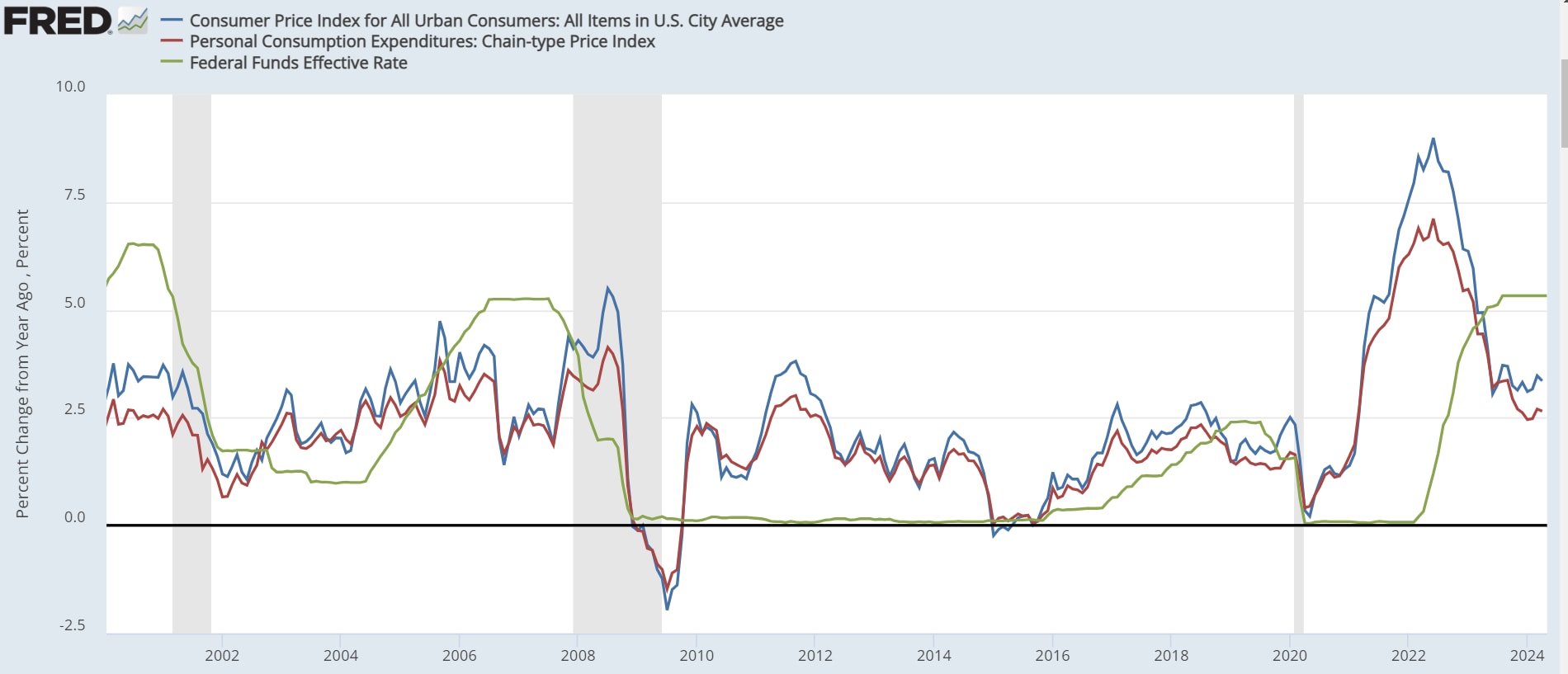

IPC (azul) y PCE (granate) en interanual junto con Tipos efectivos de la Reserva Federal (verde), en sombreado recesiones económicas

Fuente: gráfico extraído de la fred.stlouisfed.org y construido con datos de BLS, BEA y Board of Governors

La Fed podría aplazar o suavizar la senda de recorte de tipos

La combinación es la siguiente: datos de inflación (PCE e IPC) que se estabilizan lejos del objetivo del 2,0% de la Reserva Federal y datos de actividad que señalan que el ciclo económico, aunque presenta madurez, continúa en modo expansivo.

A la vez, nos encontramos con los índices de condiciones financieras señalando falta de tensión (NFCI de Chicago en mínimos desde enero 2022) y con el precio de los activos en niveles máximos (efecto riqueza).

La composición invita a pensar que la Fed no debería relajarse en la lucha contra la inflación. El banco central podría endurecer el discurso y aplazar o suavizar en el tiempo la senda de recortes de tipos de interés planteada en marzo.

La Fed podría abrazar una postura dependiente de los datos y ganar alto de tiempo. En este sentido, señalar que tiene algo de margen pues la siguiente reunión se celebra el 31 de julio y el mercado no espera que llegue la primera bajada de tipos hasta pasado el verano: 50,8% de probabilidad en la reunión de septiembre y 65,2% de probabilidad en la reunión de noviembre.

Los bonos vienen repuntando y US NDAQ 100 y US SPX 500 están en máximos

Los bonos reciben la información con momento bajista en precio (repuntes en tipos de interés) adquirido después de la publicación del informe laboral del viernes pasado (creación de 272.000 puestos de trabajo e ingresos por hora en el 4,1% interanual).

El impulso en los bonos podría extenderse si interpretan que las bajadas vuelven a aplazarse nuevamente en el tiempo. En este caso, si los repuntes de tipos de interés se intensifican, la tentación a una toma de beneficios podría aumentar. El US NDAQ 100 y el US SPX 500 podrían resolver a la baja el actual rango estrecho que se desarrolla a la altura del máximo de MAY24 y podrían señalar una ruptura falsa de resistencias.

US T-Note 10 YR en gráfico diario con oscilador MACD extraído de Next Generation a 11/06/24

Por el contrario, si el IPC sorprende favorablemente y / o la Fed afianzan la actual senda de recorte de tipos de interés (dos bajadas de tipos en 2024), el escenario de cuento o de Ricitos de oro seguiría encima de la mesa. En este caso, las bolsas podrían resolver el actual estancamiento por la parte superior y el US NDAQ 100 y el US SPX 500 quedar en subida libre.

US NDAQ 100 en gráfico diario con oscilador MACD extraído de Next Generation a 11/06/24

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.