El Ibex 35 vuelve a ver los 8.000 puntos. Es cierto que estamos viendo un rally del Ibex desde inicio de mes, en el que los lunes le están sentando especialmente bien, como el lunes 9 de noviembre en el que vimos su mayor subida en más de una década, más del 8,5% en el día. A finales de la semana pasada el selectivo se movía en la zona de máximos de junio, sobre los 7.900 puntos, cuando estábamos saliendo de la primera “ola” de contagios y muertes por coronavirus, así como levantando progresivamente medidas de confinamiento. Parecía luchar por traspasar esa “techo” o resistencia en los 8.000 puntos y, finalmente ayer, precisamente un lunes, ha podido conseguirlo.

¿Qué factores han impulsado este ascenso?

Este ascenso ha venido impulsado, principalmente, por 3 factores:

- El optimismo generado por el avance en las vacunas a esta pandemia, como la de Pfizer y Moderna conocidas las últimas semanas y más reciente la de Astrazeneca. En estos casos, la eficacia de las vacunas está por encima del 90% según las fuentes de las propias compañías. Sin duda son datos esperanzadores que han traducido este optimismo en impulso alcista a las cotizaciones. Si desean ampliar información, pueden leer un artículo anterior al respecto.

- Las elecciones presidenciales americanas, con victoria del candidato demócrata Joe Biden (a pesar de no reconocerlo aún el actual presidente, Donald Trump).

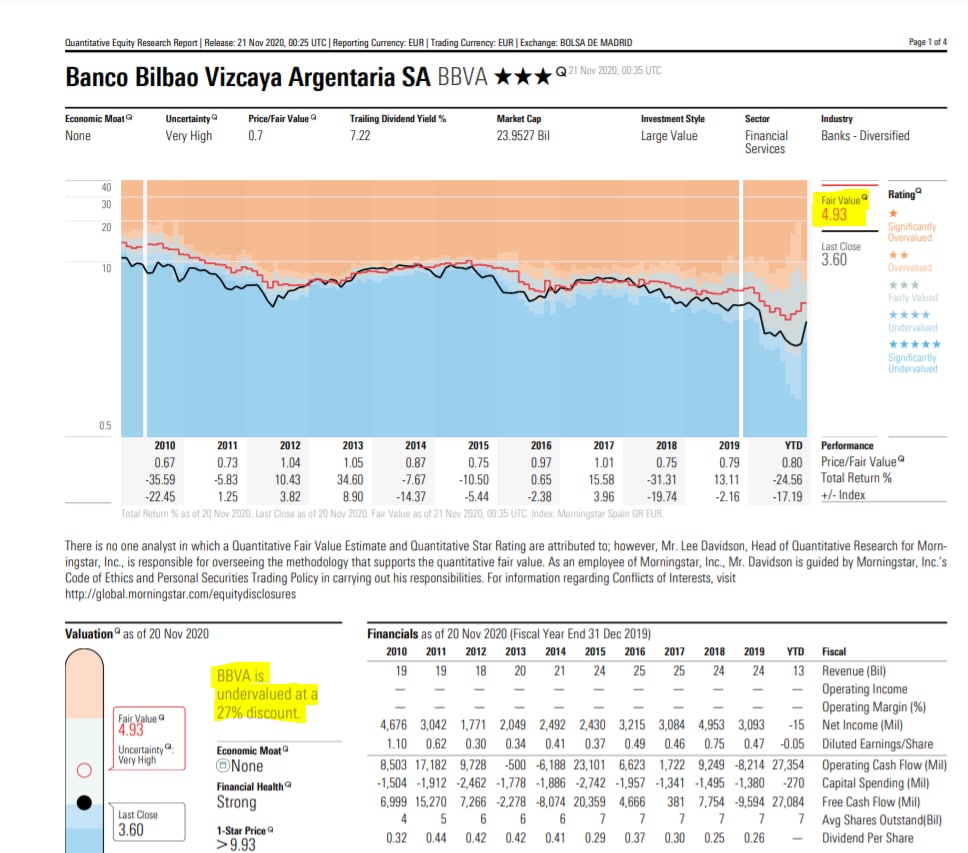

- Las operaciones de la Banca. Conocimos el anterior lunes, el 16, la venta por parte del BBVA de su filial en Estados Unidos por un precio cercano a $11.600 millones, casi la mitad de su capitalización bursátil. Esta operación hizo que se disparara su cotización en Bolsa ya que representaba una mejora importante en su posición de liquidez y ratio de capital CET1 fully loaded (ratio de solvencia) y le abría múltiples posibilidades estratégicas a continuación, como una posible consolidación con otra entidad. Todo esto lo reconoció rápidamente el mercado y también empezaban a despegar las acciones de otras entidades, como Banco Sabadell que estaba en las quinielas para una fusión con BBVA. Un día más tarde ambas entidades reconocían contactos y el hecho de que ya estaban trabajando en las correspondientes Due Diligence. Era previsible, sobre todo después de que, pocas semanas antes, el Banco de inversión norteamericano Goldman Sachs clasificara al Banco Sabadellcomo el más “opable” de Europa. Esta fusión se suma a la ya conocida de Caixabank y Bankia así como la que se espera llegue a buen puerto entre Unicaja y Liberbank. No se descartan más fusiones, en línea con las directrices del Banco Central Europeo, que aboga por una mayor consolidación del sector para afrontar esta nueva crisis. Veamos el gráfico del CFD de BBVA:

BBVA, ha tenido fuertes revalorizaciones en el último mes, señaladas con círculos verdes en el gráfico. La del lunes anterior, con ese hueco alcista que se muestra en el segundo círculo verde es el relacionado con la noticia de la venta en USA. Posteriormente, una parte de corrección en relación con la noticia de fusión con Banco Sabadell y el último círculo verde con el último impulso ascendente de las últimas noticias positivas y las buenas expectativas que los inversores tienen con la entidad dada su nueva posición de liquidez y fortaleza de solvencia. Está en el entorno de los 3,65 €. Según los analistas de Morningstar, su precio objetivo está en los 4.93€, por lo que presenta un descuento del 27%.

¿Qué factores pueden seguir impulsando al Ibex 35?

En las próximas fechas hay que seguir estando pendientes del sector bancario, por ser el de mayor peso dentro del Ibex 35 y las expectativas mencionadas. Pero hay otros factores que conviene sopesar:

Repsol, acumula una subida del 60% desde final de octubre y este lunes 23, concretamente, hemos visto una subida mayor al 4%. El cambio estratégico en su política de dividendos, sustituyendo el scrip dividend por la recompra de acciones y pago de dividendos en efectivo, el mercado lo acoge como una buena forma de aumentar su valor. Además, Las buenas noticias relacionadas con las vacunas hacen que aumente la demanda de petróleo, elevando así el precio del crudo Brent y esto favorece a la petrolera española. A continuación, el gráfico de su CFD:

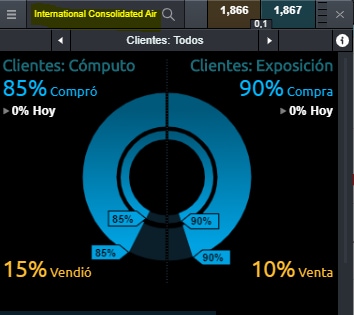

- El sector turístico, empresas como Melia e IAG. Estamos observando fuertes subidas en las últimas sesiones.

- Empresas que lo están haciendo bien este año, como Iberdrola, Siemens Gamesa o Solaria, que se mueven el terreno de las renovables y sabemos que es un sector con futuro.

- Por último, empresas cíclicas como Acerinox y ArcelorMittal, que son grandes multinacionales que pueden dar sorpresas en las próximas semanas en base a sus movimientos estratégicos.

En definitiva, muchos sectores cíclicos que han estado muy castigados durante la pandemia, se pueden estar beneficiando de la rotación de carteras de muchos inversores que antes le daban la espalda y ahora vuelven a tomar posiciones alentados por las buenas perspectivas. A continuación, a modo de ejemplo, mostramos lo que dice la herramienta “Expectativas de clientes” de nuestra plataforma Next Generation sobre algunas de estas compañías mencionadas.

¿Hasta dónde puede llegar? ¿Podrá recuperar el terreno perdido durante la pandemia?

Recordemos que antes de que se desatara la pandemia, allá por principios de marzo, el Ibex 35 se encontraba en el entorno de los 8.900 puntos. Si las noticias positivas en relación con las vacunas son firmes y continúan su curso, como el anuncio que ha hecho el propio presidente del Gobierno, Pedro Sánchez, en el que indicaba que tendremos 10 millones de vacunas en el primer trimestre de 2021, es posible que podamos estar “poniendo fecha”, unos meses más tarde, al momento en el que se dé por “controlada y superada” la epidemia. Si esto se cumple, iniciaríamos una recuperación económica en nuestro país que impulsaría, muy probablemente, al índice bursátil español a cotas cada vez más elevadas. Si superara el nivel de los 8.300 puntos, cerrando así el hueco bajista del 9 de marzo, el siguiente objetivo sería los 10.000 puntos, nivel de mediados de febrero, recuperando de este modo el terreno perdido durante la pandemia. A continuación, el gráfico del CFD del Ibex 35:

Vemos el ascenso correspondiente al rally comentado de las últimas semanas, las líneas azul y moradas marcando los niveles superiores, especialmente el nivel de los 10.000 puntos. Atentos a la zona de sobrecompra indicada por el RSI. Lo que nos lleva al siguiente y último punto, de prudencia, como es habitual.

Factores de riesgo a tener en cuenta

Aun así, contando con los impulsos de BBVA, Banco Sabadell y Repsol entre otros mencionados, hay que ser precavidos con ese objetivo de 10.000 puntos.

El hecho de que los rebrotes, contagios y muertes continúen en España, Europa y otros países desarrollados hace ser temerosos y precavidos con el corto plazo. Si el pesimismo se abre camino, podríamos ver nuevos deslizamientos.

Además, recordemos que estamos en un punto en la actualidad en el que nuestra economía presenta serios desequilibrios, problemas y riesgos: Aumento de deuda por encima del 100% del PIB, problemas de liquidez que nos hacen depender en gran medida de las ayudas europeas, gran destrucción de tejido productivo, quiebras empresariales producidas y más que se producirán, despidos, disminución del consumo interno, freno en la inversión extranjera e incluso riesgo político, según vemos últimamente las tensiones entre diferentes partidos, etc.

Concluyendo, el Ibex 35 vuelve a ver los 8.000 puntos impulsado por un rally en el que participan BBVA, Banco Sabadell, Repsol y otras Blue chips. Esto presenta oportunidades al igual que riesgos, que se deben gestionar, con humildad. Les ayudará en esta tarea nuestra plataforma avanzada de CFD, Next Generation, para hacer trading e invertir a su manera. En caso de que tengan consultas, por favor, no duden en contactarnos. Nuestro equipo de atención al cliente está a su disposición.

¡Feliz Trading!

Miguel Ángel Martín

Sales & Relationship Manager de CMC Markets

Síguenos en twitter @CMCMarketsSpain

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento.

Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.

Los CFD son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento. El 79% de las cuentas de inversores minoristas pierden dinero en la comercialización con CFDs con este proveedor. Debe considerar si comprende el funcionamiento de los CFDs y si puede permitirse asumir un riesgo elevado de perder su dinero.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.