El S&P 500 recibe la temporada de resultados sobrevalorado y sobrecomprado

Este viernes comienzan a publicar cuentas los primeros grandes bancos de EEUU (JPM, WFC, C y BK) y la temporada de resultados del 2T24 se da por iniciada.

El S&P 500 recibe la información con altos niveles de valoración. Según FactSet, el PER Forward a 12 meses es de 21,2x que es superior a las 17,9x de la media de la última década y los niveles más altos desde el 1T22. Por otro lado, el PER actual es de 26,4x superior a la media de los últimos 10 años situado en 21,5x y en los niveles más altos desde el 4T21.

En términos técnicos, se podría decir que el S&P 500 también se encuentra sobrecomprado según diversas aproximaciones. Los osciladores de precios clásicos como el RSI y el estocástico se encuentran en zona de sobrecompra con datos diarios y semanales. Por otro lado, la distancia del índice a la MMS (200) roza los 12 puntos porcentuales, niveles más altos desde marzo de este año.

US SPX 500 en gráfico semanal con RSI (14) extraído de Next Generation a 09/07/24

Confianza alta y volatilidad baja

Pese a las amplias alzas acumuladas y los excesos señalados, la confianza de los inversores es alta. El precio objetivo para el S&P 500 se ha revisado al alza de forma gradual y a un año vista se sitúa en 5.972,45 puntos según el último consenso de S&P Dow Jones Indices publicado a cierre del mes pasado.

Por otro lado, según FactSet, señalar que las estimaciones de los analistas del BPA para el S&P 500 se ha revisado un escaso 0,5% en los últimos tres meses, cuando lo habitual es reducir las estimaciones en un 3,4%. Un periodo de tiempo que ha coincidido con una importante desaceleración macro.

Los niveles de volatilidad son bajos (Volatility Index – Jul 2024 inferior a 14% y Volatility Index – Ago 2024 inferior a 15%) y los rangos de variación diario muy estrechos (el ATR medio del último mes es inferior a los 50 puntos o al punto porcentual). Una volatilidad “barata” en términos históricos que no es suficiente para que aumente la negociación de las opciones put o de cobertura que se encuentran en los niveles más bajos de JUL23.

¿Continuará el proceso de concentración?

El buen comportamiento del S&P 500 se debe en gran parte al buen comportamiento de la tecnología que ha derivado en un proceso de concentración sin precedentes. Las 10 mayores empresas del S&P 500 ponderan cerca del 36% en el índice. Dentro del Nasdaq 100, las empresas con capitalización superior al 4,5% (Microsoft, Apple, NVIDIA, Amazon, Broadcom, Meta y Alphabet) rozan el 46% del índice y podrían provocar un nuevo rebalanceo en el índice (el último fue el año pasado por estas fechas).

De esta manera, el futuro de los grandes índices, se encuentra estrechamente vinculado a la evolución de las megacorporaciones que todavía tardarán en presentar resultados. Microsoft, Alphabet (Google) y Tesla lo harán el martes 23 de julio a cierre de mercado.

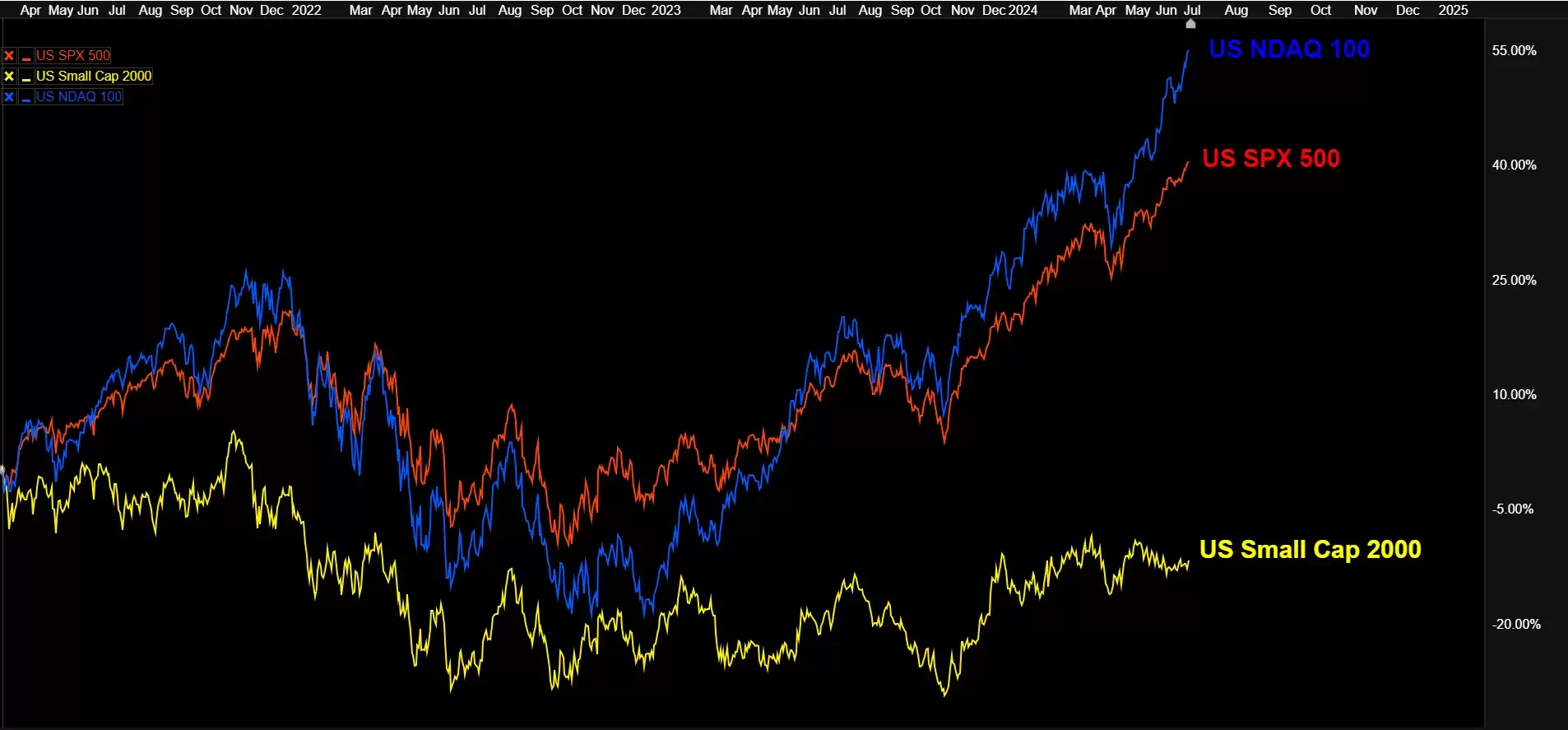

Evolución de US NDAQ 100, US SPX 500 y US SMALL 2000 desde marzo 2021 hasta la actualidad, gráfico extraído de Next Generation a 09/07/24

¿Reducirán las pequeñas compañías la brecha con las megacorporaciones?

Más allá de las megacorporaciones, otra de las grandes incógnitas se encuentra en si las compañías de pequeña capitalización serán capaces de recuperar el terreno perdido o reducir el spread. Llegados a este punto, señalar que, según LSEG I/B/E/S, los ingresos y los beneficios del Russell 2000 (índice de compañías de pequeña capitalización) crecerán de forma simultánea (0,5% y 19,5% respectivamente), una circunstancia que no se vivía desde el 4T22.

De cara al futuro, el ritmo de crecimiento esperado de los beneficios de las compañías de pequeña capitalización podría ser muy fuerte según LSEG I/B/E/S: del 63,1% para el 3T24 y del 89,4% para el 4T24. Un perfil de crecimiento mucho más altos que los que se esperan para el S&P 500: del 10,1% para el 2T24, del 8,4% para el 3T24, y del 14,8% para el 4T24.

El sector financiero primero en publicar

Este viernes 12 de julio publican algunas compañías del sector financiero: JPMorgan Chase para la que el consenso de mercado espera un BPA (Beneficio por acción) de 4,13 USD (-17,1% respecto a mismo trimestre de año pasado), Wells Fargo con un BPA estimado de 1,28 USD (+2,6%) y Citigroup con BPA esperado de 1,22 USD (+2,6%).

A nivel gráfico, el sector financiero, utilizando como referencia el Financial Select Sector SPDR Fund, se ha frenado a la altura de su anterior máximo histórico alcanzado en ENE22, dedicándose en los últimos meses a consolidar niveles. Los resultados podrían actuar de catalizador para romper resistencias o decantarse por una toma de beneficios.

Financial Select Sector SPDR Fund en gráfico semanal con oscilador MACD extraído de la plataforma Next Generation a 10/07/24

El sector financiero, en su conjunto, espera publicar un incremento del beneficio del 4,3% según consenso de FactSet. Por industrias; seguros (+31%) y mercados de capitales (+23%) son las que aportarán positivamente, mientras que servicios financieros se mantendría plana y los bancos restarían al sector (-10%). La banca regional (-26%) podría continuar siendo la más penalizada frente a los grandes bancos (-10%).

iShares US Regional Banks ETF en gráfico semanal con oscilador MACD extraído de la plataforma Next Generation a 10/07/24

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.