El desplome en los mercados de bonos ha sido histórico

Los bonos en 2022 no han sido un activo refugio. Las categorías de bonos más próximas al equivocadamente denominado “activo de riesgo” sufren caídas que rondan los 10 puntos porcentuales en lo que llevamos de año. Un ejemplo lo encontramos en el Vanguard Total Bond Market ETF (BND) que pierde en torno a un 13% en lo que llevamos de año invirtiendo sus más de 80.000M de USD de patrimonio en bonos a corto plazo con grado de inversión de EEUU; letras del tesoro, empresas, MBS y agencias. El iShares Core U.S. Aggregate Bond ETF (AGG) tampoco se queda atrás y contempla unas caídas similares.

Gráfico semanal de CFD sobre iShares Core US Aggregate Bond ETF con MACD / Pulsa ampliar gráfico

El castigo ha sido generalizado; la fuerte subida de tipos de interés para luchar contra la inflación que ha liderado EEUU, se ha extendido a nivel mundial. El Vanguard Total International Bond Market ETF (BNDX)también sufre caídas superiores a los 10 puntos porcentuales en lo que va de año, invirtiendo en bonos de países soberanos no denominados en USD y con una calificación crediticia muy elevada; AA o superior. Obviamente, las caídas han sido más duras en las categorías con peor calificación crediticia y mayor duración de la cartera: el Vanguard Long Term ETF (BLV) con bonos de duración superior a los 10 años se deja más de un 25%.

Gráfico semanal de CFD sobre Vanguard Long Term ETF con MACD / Pulsa ampliar gráfico

Posible capitulación: sobreventa y volatilidad extrema con fuertes salidas de dinero

Los inversores han sufrido una volatilidad excesiva. Los perfiles de riesgo más conservadores acostumbrados a pocos sustos han reaccionado con ventas y la salida de dinero de la categoría de renta fija no encuentra precedentes. Según el Instituto de inversión ICI de EEUU (Investment Company Institute), las retiradas de dinero en la categoría de renta fija, sumando fondos de inversión y ETFs comercializados en EEUU, supera los 300.000 millones de USD en lo que llevamos de año; una retirada de dinero superior a la vivida durante el primer trimestre de 2020 durante el desplome de la pandemia.

En la última parte de 2022, las cotizaciones han comenzado a (1) estabilizarse en los plazos más cortos y (2) rebotar con fuerza en los bonos con plazos más largos. Un comportamiento que ha provocado que el oscilador MACD (12,26,9) con datos semanales comience a activar señales de compra que parten de niveles de extrema sobreventa (ver gráficos de los ETFs AGG y BLV). Una recuperación que viene acompañada por divergencias alcistas.

Gráfico semanal de CFD sobre US T-Note 2YR con Rango de Amplitud Medio, ATR (14) / Pulsa ampliar gráfico

La inflación marca pico y las expectativas están ancladas

La subida del precio de los bonos coincide con el pico en la inflación de EEUU. El dato de inflación general en EEUU ha ido retrocediendo de forma gradual después de establecer un máximo interanual en el 9,1% que son niveles no vistos desde la década de los 70 del siglo pasado. Un pico que encaja con las previsiones económicas de la Reserva Federal; según las proyecciones del último FOMC la inflación subyacente tendrá una media anual del 3,1% en 2023 y del 2,1% en 2024. Una senda decreciente que también se produce cuando miramos las proyecciones económicas del BCE 3,4% en media para 2023 y 2,3% en 2024.

Gráfico semanal de CFD sobre Índice Agrícola de CMC Markets / Pulsa ampliar gráfico

El origen de la inflación, que fue el fuerte repunte en el precio de las materias primas, en concreto energía y alimentación, está quedando atrás. De hecho, el Índice de materias primas agrícolas de CMC y el Índice de materias primas energía de CMC llevan varios semanas cotizando por debajo de sus medias de 52 semanas y a más de 25 puntos porcentuales de los máximos alcanzados en el primer trimestre de 2022.

¿Finales 2022 suelo y subidón en 2023?

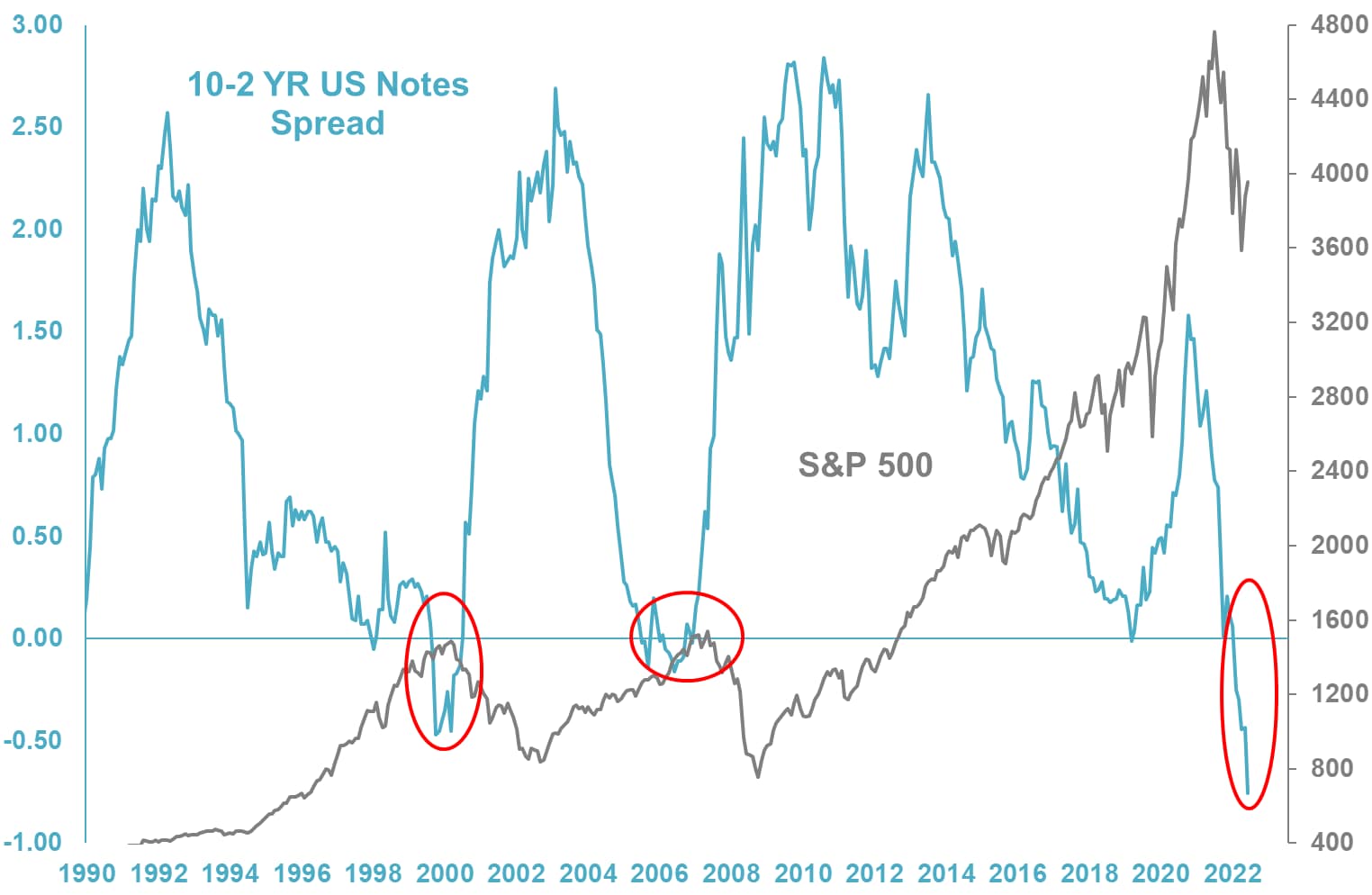

Aunque los primeros pasos se han dado, el suelo en los bonos está por confirmar. Si atendemos a lo que descuentan los futuros sobre Fed Funds, el techo está a la vuelta de la esquina en EEUU, no más del 5% en el primer trimestre. Por otro lado, si nos fijamos en la pendiente de la curva entre las notas a 10 y 2 años, como indicador adelantado, nos encontramos que la probabilidad de recesión es la más alta en los últimos 40 años.

Diferencial entre Notas a 10 y 2 años de EEUU (azul) y S&P 500 (gris) / Pulsa ampliar gráfico

La entrada en recesión podría confirmar el suelo en bonos. En este sentido señalar que los beneficios empresariales del S&P 500 podrían estar contrayéndose en la actualidad, según S&P Dow Jones Indices. De esta manera, la compuerta de flujos desde acciones a bonos podría comenzar a abrirse. Si la intensidad de la recesión es fuerte, y los beneficios empresariales ceden con intensidad, la compuerta se abrirá con más fuerza y la recuperación de los bonos sería mayor.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.