Examinons quelques exemples de slippage, en utilisant différents types d'ordres.

Supposons qu'un trader souhaite ouvrir une position longue sur l'action Tesla et qu'elle se trade à 751,35 $ (prix d'offre). Il place un ordre au marché, et l'ordre est exécuté à 751,30 $. Il s'agit d'un slippage positif, car le trader a obtenu un meilleur prix que prévu.

Cependant, supposons ensuite que l'ordre soit exécuté à 751,43 $. Il s'agit d'un slippage négatif, car le prix obtenu est légèrement inférieur aux prévisions. Cela a pu se produire parce que les actions vendues à 751,35 $ n'étaient plus disponibles lorsque l'ordre a atteint le marché, afin que l'ordre cherche le prochain prix disponible pour acheter, qui dans ce cas était 751,43 $.

Le négociant peut également utiliser un ordre à cours limité pour contrôler le prix qu'il paie. Par exemple, il peut placer un ordre d'achat à cours limité à 751,35 $, ce qui plafonne le prix payé. Cela signifie que l'ordre ne sera exécuté que si quelqu'un est prêt à vendre à 751,35 $ ou moins.

Maintenant, supposons que le trader qui a acheté les actions souhaite placer un ordre stop-loss sur le trade à 745 $. Si le cours acheteur tombe à 745 $ ou en dessous, l'ordre stop-loss (ordre de vente) est exécuté. Une fois encore, il existe un potentiel de slippage, positif ou négatif, en fonction du cours acheteur disponible pour la vente au moment de l'exécution de l'ordre.

Il convient de noter que nous proposons également des ordres stop-loss garantis qui garantissent la sortie d'un trade au prix exact que vous souhaitez, indépendamment de la volatilité ou du gapping du marché.

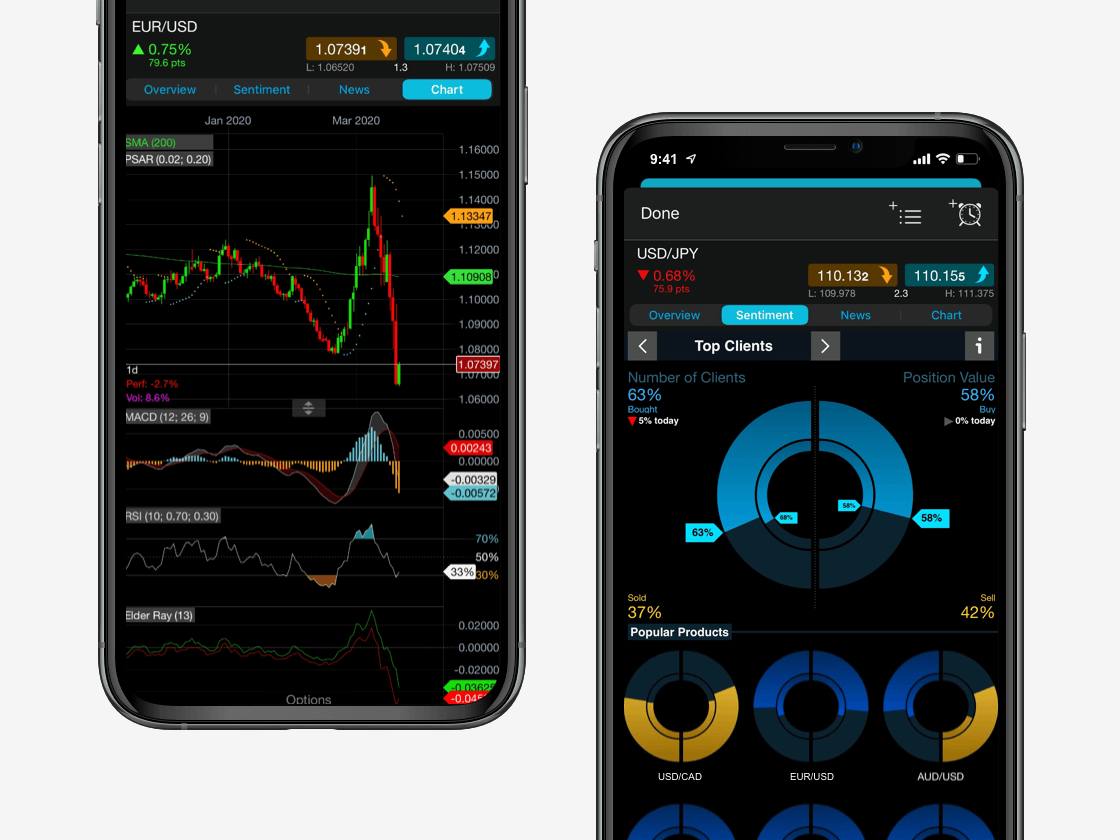

Prenons un autre exemple de base quand vous tradez des CFD sur le marché des changes. Supposons qu'un trader souhaite vendre (à découvert) l'EUR/USD, et que le prix est à 1,20200. Il ne veut vendre que si le prix descend en dessous de 1,20000. Par conséquent, il place un ordre stop de vente à 1,19999.

Si le cours acheteur devient inférieur ou égal à 1,19999, l'ordre de vente est exécuté. Si, en raison de la volatilité du marché, le cours acheteur passe à 1,19996 à ce moment-là, le trader subira 0,3 pips de slippage négatif. D'autre part, l'offre peut augmenter au moment où l'ordre est exécuté et remonter à 1,20003. Dans ce cas, il obtient un meilleur prix que prévu de 0,4 pips.

Si le trader a ensuite placé un stop-loss sur ce tradez, les mêmes concepts s'appliquent à cet ordre.