当地时间周三,美股在开盘后曾一度小幅走高,其中纳指100续创历史新高16860,但随后突发跳水,其中道指跌1.27%,标普500跌1.47%,纳斯达克综指跌1.5%。

美股跳水的原因可能与美联储一些官员的言论有关,即使美联储主席鲍威尔在12月的利率政策会议中释放鸽派降息信号,但近期美联储官员频繁对该预期进行回击,例如美联储哈克昨日表示目前抗通胀任务尚未完成,不需要再度加息,经济软着陆的过程可能坎坷,当下经济放缓的速率大于数据,美联储不会立即降息。鹰派言论与鲍威尔此前偏鸽的说法形成预期差,为当下的乐观情绪泼了一层冷水。当然,随着假期的临近,指数创新高将引发多头获利了结的情绪越来越重。

此外,红海水域近期的冲突持续发酵,能源价格也企稳出现反弹,在近几个月油价与指数大体呈现反比趋势运行,如下图所示。其主要逻辑为,1)地缘政治冲突利好油价,利空股市。2)经济数据放缓,需求不足利空油价,但数据放缓引发的降息预期利好股市。

标普500指数(黄) vs WTI原油(蓝)

来源:Tradingview, CMC Markets(12月21日)

近期油价或有反弹的基本面条件,例如地缘冲突和产油国新增的减产进入执行阶段,若自愿减产执行充分或造成一定的供应缺口,当然这是未知数。此外,需求端是否在明年一季度大幅萎缩也有待观察。若上述基本面符合,油价或面临反弹,而股市则面临调整压力(经济好于预期,降息不及预期)。

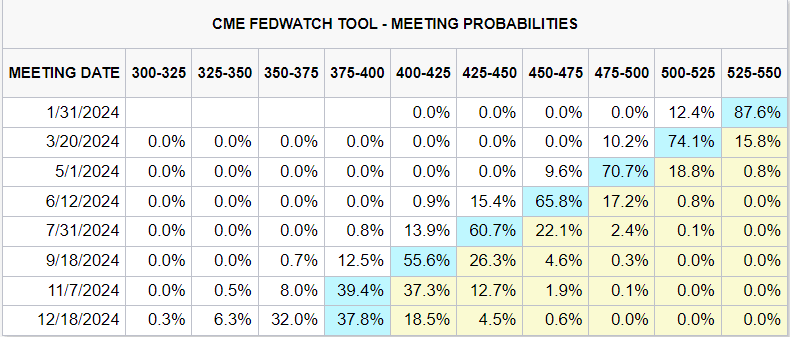

CME的FED Watch对明年的降息路径给了乐观的预测,如下图所示,最快或于明年3月进行首次25个基点的降息,至6月累计降息75个基点的概率为65.8%,至9月累计降息125个基点的概率为55.6%,这比美联储所释放的信号更为乐观。而满足这个降息幅度的条件在于经济降温的速率大于美联储的预测。

来源:CME

如果说降息预期是美股创新高的主要推动力,那么降息不及预期则会限制上涨,即通胀顽固。

如果降息符合或超预期,这意味着经济下行速率更快,硬着陆风险加大,这引发衰退担忧情绪。

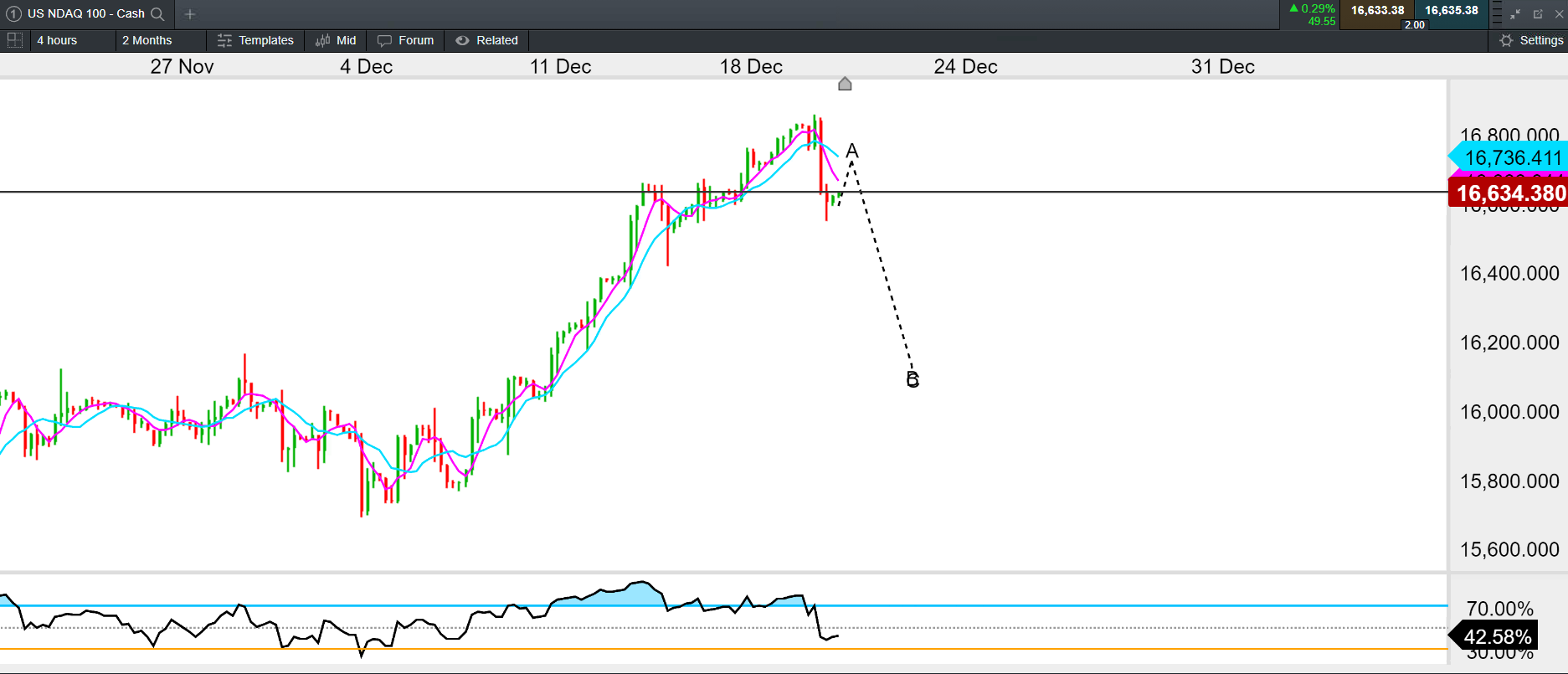

综合来看,美股在创新高后,在2024年或面临一次较大规模的调整。

纳斯达克100 (NDAQ 100 Cash) —— 4小时图

来源:CMC Markets(12月21日)