Les yeux rivés sur les taux d’intérêt

Les très bons résultats du géant Amazon au quatrième trimestre 2017, et la hausse de son chiffre d’affaires de 38% n’ont pas suffi à enrayer la chute généralisée des indices boursiers américains.

Alors que le géant de Seattle publiait des résultats record, que le prix de son action flirtait vendredi avec la barre des 1 500$ et que son CEO Jeff Bezos confortait son titre d’homme le plus riche du monde, le Dow Jones terminait quant à lui la séance de vendredi en baisse de -2,54% à 25 520,96 points, plombé par les chutes d’Exxon Mobil (-5,10%) et de Chevron (-5,57%).

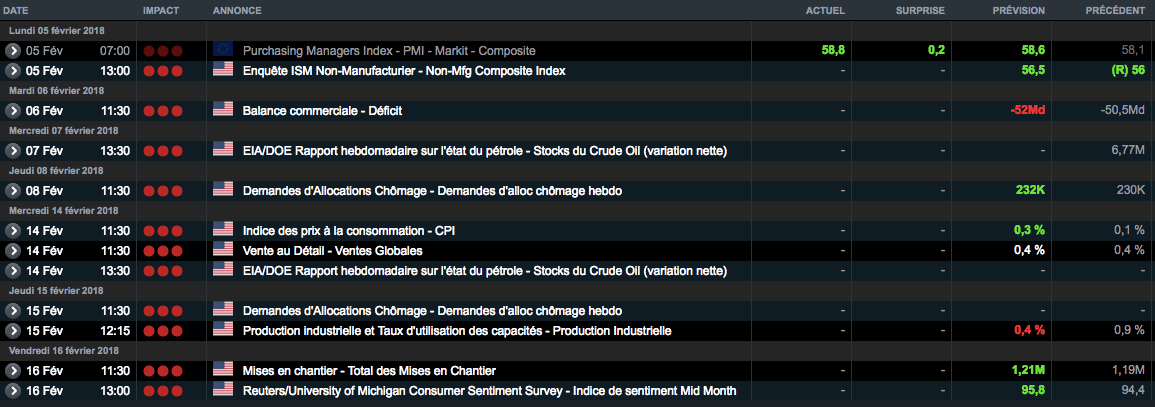

Avec 200 000 créations d’emplois pour le seul mois de janvier et un salaire horaire moyen en hausse de +2,9% en rythme annuel, les nouvelles en provenance de l’économie américaine sont pourtant bonnes. Mais ces bonnes nouvelles économiques ne sont pas du goût des investisseurs, car in fine le plein emploi pourrait bien induire une accélération de l’inflation, et donc un durcissement de la politique monétaire de la Réserve fédérale américaine (FED).

Il n’a d’ailleurs pas fallu attendre longtemps pour que Robert Kaplan (président de la Réserve fédérale de Dallas) fasse part dès vendredi de ses inquiétudes vis-à-vis des pressions inflationnistes.Une accélération de l’inflation qui d’après ses propos pourrait amener la banque centrale américaine à aller au-delà des trois hausses de taux attendues cette année par le marché.

Dans ce contexte, le 10 ans américain terminait la semaine au plus haut (2,841%). Valeur refuge historique, l’once d’or ne parvenait pas à prendre l’avantage sur le billet vert (-1,17% à 1 332,90$), tandis que le Bitcoin, déflationniste par construction et candidat au poste de valeur refuge, s’enfonçait encore un peu plus dans le rouge pour la quatrième semaine consécutive avec une baisse de plus de 60% par rapport à son plus haut historique du 17 décembre 2017.

Source : plateforme CMC Markets NEXT GENERATION

Si la baisse des indices boursiers n’est pas passée inaperçue la semaine dernière, la mauvaise nouvelle prend une toute autre mesure lorsqu’on y inclut la mauvaise performance du marché obligataire. Actions et obligations cumulées ont en effet signé leur pire performance depuis février 2009 (-6,30%).

Négative depuis la crise financière de 2008, la corrélation entre le marché actions et le marché obligataire permettait jusqu’ici à de nombreux fonds d’équilibrer leur risque en répartissant leurs allocations entre ces deux marchés pour diminuer la volatilité globale de leurs portefeuilles, augmenter leur levier, et donc augmenter leur performance. Mais le retour d’une corrélation positive pourrait venir siffler la fin de la partie.

Au-delà des statistiques économiques, le regard des investisseurs se portera avant tout sur l’évolution des taux obligataires, et tout particulièrement sur celle du 10 ans américain, proche du seuil psychologique des 3%. Hausse des taux et baisse des actions pourraient en effet obliger un grand nombre de fonds d’investissement à solder une partie de leurs positions, et donc accélérer les mouvements initiés la semaine passée.

Côté européen, Michel Barnier (négociateur en chef de l’Union européenne) rencontre aujourd’hui David Davis (ministre britannique en charge du Brexit). Cette première rencontre en-dehors de Bruxelles précède l’ouverture d’une nouvelle phase de négociation qui se tiendra de mardi à vendredi. La perspective d’un soft Brexit, où le Royaume-Uni continuerait de suivre les règles de l’Union européenne pendant une période de 2 ans à compter de sa sortie prévue le 29 mars 2019 semble désormais l’hypothèse la plus crédible.

Mardi, la thématique du shutdown américain sera de nouveau au cœur des débats de la Chambre des représentants du Congrès des États-Unis afin de repousser une nouvelle échéance de cette saga budgétaire dont le dernier épisode date de moins de 15 jours.

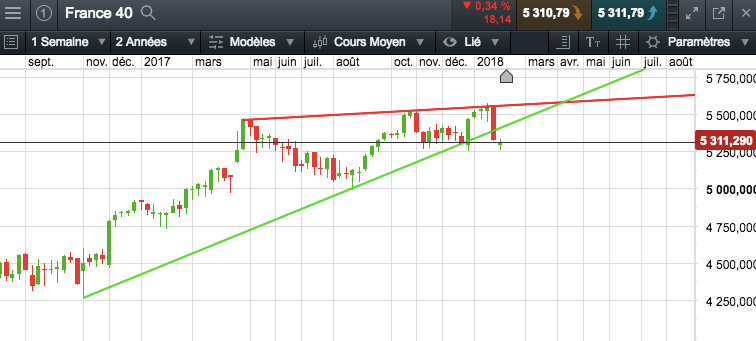

Évolution du CFD à risque limité France 40 - Données hebdomadaires sur 2 ans

Victime d’un nouvel échec sur sa résistance oblique de long terme, le CFD à risque limité France 40 est venu terminer la semaine en-dessous du support oblique patiemment construit depuis mi-2016 par la tendance haussière. La méfiance sera donc de mise cette semaine, et seule une reprise haussière accompagnée d’une stabilisation au-dessus du seuil psychologique des 5 500 points pourrait invalider ce signal baissier. En cas de poursuite de la tendance baissière en-dessous des 5 250 points, les investisseurs surveilleront le support des 5 000 points, un seuil psychologique clef déjà testé le 29 août dernier lors de la dernière correction de l’indice.

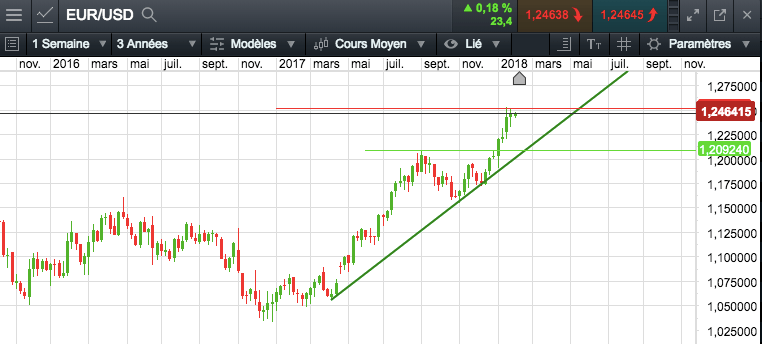

Évolution du CFD à risque limité EURUSD - Données hebdomadaires sur 3 ans

Les déclarations de Donald Trump en faveur d’un dollar fort et la perspective d’une accélération de la hausse des taux directeurs américains n’ont pas suffi à inverser la tendance haussière de la paire EUR/USD. Toujours au contact de la résistance des 1,2540, la paire pourrait poursuivre son ascension avec dynamisme en cas de dépassement de sa résistance. En cas de correction, l’ancienne résistance des 1,2100 pourrait désormais faire office de support. Seule une clôture hebdomadaire en-dessous de ce niveau constituerait une alerte sur la tendance en cours.

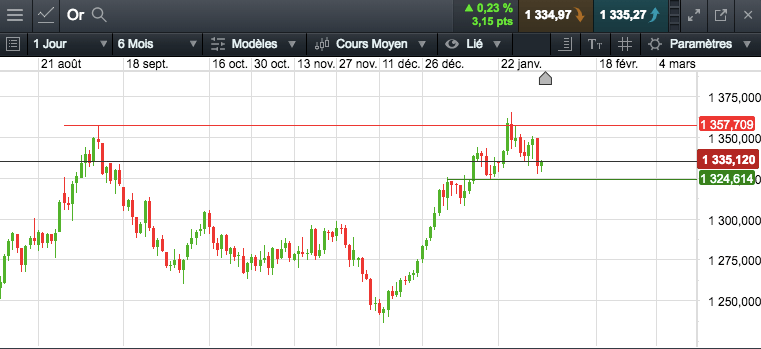

Évolution du CFD à risque limité OR - Données journalières sur 6 mois

Pénalisée par le renforcement du dollar américain, l’once d’or corrige et s’approche du support des 1 325$. Si la tendance haussière du métal jaune n’est pas remise en cause pour le moment, le double échec observé sur la résistance des 1 358$ constitue une première alerte. Une clôture hebdomadaire au-dessus des 1 325$ pourrait permettre de conserver un maximum de chances de poursuivre l’impulsion haussière démarrée en décembre dernier.

Ces informations sont produites par CMC Markets. Elles présentent un caractère purement informatif, elles ne constituent pas un conseil en investissement, ni une recommandation d’achat ou de vente d’instruments financiers ou de la recherche en investissement. Cette communication n'a pas été élaborée conformément aux dispositions réglementaires visant à promouvoir l'indépendance des analyses financières et à interdire d'effectuer des transactions sur l'instrument concerné avant la diffusion de la communication. Ces informations vous sont fournies à titre indicatif et pourraient ne pas être actualisées. Elles peuvent être amenées à changer sans avertissement préalable. Les anticipations, projections ou objectifs mentionnés sont présentés à titre indicatif et ne sont en aucun cas garantis. CMC ne saurait être tenu responsable s’ils n'étaient pas réalisés ou atteints.

CMC Markets est un prestataire de service d'exécution uniquement. Ces informations (qu'elle contiennent ou non des opinions) présentent un caractère purement informatif et ne tient pas compte de votre situation ou de vos objectifs personnels. Aucune des informations contenues dans ce document n'est (ou ne doit être considérée comme) un conseil financier, d'investissement ou autre auquel se fier. Aucun avis donné dans les documents ne constitue une recommandation de CMC Markets ou de l'auteur selon laquelle un investissement, un titre, une transaction ou une stratégie d'investissement particulier convient à une personne spécifique. Le matériel n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche sur les marchés d'investissement. Bien qu'il ne nous soit pas expressément interdit de traiter avant de fournir ce matériel, nous ne cherchons pas à en tirer profit avant sa diffusion.