美联储在9月份的政策会议上声明,未来几个月将继续大幅加息,这表明抑制通胀的代价可能是经济衰退。美联储最近的点阵图显示,到年底,中位数利率将达到4.35%,到2023年将达到4.6%,高于此前的预期。更高的利率预期可能导致股票进一步贬值。由于美联储明确了其强硬的指导方针,目前市场的关注点在第四季度是否会出现衰退。

美国股市可能进一步下跌

从历史上看,标准普尔500指数在经济衰退期间会下跌约30%,这可能意味着,如果第四季度出现经济衰退,该指数有可能进一步跌至3,200点,较1月份高点下跌33%。下图显示,下行风险仍然很高,波动率指数上升至30以上,而美联储仍处于加息周期。然而,美国股市第四季度系统性崩盘的概率很低。如下图所示,最近的两次危机,2008年的全球金融危机和2020年的新冠疫情,都发生在宽松周期的后半段,而不是在加息周期。简而言之,股市持续一年的抛售反映的是经济增长放缓,而非经济危机。

来源:TradingView, CMC Markets(9月29日)

因此,如果股市继续消化经济放缓的影响,那么标普500指数短期可能下跌至3,400 - 3,500点左右。

美元将持续保持在高位

因美联储保持强硬的鹰派立场,美元指数上升到20年高点,2年期美国债券收益率飙升至4%以上。如下图所示,金融危机通常发生在债券收益率下降时,即2年期国债收益率低于10年期国债收益率时。简而言之,在债券收益率倒挂结束后,美元指数通常在经济衰退期间和降息周期下跌,这意味着虽然美元兑其他主要货币很可能在第四季度大部分时间保持在高位,但在触及通道阻力位时可能很快就会回落。在当前水平的基础上下跌5%-6%是可能的,今年剩下的时间可能在109-115之间波动。

来源: TradingView, CMC Markets (9月27日)

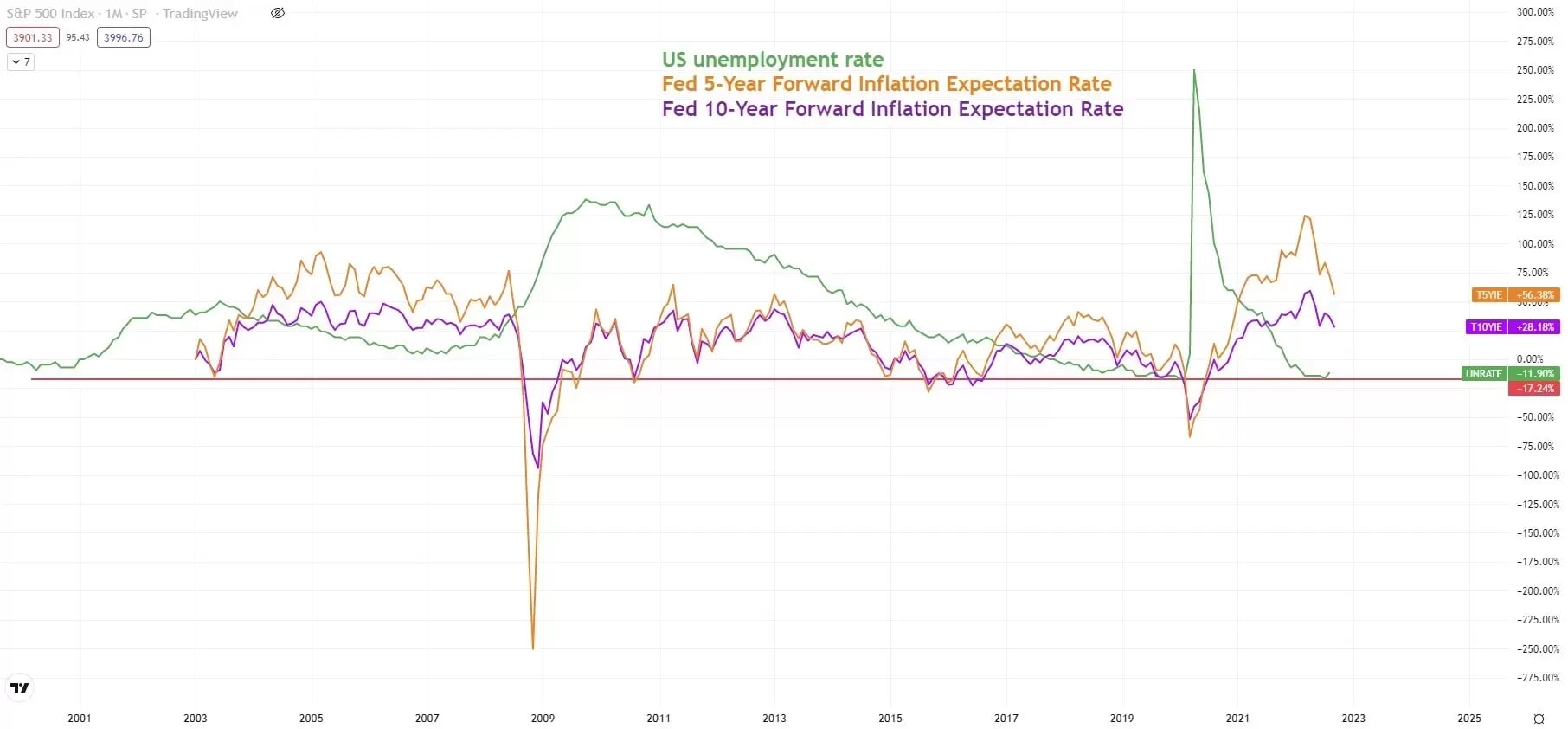

临近年底,美联储可能软化鹰派基调

失业率可能将上升,通胀或呈现降温之势,这可能软化美联储的鹰派立场,并支持美国股市在年底前反弹。美联储5年和10年远期通胀预期率都在下降,这可能会促使美联储在11月和12月的最后两次会议上放慢加息步伐,这可能会推动新一轮跨年反弹行情。

来源:TradingView, CMC Markets (9月27日)

美股各板块表现及展望

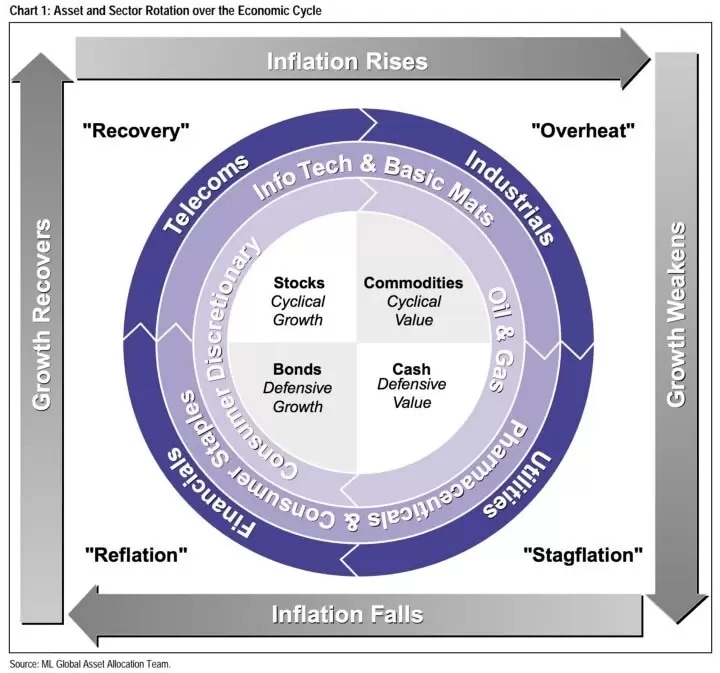

美国经济可能在第四季度进入滞涨,因为美联储的“前置式”加息最终将导致失业率上升,加上高通胀和经济增长放缓。

根据著名的美林投资时钟(Merrill Lynch Investment Clock),在“滞胀”周期,资产类别的选择开始从大宗商品转向防御性类别,这意味着能源股可能将逐渐面临抛售。而防御类股票,如消费必需品、医疗保健和公用事业等,可能会领跑大盘。此外,金融和非必需消费品可能也是逢低买入的机会。

过去三个月标准普尔500指数中11个板块的表现

来源:TradingView, CMC Markets (9月29日)

图表显示,绿色边框的板块在过去三个月和最近表现出色,其中医疗保健和非必需消费品是最具弹性的板块,其次是必需消费品、金融和公用事业。

作者: Tina Teng、Azeem Sheriff和Leon Li(CMC亚太市场分析师)