上周回顾

俄罗斯天然气工业股份公司在7月30日宣布停止向拉脱维亚供应天然气。至此,包括波兰、保加利亚、芬兰、荷兰和丹麦,俄罗斯已停止向欧洲六个国家供应天然气。

中国国家统计局于7月31日公布的数据显示,7月制造业PMI录得49,低于预测的50.4,陷入收缩区间。非制造业PMI录得53.8,符合市场预期。综合PMI录得52.5,相较于前值的54.1略有回落。

美国三大股指周五集体收涨,纳指涨0.14%,报12955.05点;标普500指数涨0.66%,报4130.33点;道指涨0.75%,报32843.51点。

欧股方面,欧洲斯托克50涨0.85%,报3730.3点;德国DAX40涨0.78%,报13546.94点;英国富时100涨0.56%,报7449.63点;法国CAC40涨1.77%,报6489.89点。

亚太方面,富时中国A50跌1.5%,报13679点;恒生指数跌2.59%,报20062.9点;澳洲200指数涨0.76%,报7018.6点;日经指数接近平收,涨0.05%,报27965.88。

美元指数周五跌0.33%,报105.7。澳元兑美元跌0.02%,报0.6989。欧元兑美元涨0.28%,报1.0226;英镑兑美元跌0.05%,报1.2175。

现货黄金涨0.59%,报1766.17美元/盎司。现货白银涨1.68%,报20.34美元/盎司。

国际两油周五高开低收,美国WTI原油涨0.96%,报100.22美元/桶;布伦特原油涨1.04%,报108.4美元/桶。

本周重要经济事件和数据

美国7月非农—— 周五

周五北京时间20:30,美国劳工部将公布7月非农数据。市场预期7月失业率将维持在3.6%,与前值持平,这或将连续5个月维持于该水平线。新增非农就业人口预期为25万人,体现出美国劳动力市场处在持续的降温阶段。7月时薪预期环比为0.3%,与前值持平;同比预期增长4.9%,较前值5.1%略有下修。

澳联储利率决议 —— 周二

周二北京时间12:30,澳联储将公布8月利率决议,此次会议市场预期澳联储将继续加息50bps,将现金利率上调至1.85%。这将是澳联储自1990年推出现金利率以来,连续三次会议上加息50个基点。随着第二季度澳大利亚的通胀录得6.1%的21年高位,指引了澳联储将持续采取激进措施将现金利率提高至中性的2.5%。路透社采访的31位经济学家中,有19位表明澳联储或将在9月底将现金利率提高至2.35%,此前预期在今年年底达到该水平。并预计年底利率提高至2.85%。超过一半的受访者预测明年年底的利率将达到3%或更高的水平。

澳联储政策的滞后性曾受市场的批评。澳联储政策的后知后觉主要方面在于澳联储将季度通胀数据作为参考依据,这不同于其他经济体(美国、欧洲、英国、加拿大追踪月度数据)。而季度的通胀数据需要更长的统计周期,考虑到在三季度的通胀数据将在10月26日公布,这意味着9,10月的政策会议上澳联储难以获得明确的数据指引,其影响决策的因素或更多参考就业市场、房地产景气度以及可能性的美联储政策转向。

欧佩克+部长级会议—— 周三

本周原油市场将关注欧佩克+是否会在8月3日的会议上响应拜登的呼应进行增量增产。从拜登访问沙特的结果来看,沙特对增产的意愿摸棱两可,主要担心在全球经济下行周期下的需求放缓,以及除沙特和阿联酋外其他产油国的闲置产能有限。本周的会议欧佩克+或难以做出出乎市场意料的举动,预计9月或维持原产量不变或略有提高,这消退了WTI油价进一步下跌跌破90的概率,油价走势或延续震荡或反弹趋势。

英国央行利率决议 —— 周四

周四北京时间19:00,英国央行将公布8月利率决议,市场预期此次会议英国央行维持25bps的加息幅度,将基准利率上调至1.5%。英国央行行长贝利在7月19日也表示在8月的会议上将加息50bps列入讨论选项,但同时强调了英国央行的独立性。 在通胀创40年高位后,隔夜指数掉期显示,英国金融市场预期8月会议加息50bps的概率为98%,但这一预期近期发生了较大的转变,据调查显示,在54位经济学家中有29位认为8月会议将加息25bps。英国央行内部的分歧和政坛的不稳定使市场预期英国央行将保持谨慎态度。高盛认为英国央行的唯唯诺诺将使英镑进一步贬值至1.19。

美联储官员讲话

周二北京时间22:00,2023年FOMC票委、芝加哥联储主席埃文斯主持媒体早餐会,讨论美国经济和货币政策。

周三北京时间6:45,2022年FOMC票委、圣路易斯联储主席布拉德向货币市场经销商发表讲话。

周五北京时间0:00,2022年FOMC票委、克利夫兰联储主席梅斯特就货币政策发表讲话。

主要关注美联储官员对通胀前景的观点,以及是否对9月加息路径做出前瞻性的指引。

以下是具体经济数据和事件:

周一:中国7月财新制造业PMI

欧元区6月失业率

美国7月ISM制造业PMI

周二:澳联储利率决议

2023年FOMC票委、芝加哥联储主席埃文斯发表讲话

周三:中国7月财新服务业PMI

美国7月ISM非制造业PMI

欧佩克+会议

2022年FOMC票委、圣路易斯联储主席布拉发表讲话

周四:英国央行利率决议

阿里巴巴2023财年Q1财报

周五:美国7月非农数据

2022年FOMC票委、克利夫兰联储主席梅斯特就货币政策发表讲话。

澳联储公布货币政策声明

本周重要产品关注

标普500指数 —— 4小时图

标普500指数自7月19日以来突破3750 – 3930的底部震荡区间后维持震荡上行结构,目前形成了4小时的震荡上行趋势。策略仍维持逢低看多。上方目标价为4200整数关口。考虑到美联储主席鲍威尔在7月会议上对9月的政策指引模糊不清,9月可能加息75bps或50bps。由于市场缺乏进一步指引,多头投资者短期情绪或转向谨慎。因此,更倾向于寻求市场的回调买入机会。关注下方4000的整数支撑,该位置为4小时上行趋势线的支撑处。

黄金兑美元 XAU/USD —— 日线图

黄金上周走出了我们预期的反弹行情,从目前结构上看,金价正挑战日线级别的下行趋势压力线。若价格能成功突破该水平并企稳,价格或进一步上行至1780,然后是60日均线压力1800。若价格陷入短期修正,价格或回落至1750支撑。MACD指标呈现金叉背离,趋势上更倾向于逢低看多的思路。

澳元兑美元 AUD/USD —— 日线图

澳元兑美元上周整体维持震荡上行结构,上周五收线趋近于平收,下引线较长体现下方买盘较多。本周澳联储加息50bps的预期或支撑澳元。短周期面临0.7的整数关口阻力。若价格能实现突破将进一步上行至下行通道的压力位0.718 – 0.72。

英镑兑美元GBP/USD —— 日线图

日线级别英镑暂未出现明显的突破下行趋势线的势头,未形成明显的”U”型底部形态。考虑到英国央行本周有较大概率加息25bps,其政策的“落后”或将制约英镑的反弹力度。因此,投资者需留意市场的获利了结情况。若英国央行本周超预期加息50bps,或将提振英镑上行至重要阻力在1.232。

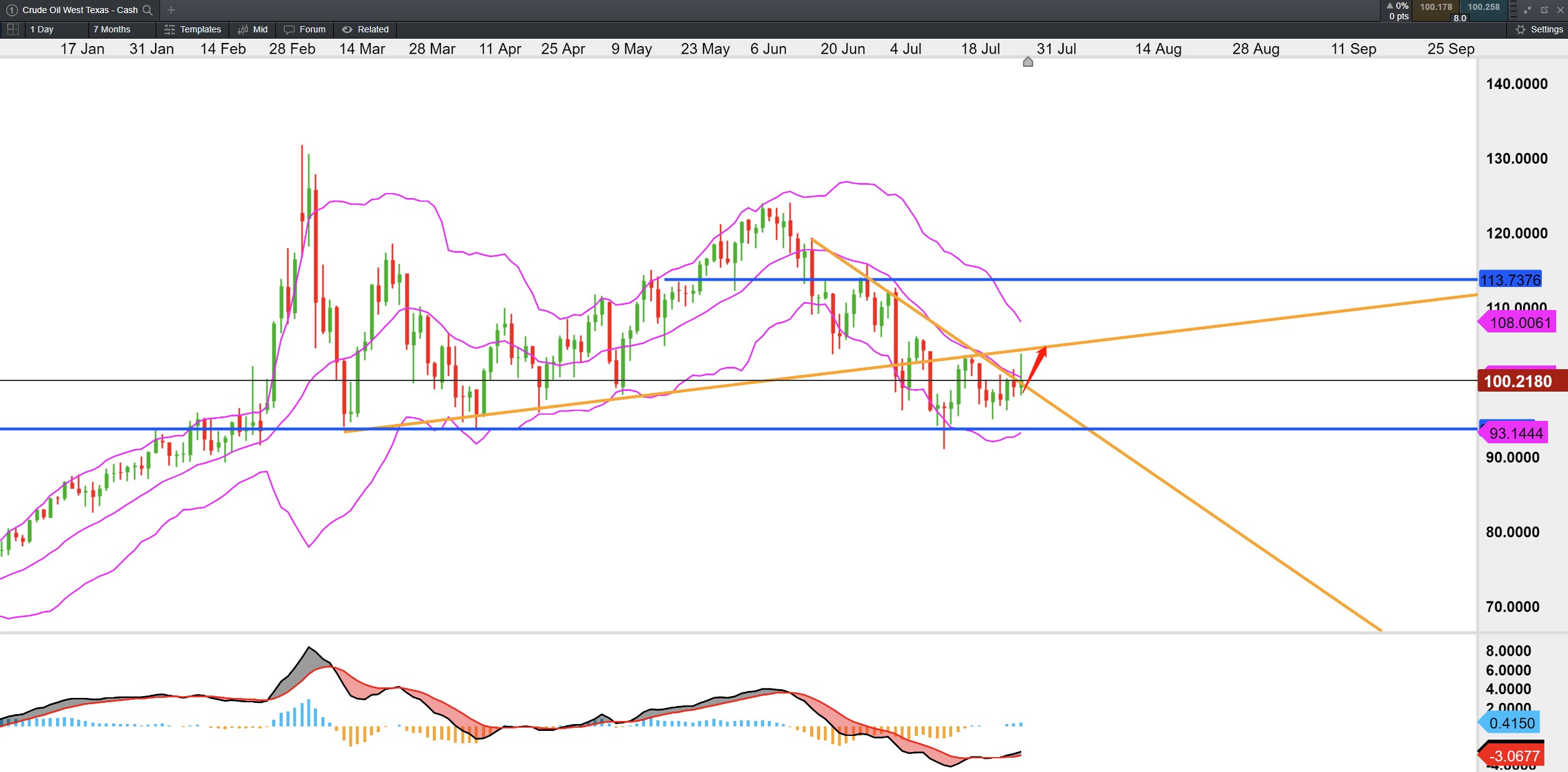

美国WTI原油 Crude Oil WTI —— 日线图

WTI原油上周基本符合我们底部震荡反弹的判断,并触及此前日线结构的趋势线压力处103附近。考虑到本周欧佩克+会议或不会出现超预期的增产计划,原油本周或继续维持震荡反弹趋势。目前短期关注价格能否突破104成功回到上行结构中,若价格成功突破,则可能进一步延伸至108-110。MACD指标目前有底部金叉迹象。