市場預期明日將公佈的美國7月總體CPI同比增長3.3%,前值為3%。核心CPI預期同比增長4.7%,前值為4.8%。總體與核心CPI的月度增長預期均在0.2%。

美國6月總體CPI的大幅回落主要源於去年的高基數,2022年6月WTI原油曾一度上漲至120美元以上,促使美國總體通脹觸及40多年來的高位。而在去年6月之後,WTI油價持續下跌,僅在7月就一度跌至最低90美元附近,最低跌至12月的70美元附近。這意味著下半年高基數效應將減退,下半年的整體通脹預計將反彈。

從目前來看,國際油價於7月反彈至80美元之上,美國7月汽油價格反彈至0.95美元/升,上月為0.94美元/升,回到與4,5月的同一水平。 6月整體CPI降溫的最大貢獻分項是汽油價格。

在核心CPI中,6月的住房價格為核心CPI下降的主要驅動因素,住房指數環比上漲0.4%(5月為0.6%),租金環比上漲0.5%(5月為0.5%),業主等價租金環比上漲0.4%(5月為0.5%)。預計本月住房通脹將繼續保持在當前水平附近,因新的租約與舊租約的租金差距將逐步縮小,根據高盛預估,當前新舊租約的租金差距為3%,較之前7.5%的峰值已出現大幅回落。預計在23年12月住房通脹將放緩至同比5%,環比0.41%)。

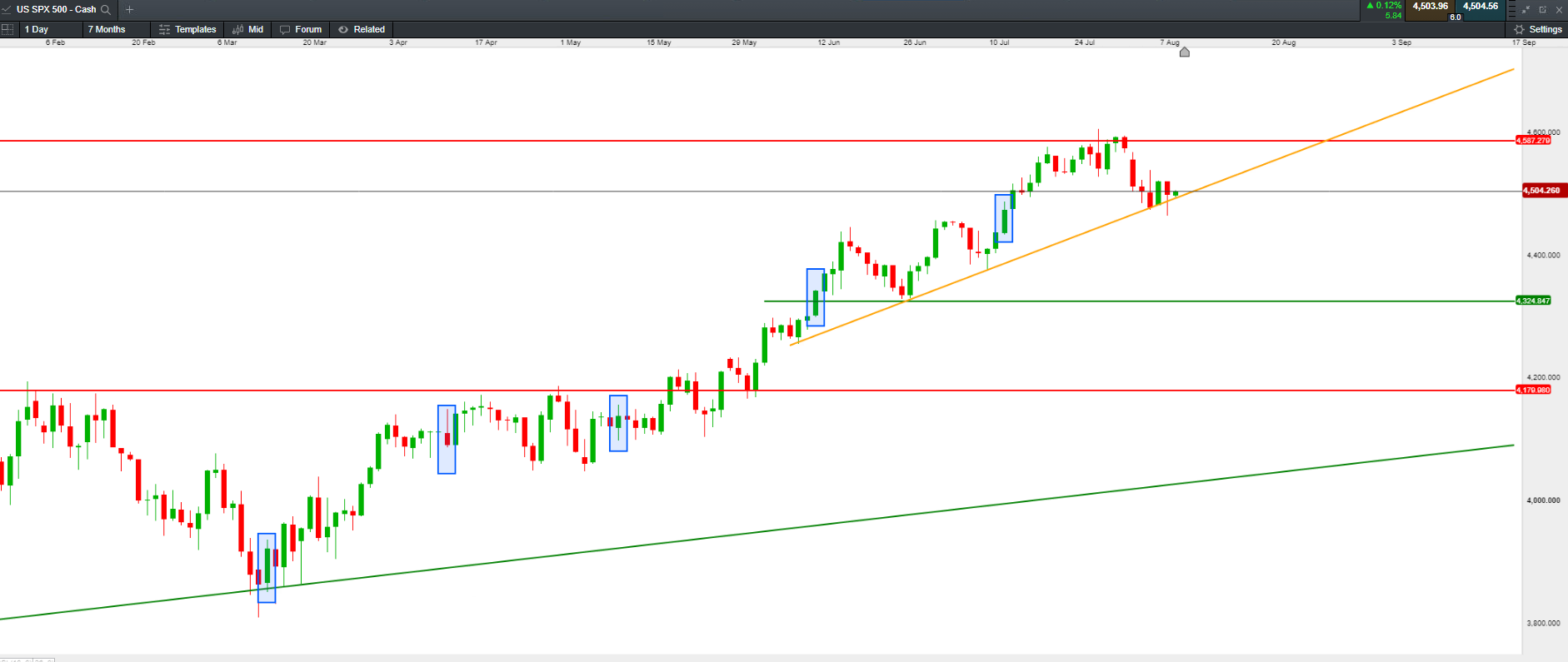

而對於當前的股市而言,以標普500指數為例,我們統計了前幾個月通脹數據公佈後股指在當日的表現,如下所示。

標普500指數 SPX 500 Cash —— 日線圖

來源:CMC Markets(8月9日)

3月14日:2月總體CPI同比放緩至6%,預期為6%,前值為6.4%;核心CPI同比放緩至5.5%,預期為5.5%,前值為5.6%。標普500指數上漲1.65%。

4月12日:3月總體CPI同比放緩至5%,預期為5.2%,前值為6%;核心CPI同比上漲5.6%,預期為5.6%,前值為5.5%。標普500指數下跌0.41%。

5月10日:4月總體CPI同比放緩至4.9%,預期為5%,前值為5%;核心CPI同比放緩至5.5%,預期為5.5%,前值為5.6%。標普500指數上漲0.45%。

6月12日:5月總體CPI同比放緩至4%,預期為4.1%,前值為4.9%;核心CPI同比放緩至5.3%,預期為5.3%,前值為5.6%。標普500指數上漲0.93%。

7月12日:6月總體CPI同比放緩至3%,預期為3.1%,前值為4%;核心CPI同比放緩至4.8%,預期為5%,前值為5.3%。標普500指數上漲0.74%。

通過前5次數據的數據可以看出,在總體和核心CPI均出現同比放緩的情況下,股市在當日的表現通常較為強勢,4月12日當日股指衝高回落,最終小幅收跌0.41% ,主要出現了總體CPI大幅下降,核心CPI反彈的情況。 CPI下降推動股指當日上漲的邏輯為:CPI下降意味著美聯儲加息預期減弱,風險情緒面得以改善。並且勞動力市場強勁,失業率下降,消費具有韌性。讓市場有理由相信,美聯儲可以在不使經濟快速下行甚至衰退的基礎上實現通脹目標,即經濟軟著陸。這對於市場是利好。

那麼我們將視角轉變到下半年,隨著前文所提到的高基數效應的減退,以及能源價格的反彈,意味著美國總體CPI在下半年將很難出現如同前幾個月一樣快速降溫的局面,並且可能伴隨著單月的上行風險,如同市場預期7月總體CPI會反彈一樣,美國很難在今年實現通脹目標,因此美聯儲沒有降息預期。這將會給美聯儲帶來一個難題,即市場可能會提高下半年的通脹預期以及更多的加息預期,並對此進行重新定價。

美國可能在下半年面臨一個局面,即消費支出下降,失業率反彈,但通脹可能難以進一步消退並有上行風險,美聯儲實現軟著陸的路徑相較於上半年可能將縮窄,市場難以保持如同此前一樣的樂觀情緒,即股市可能面臨一定的調整壓力。