10月12日,在美國9月CPI數據公佈後,雖然核心CPI持續呈現放緩,但整體CPI年比超預期維持在3.7%不變,月度數據整體高於預期水準。 美元指數收漲0.74%,週內轉漲。

而在晚間美國財政部公佈的國債拍賣市場的結果後,其中30年期國債標售顯示慘淡,這主要反映出在美聯儲此前釋放出“更高更久”的信號後,投資者對美債的 購買需求持續降低。

儘管本月初部分聯準會官員釋放出一些鴿派言論,促使市場對11月暫停升息基本達成共識,10年期公債殖利率曾一度回落至4.5%附近。 但在通膨數據公佈之後,市場意識到聯準會對抗通膨的道路仍未走完,雖然部分數據顯示出價格壓力和經濟活動正在放緩,例如二手車價格和房屋成本呈現持續放緩,並且國際油價也 在近期有所下跌。 但巴以衝突為未來商品價格的波動帶來不確定性,並且有更多國家捲入衝突,而這可能會影響中東地區的能源供應,導致通膨根深蒂固,意味著聯準會可能不會在11月的會議中釋放升息週期結束的訊號,不能忽視年內最後一次升息的可能性。

從下圖可以看出,美國10年期公債殖利率通常在升息週期結束後觸頂,後續利率降低將使殖利率下降,我們現在可以確信的是,聯準會的貨幣政策路徑清晰化,這將 出現在12月的會議中。 而現階段在中東局勢的不確定性、美國政府後續的停擺風險以及後續數據未發布的情形下,近兩個月可能走勢較為反复

來源:Tradingview, CMC Markets(10月13日)

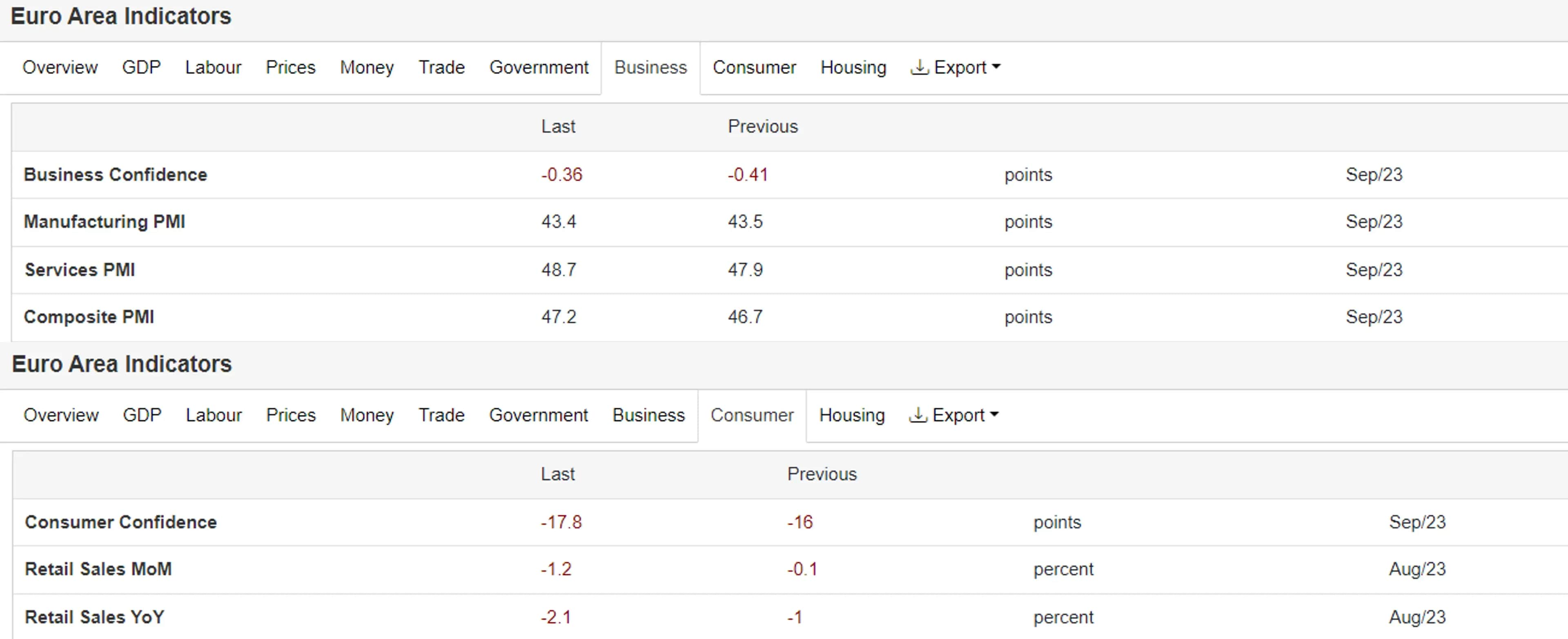

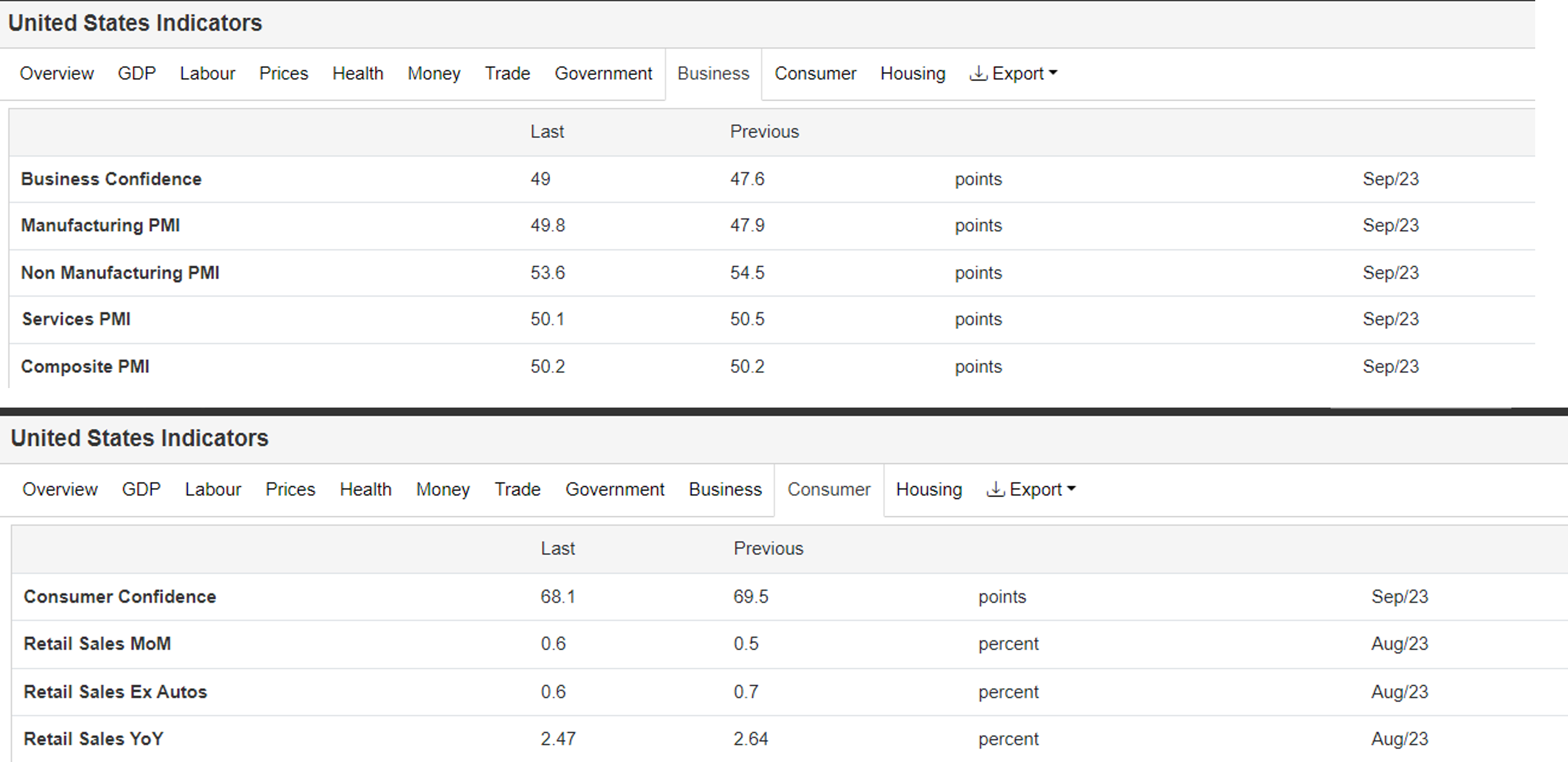

因此,美元指數可能在現階段或難以出現明顯的轉熊走勢,或在12月前維持高位震盪。 即便如此,即使10年期公債殖利率可能趨於頂部位置,後續殖利率可能會降低但並不意味著美元指數或同步下行。 從美國相對於全球國家的經濟對比來看,若一國經濟成長率普遍高於其他國家,會導致實際匯率上升的速度更快。 這裡以歐洲為例,若出現美國經濟成長強於歐洲,通膨水準小於歐洲,或引發美元指數維持強勢。 而從目前歐美經濟數據的比較來看,美國整體強於歐洲,如下圖所示

來源:TradingEconomics

來源:TradingEconomics

如下圖所示,美元指數與10年期公債殖利率在某些時間呈現負相關,例如20世紀末和21世紀初這個時間段,這段時間爆發了許多事件,例如蘇聯解體、日本房地產泡沫破裂,以及 美國網路快速發展,引發了避險資金流入壓低殖利率,美元指數在美國經濟快速發展的背景下持續走高。

還有2011年 – 2016年,美債殖利率整體呈現走低,美元指數觸底持續走強。 在歐債危機爆發後導致避險資金湧入美債導致收益率下行,並且聯準會在此期間整體處於QE階段。 在2014年,在全球經濟普遍低迷的情形下,美國經濟復甦領先全球,失業率持續降低,促使美元指數整體走強,與殖利率呈現負相關。

來源:Tradingview, CMC Markets(10月13日)

因此,從目前來看,因受俄烏衝突衝擊很大的歐洲經濟,在碰到進一步的中東衝突後,未來的能源供應前景可能更加不明朗,經濟前景相較於美國而言可能更加暗淡一些 。 至少在今年的第四季度,美元指數或不會迅速扭轉當下的趨勢。

而對於明年而言,一些對美元指數的不確定性主要來自於兩個方面。 一方面是日本央行,日本央行一直表態在今年或不會考慮到退出負利率政策,今年日本經濟表現相對較為出色,通膨持續穩定在目標水準之上。 日本的經濟發展主要受益於日圓貶值帶來的出口成長,以及吸引了資本流入,可以看到日本股市今年的強勢表現。 通膨則主要由日圓貶值帶來的輸入性通膨。 但匯率持續的貶值也不符合日本央行的利益,會降低本土的消費信心,例如第二季的進口季減4.4%,居民消費呈現季減0.5%的態勢,反映內需不足。 隨著海外經濟逐漸下行,外需放緩的背景下,日本的經濟成長可能需要本土需求來獲得支撐,這意味著日圓的進一步貶值不符合央行利益。 日本央行的外匯存底90%以上屬於美債,幹預匯率的現金有限,處於政治因素日本央行可能無法大幅減持美債穩定匯率,因此不排除在明年透過退出負利率的政策扭轉頹勢匯率。

第二個面向可能是明年大量存量債的到期導緻美國財政部壓力過大,導致無法出現像聯準會所說的維持利率在「更高更久」的水平,不排除出現提前降息的預期,這 或導緻美元指數走弱。