上周回顧

俄羅斯天然氣工業股份公司在7月30日宣佈停止向拉脫維亞供應瓦斯。 至此,包括波蘭、保加利亞、芬蘭、荷蘭和丹麥,俄羅斯已停止向歐洲六個國家供應瓦斯。

中國國家統計局於7月31日公佈的資料顯示,7月製造業PMI錄得49,低於預測的50.4,陷入收縮區間。 非製造業PMI錄得53.8,符合市場預期。 綜合PMI錄得52.5,相較於前值的54.1略有回落。

美國三大股指週五集體收漲,納指漲0.14%,報12955.05點; 標普500指數漲0.66%,報4130.33點; 道指漲0.75%,報32843.51點。

歐股方面,歐洲斯托克50漲0.85%,報3730.3點; 德國DAX40漲0.78%,報13546.94點; 英國富時100漲0.56%,報7449.63點; 法國CAC40漲1.77%,報6489.89點。

亞太方面,富時中國A50跌1.5%,報13679點; 恒生指數跌2.59%,報20062.9點; 澳大利亞200指數漲0.76%,報7018.6點; 日經指數接近平收,漲0.05%,報27965.88。

美元指數週五跌0.33%,報105.7。 澳元兌美元跌0.02%,報0.6989。 歐元兌美元漲0.28%,報1.0226; 英鎊兌美元跌0.05%,報1.2175。

現貨黃金漲0.59%,報1766.17美元/盎司。 現貨白銀漲1.68%,報20.34美元/盎司。

國際兩油週五高開低收,美國WTI原油漲0.96%,報100.22美元/桶; 布倫特原油漲1.04%,報108.4美元/桶。

本周重要經濟事件和數據

美國7月非農——週五

週五北京时間20:30,美國勞工部將公佈7月非農數據。 市場預期7月失業率將維持在3.6%,與前值持平,這或將連續5個月維持於該水平線。 新增非農就業人口預期為25萬人,體現出美國勞動力市場處在持續的降溫階段。 7月時薪預期環比為0.3%,與前值持平; 同比預期增長4.9%,較前值5.1%略有下修。

澳聯儲利率決議——週二

週二北京时間12:30,澳聯儲將公佈8月利率決議,此次會議市場預期澳聯儲將繼續加息50bps,將現金利率上調至1.85%。 這將是澳聯儲自1990年推出現金利率以來,連續三次會議上加息50個基點。 隨著第二季度澳大利亞的通脹錄得6.1%的21年高位,指引了澳聯儲將持續採取激進措施將現金利率提高至中性的2.5%。 路透社採訪的31比特經濟學家中,有19比特表明澳聯儲或將在9月底將現金利率提高至2.35%,此前預期在今年年底達到該水准。 並預計年底利率提高至2.85%。 超過一半的受訪者預測明年年底的利率將達到3%或更高的水准。

澳聯儲政策的滯後性曾受市場的責備。 澳聯儲政策的後知後覺主要方面在於澳聯儲將季度通脹數據作為參攷依據,這不同於其他經濟體(美國、歐洲、英國、加拿大追跡月度數據)。 而季度的通脹數據需要更長的統計週期,考慮到在三季度的通脹數據將在10月26日公佈,這意味著9,10月的政策會議上澳聯儲難以獲得明確的數據指引,其影響決策的因素或更多參攷就業市場、房地產景氣度以及可能性的美聯儲政策轉向。

歐佩克+部長級會議——週三

本周原油市場將關注歐佩克+是否會在8月3日的會議上響應拜登的呼應進行增量增產。 從拜登訪問沙特的結果來看,沙特對增產的意願摸棱兩可,主要擔心在全球經濟下行週期下的需求放緩,以及除沙特和阿聯酋外其他產油國的閒置產能有限。 本周的會議歐佩克+或難以做出出乎市場意料的舉動,預計9月或維持原產量不變或略有提高,這消退了WTI油價進一步下跌跌破90的概率,油價走勢或延續震盪或反彈趨勢。

英國央行利率決議——週四

週四北京时間19:00,英國央行將公佈8月利率決議,市場預期此次會議英國央行維持25bps的加息幅度,將基準利率上調至1.5%。 英國央行行長貝利在7月19日也表示在8月的會議上將加息50bps列入討論選項,但同時強調了英國央行的獨立性。 在通脹創40年高位後,隔夜指數掉期顯示,英國金融市場預期8月會議加息50bps的概率為98%,但這一預期近期發生了較大的轉變,據調查顯示,在54比特經濟學家中有29比特認為8月會議將加息25bps。 英國央行內部的分歧和政壇的不穩定使市場預期英國央行將保持謹慎態度。 高盛認為英國央行的唯唯諾諾將使英鎊進一步貶值至1.19。

美聯儲官員講話

週二北京时間22:002023年FOMC票委、芝加哥聯儲主席埃文斯主持媒體早餐會,討論美國經濟和貨幣政策。

週三北京时間6:452022年FOMC票委、聖路易斯聯儲主席布拉德向貨幣市場經銷商發表講話。

週五北京时間0:002022年FOMC票委、克利夫蘭聯儲主席梅斯特就貨幣政策發表講話。

主要關注美聯儲官員對通脹前景的觀點,以及是否對9月加息路徑做出前瞻性的指引。

以下是具體經濟資料和事件:

週一:中國7月財新製造業PMI

歐元區6月失業率

美國7月ISM製造業PMI

週二:澳聯儲利率決議

2023年FOMC票委、芝加哥聯儲主席埃文斯發表講話

週三:中國7月財新服務業PMI

美國7月ISM非製造業PMI

歐佩克+會議

2022年FOMC票委、聖路易斯聯儲主席布拉發表講話

週四:英國央行利率決議

阿裡巴巴2023財年Q1財報

週五:美國7月非農數據

2022年FOMC票委、克利夫蘭聯儲主席梅斯特就貨幣政策發表講話。

澳聯儲公佈貨幣政策聲明

本周重要產品關注

標普500指數——4小時圖

標普500指數自7月19日以來突破3750–3930的底部震盪區間後維持震盪上行結構,現時形成了4小時的震盪上行趨勢。 策略仍維持逢低看多。 上方目標價為4200整數關口。 考慮到美聯儲主席鮑威爾在7月會議上對9月的政策指引模糊不清,9月可能加息75bps或50bps。 由於市場缺乏進一步指引,多頭投資者短期情緒或轉向謹慎。 囙此,更傾向於尋求市場的回檔買入機會。 關注下方4000的整數支撐,該位置為4小時上行趨勢線的支撐處。

黃金兌美元XAU/USD——日線圖

黃金上周走出了我們預期的反彈行情,從現時結構上看,金價正挑戰日線級別的下行趨勢壓力線。 若價格能成功突破該水准並企穩,價格或進一步上行至1780,然後是60日均線壓力1800。 若價格陷入短期修正,價格或回落至1750支撐。 MACD指標呈現金叉背離,趨勢上更傾向於逢低看多的思路。

澳元兌美元AUD/USD——日線圖

澳元兌美元上周整體維持震盪上行結構,上週五收線趨近於平收,下引線較長體現下方買盤較多。 本周澳聯儲加息50bps的預期或支撐澳元。 短週期面臨0.7的整數關口阻力。 若價格能實現突破將進一步上行至下行通道的壓力比特0.718–0.72。

英鎊兌美元GBP/USD——日線圖

日線級別英鎊暫未出現明顯的突破下行趨勢線的勢頭,未形成明顯的”U”型底部形態。 考慮到英國央行本周有較大概率加息25bps,其政策的“落後”或將制約英鎊的反彈力度。 囙此,投資者需留意市場的獲利了結情况。 若英國央行本周超預期加息50bps,或將提振英鎊上行至重要阻力在1.232。

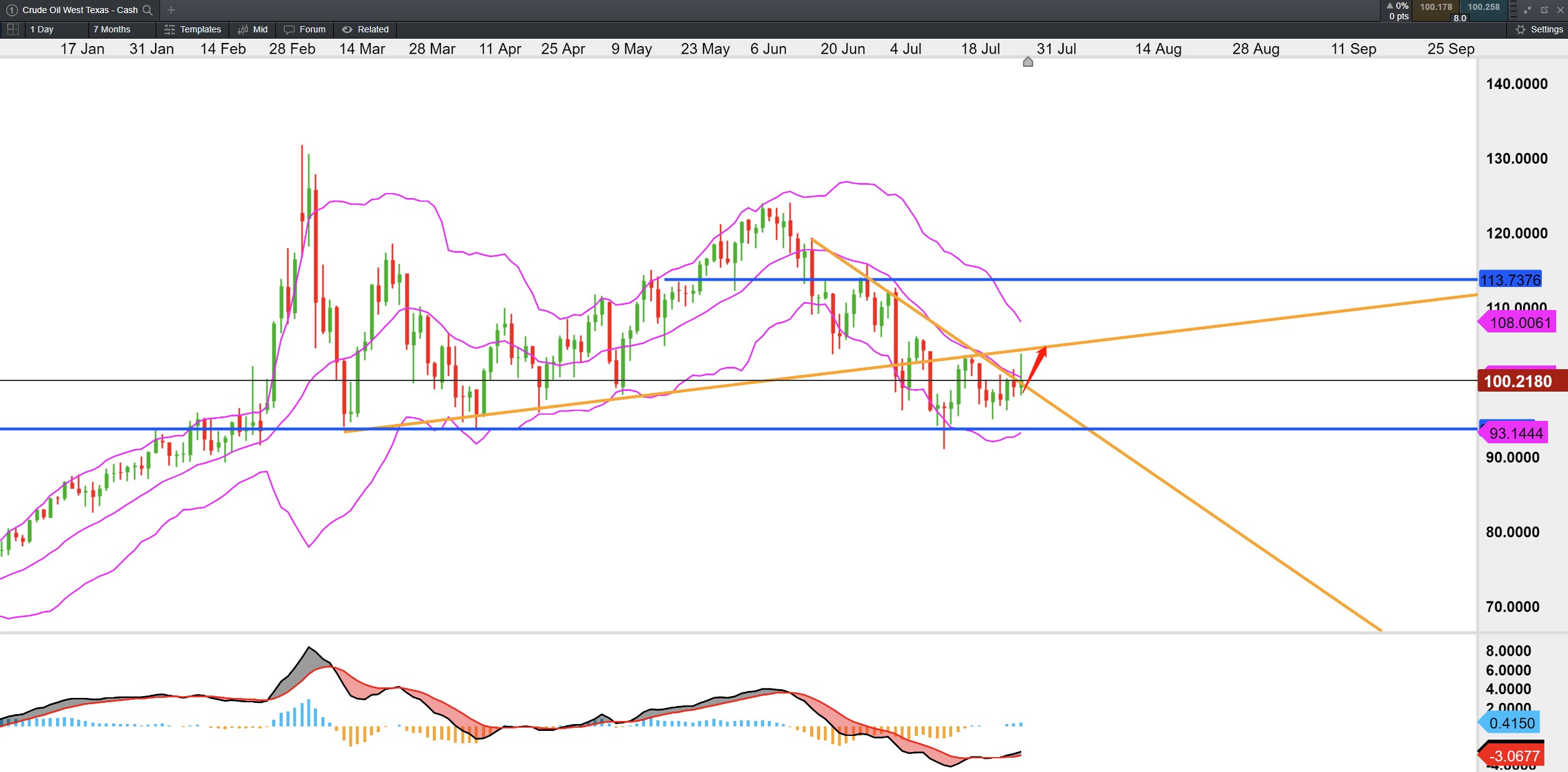

美國WTI原油Crude Oil WTI——日線圖

WTI原油上周基本符合我們底部震盪反彈的判斷,並觸及此前日線結構的趨勢線壓力處103附近。 考慮到本周歐佩克+會議或不會出現超預期的增產計畫,原油本周或繼續維持震盪反彈趨勢。 現時短期關注價格能否突破104成功回到上行結構中,若價格成功突破,則可能進一步延伸至108-110。 MACD指標目前有底部金叉迹象。