Day Trading - przewodnik dla początkujących

Rynki kapitałowe to bardzo wymagające miejsce. By czuć się na nim dobrze i zwiększyć swoje szanse na pomnażanie środków finansowych, trzeba przejść co najmniej kilka etapów. W tym artykule prezentujemy i omawiamy poszczególne kroki na tej edukacyjnej ścieżce.

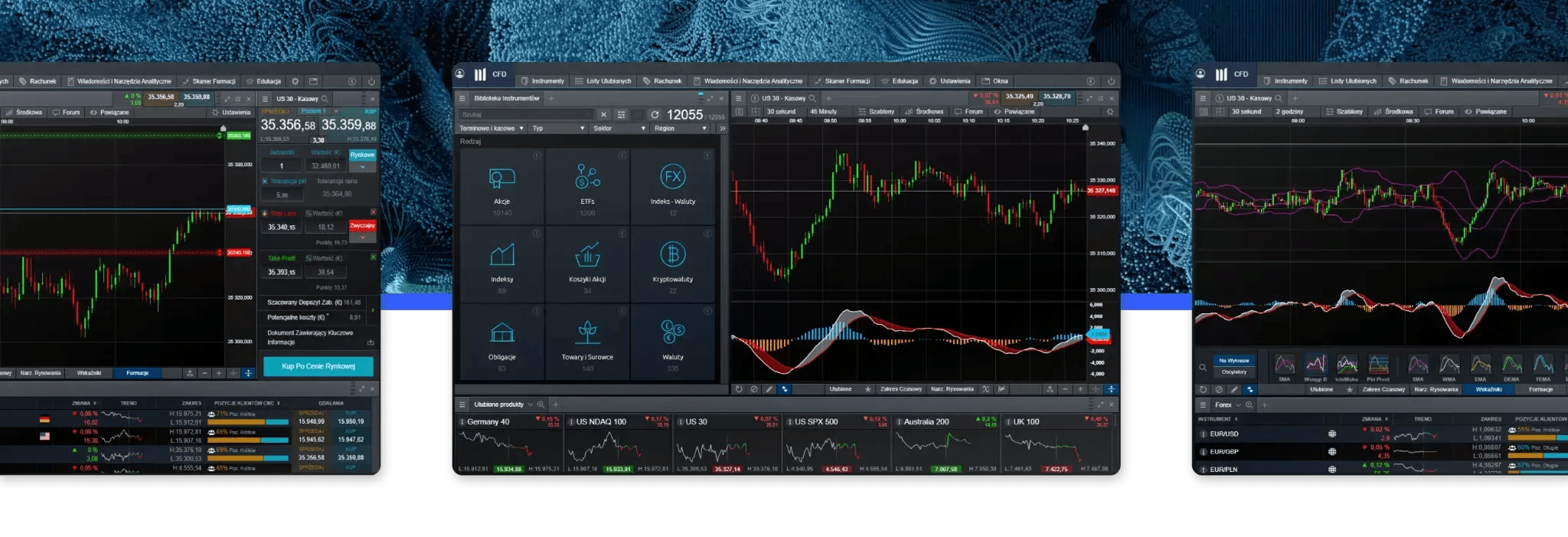

Day trading jest zajęciem, które można elastycznie dopasować do swojego trybu życia. W znacznym stopniu możesz pozostawać aktywnym kiedy i gdzie chcesz, przeprowadzając transakcje w dowolnym momencie. Możesz zarządzać nimi z biura lub domu, a nawet podczas podróży. To wszystko jest możliwe dzięki rozwojowi technologii oraz rosnącej popularności transakcji zawieranych za pośrednictwem aplikacji mobilnych.

Transakcje typu day trading sprawiają, że możesz być swoim własnym szefem i mieć pełną kontrolę nad swoim czasem i pieniędzmi. Jakie są wady takiego rozwiązania? Fakt posiadania całkowitej kontroli nad planem dnia, może być odstraszający dla tych, którzy uważają, że ich słabą stroną jest zarządzanie własnym czasem.

Stwórz swój profil inwestora

Niektóre osoby są stworzone do tego, by być daytraderami, inne mogą preferować inwestowanie długoterminowe, a jeszcze inne mogą znaleźć się gdzieś pomiędzy. Niektórzy lubią podążać za trendami, podczas gdy inni zawsze chcą wykorzystać momenty zwrotne.

Wybierając styl inwestowania, warto rozważyć kilka kwestii:

Ile czasu chcesz poświęcić każdego dnia na inwestowanie? Day traderzy poświęcają dużo czasu na monitorowanie każdego dnia, podczas gdy swing traderzy poświęcają mniej czasu, a inwestorzy mogą monitorować pozycje i przeprowadzać badania co kilka tygodni lub miesięcy.

Zastanów się, czy możesz spać z otwartymi pozycjami. Niektórzy ludzie tego nie lubią; chcą, aby wszystkie pozycje były zamykane na koniec dnia, dlatego mogą wybrać daytrading. Inni inwestorzy chcą wykorzystywać ruchy z dnia na dzień, co sprawia, że bardziej nadają się do swing tradingu i utrzymywania pozycji przez kilka dni lub miesięcy. Inni inwestorzy są przeciwni szybkiemu zamykaniu pozycji i dlatego inwestują długoterminowo.

Jeśli chcesz działać, to daytrading lub aktywny swing trading może odpowiadać Twojej osobowości. Jeśli wolisz cierpliwie obserwować rozwój wypadków, bardziej odpowiada Ci długoterminowe utrzymywanie pozycji.

Jeśli lubisz podążać z rynkowym nurtem, możesz rozważyć handel zgodnie z trendem. Jeśli lubisz iść pod prąd lub być kontrarianinem, handel formacjami odwrócenia trendu może być opcją alternatywną.

Jeśli jesteś bardziej zorientowany na technologię i wolisz wykorzystywać algorytmy na swoją korzyść, możesz rozważyć handel ilościowy i wykorzystać zaprogramowane skrypty inwestycyjne, działające wedlug zgóry określonych, sztywnych zasad.

Czytaj branżową literaturę i prasę

Wielu znanych inwestorów, day-traderów i analityków podzieliło lub wciąż dzieli się swoją wiedzą na łamach książek, artykułów, blogów i filmów. Wiedza zdobyta od praktyka jest wiedzą bezcenną. Dlatego warto czytać wszelkiego rodzaju artykuły, książki i filmy na temat inwestowania. Pozycji jest mnóstwo, o czym będziemy pisać w jednym z kolejnych artykułów. Tutaj, dla przykładu, możemy podać „biblię analizy technicznej”, czyli „Analiza techniczna rynków finansowych” Johna Murphyego, albo słynna seraia wywiadów „Czarodzieje rynku” Jacka Schwagera. Czytając książki i publikacje o tematyce tradingowej lub oglądając filmy, uzyskasz wgląd w to, jak handlują inni. Następnie można wykorzystać te pomysły do stworzenia własnego podejścia do handlu. Jeśli lubisz czytać o bieżących wydarzeniach, bądź na bieżąco z wiadomościami z rynku i świata, aby zobaczyć, jak wpływają one na rynki, którymi się interesujesz. Przy podejmowaniu decyzji inwestycyjnych warto brać pod uwagę zarówno czynniki makroekonomiczne, jak i mikroekonomiczne. Posiadanie szerokiej bazy wiedzy, z której można czerpać, może pomóc w innych krokach na drodze do stania się lepszym inwestorem.

Zrozum czym jest lewar

Lewar, czyli potoczne określenie na dźwignię finansową, to mechanizm, który pozwala zająć dużą pozycję na rynku bez konieczności pokrywania całej jej wartości. Wystarczy wpłacić tzw. depozyt zabezpieczający, będący określoną częścią całej pozycji. Inwestowanie z wykorzystaniem dźwigni finansowej pomaga potencjalnie zwiększyć zyski. Powoduje ona jednak również zwiększenie strat w przypadku nieudanej transakcji.

Na przykład, jeśli inwestor posiada rachunek o wartości 1 000 zł, ale posiada dźwignię 20:1, może otworzyć pozycję o wartości do 20 000 zł. Jeśli zarobi 10% na tych 20 000 zł, jego zysk wyniesie 2000 zł. Jest to 200% zwrot z 1 000 zł, które początkowo znajdowało się na koncie. Bez dźwigni finansowej, 10% zwrot z 1 000 zł to zysk w wysokości 100 zł. W przeciwnym przypadku, gdyby transakcja nie powiodła się i spadła o 10%, strata inwestora wyniosłaby 2 000 zł lub 200% w stosunku do pierwotnej wartości rachunku. To również naraża go na niebezpieczeństwo zejścia poniżej poziomu depozytu zabezpieczającego, a nawet może spowodować wezwanie do uzupełnienia tego depozytu, jeśli cena instrumentu bazowego nadal będzie spadać.

Dźwignia finansowa jest często stosowana przez daytraderów i swing traderów, natomiast inwestorzy korzystają z niej w mniejszym stopniu.

Zdecyduj ile pieniędzy możesz stracić

Niektórzy inwestorzy określają maksymalną kwotę, jaką są skłonni stracić na pojedynczej transakcji, a następnie trzymają się tej reguły i zamykają pozycje, gdy ów limit zostanie osiągnięty. Często jest to określony procent posiadanego budżetu. Na przykład, daytrader może zaryzykować 0,5% lub 1% swojego konta na każdej transakcji. Inwestor lub swing trader może zdecydować się na takie samo ryzyko lub zaryzykować 2% lub 3% na każdą transakcję. Może to być również kwota w walutach fiducjarnych, a nie w procentach, a dokłądne stawki są bardzo indywidualną kwestią.

Chociaż nikt nie zawiera transakcji, oczekując, że na niej straci, warto zastanowić się, ile jesteś w stanie stracić przed zamknięciem transakcji i być gotowym do przyznania się do błędu, gdy transakcja nie przynosi oczekiwanych rezultatów. Przygotowanie się na najgorszy scenariusz, choć nieprzyjemne, może być bardzo praktyczne. Twój limit maksymalnej straty może wynosić 10, 50 lub 5,000 zł. Będzie to zależało od tego, jak duży kapitał masz do dyspozycji i jaką masz tolerancję na ryzyko.

Podczas gdy day traderzy często handlują tym samym instrumentem i tylko jednym instrumentem w danym czasie, swing traderzy i inwestorzy zazwyczaj nie lokują wszystkich swoich środków w jeden instrument. Mogą je rozłożyć, więc jeśli transakcja nie dojdzie do skutku, ich inne pozycje mogą pomóc w wyrównaniu strat, co jest kolejną formą zarządzania ryzykiem.

Przygotuj narzędzia do zarządzania ryzykiem

Narzędzia zarządzania ryzykiem są stosowane przez wielu inwestorów w celu ograniczenia ryzyka do poziomów określonych w punkcie czwartym. Dwa najbardziej powszechne, żeby nie powiedzieć podstawowe narzędzia zarządzania ryzykiem to zlecenia stop-loss i dopasowanie wielkości pozycji. Zlecenie stop-loss powoduje wyjście z transakcji po z góry określonej cenie lub wysokości straty. Innymi słowy, gdy ustawimy takie zlecenie na rynku, pozycja zostanie zamknięta, gdy notowania danego aktywa osiągną poziom określony w zleceniu. Ten poziom można wyznaczyć na wiele sposóbów. Przykładowo może on być stałą wartością procentową odłożoną od ceny wejścia na rynek lub może być związany z położeniem wskaźnika analizy technicznej np. średniej kroczącej lub odchylenia standardowego.

Z kolei wielkość pozycji to ilość aktywów, na które opiewa otwierana pozycja. Większa pozycja wiąże się z potencjalnie większym ryzykiem, ponieważ jeśli cena poruszy się w przeciwnym kierunku, może to spowodować większą stratę niż w przypadku mniejszej wielkości pozycji. Dobór wielkości pozycji również może przebiegać na wiele sposóbów, od stałych kwot na dane aktywo, po dopasowanie wielości w zależności od zmienności rynku (im mniejsze wahania tym większa pozycja).

Przygotuj narzędzia do zarządzania ryzykiem

Narzędzia zarządzania ryzykiem są stosowane przez wielu inwestorów w celu ograniczenia ryzyka do poziomów określonych w punkcie czwartym. Dwa najbardziej powszechne, żeby nie powiedzieć podstawowe narzędzia zarządzania ryzykiem to zlecenia stop-loss i dopasowanie wielkości pozycji. Zlecenie stop-loss powoduje wyjście z transakcji po z góry określonej cenie lub wysokości straty. Innymi słowy, gdy ustawimy takie zlecenie na rynku, pozycja zostanie zamknięta, gdy notowania danego aktywa osiągną poziom określony w zleceniu. Ten poziom można wyznaczyć na wiele sposóbów. Przykładowo może on być stałą wartością procentową odłożoną od ceny wejścia na rynek lub może być związany z położeniem wskaźnika analizy technicznej np. średniej kroczącej lub odchylenia standardowego.

Z kolei wielkość pozycji to ilość aktywów, na które opiewa otwierana pozycja. Większa pozycja wiąże się z potencjalnie większym ryzykiem, ponieważ jeśli cena poruszy się w przeciwnym kierunku, może to spowodować większą stratę niż w przypadku mniejszej wielkości pozycji. Dobór wielkości pozycji również może przebiegać na wiele sposóbów, od stałych kwot na dane aktywo, po dopasowanie wielości w zależności od zmienności rynku (im mniejsze wahania tym większa pozycja).

Opracuj dokładną strategię

Kolejnym krokiem jest opracowanie inwestycyjnego planu. Strategia transakcyjna opiera się na ustalonych parametrach zarządzania ryzykiem i określa dokładnie, kiedy należy wchodzić i wychodzić z transakcji (wyjścia obejmują zarówno transakcje zyskowne, jak i stratne).

Wszystkie dotychczasowe kroki pomagają inwestorowi nakierować go na strategie, które mogą do niego pasować. Niektóre z nich to day trading, swing trading, inwestowanie długoterminowe, trend trading, reversal trading, quantitative trading, technical I fundamental trading. Zagłębiając się w temat bardziej, inwestorzy muszą również określić rodzaje narzędzi, których będą używać do inicjowania wejść i wyjść z pozycji. Narzędzia te obejmują te z obszaru analizy technicznej, jak: cofnięcia Fibonacciego, price action, średnie ruchome lub innego rodzaju wskaźniki techniczne, a także te z obszaru analizy fundamentalnej, jak: raporty o zyskach, wskaźniki finansowe lub odczyty makroekonomiczne.

Wybierz aktywa na których chcesz handlować

Literatura finansowa, śledzenie prasy i blogów mogą pomóc w wyborze rynków, na których chcemy się skupić. Niektórzy inwestorzy koncentrują się tylko na jednym rynku, podczas gdy inni handlują na wielu jednocześnie. Popularne rynki, na których można handlować, to akcje, opcje, indeksy, ETF-y i forex. Każdy rodzaj aktywów ma swój własny potencjał zysków i ryzyka, a jeden rynek nie jest ani lepszy, ani gorszy od drugiego. Jednak każdy rynek jest podatny na specyficzne czynniki, a strategia, która sprawdza się na jednym rynku, może nie działać na innym. Na początku warto wybrać jeden rynek i zdobyć na tyle doświadczenia, by swobodnie się na nim poruszać. Nie jest to ani krótki, ani łatwy proces, ale każdy powinien go przejść. Później można próbować sił na innych aktywach.

Testuj swoje strategie na danych historycznych

Jeśli posiadamy strategię, która jasno określa poziomy ryzka, wejść i wyjść, i wiemy na jakim rynku chcemy handlować, to istnieje duża szansa, że możemy sprawdzić, jak działałaby ta strategia w przeszłości. Wiele narzędzi inwestycyjnych i platform udostępnie moduły do tzw. back testingu, które umożliwiają przeprowadzenie takiego testu i dokładną analizę wyników. Warto więc przeprowadzić taką retrospektywę. Jeśli nie ma możliwości dokładnego sprawdzenia przy pomocy narzędzi informatycznych, pomocna może okazać się nawet pobieżna analiza w arkuszu kalkulacyjnym. Już tam mogą pojawić się sygnały świadczące o tym, że nasz plan jest nieodpowiednio przygotowany. Należy jednak pamiętać o tym, że nawet świetne wyniki back testingu nie gwaratnują ich powtórki w przyszłości.

Prowadź dziennik transakcyjny

Dziennik transakcyjny stanowi zapis dokonanych transakcji i wypróbowanych strategii. Dzięki temu wiadomo, co się sprawdziło, a co nie, a to wszystko finalnie pomaga udoskonalić podejście do handlu. Dziennik transakcyjny może mieć formę notatnika lub cyfrowego dokumentu lub pliku arkusza kalkulacyjnego na komputerze. Minimalnym wymogiem w prowadzeniu takiego „pamiętnika” jest zapisywanie transakcji wraz z powodami ich zawarcia (strategia). Im więcej szczegółów zawiera dziennik, tym lepiej. Warto rozważyć dołączenie zrzutów ekranu z każdej transakcji, ponieważ zrzut ekranu pokazuje całą akcję cenową i wskaźniki prowadzące do i następujące po transakcji, do których można wrócić i przeanalizować je później.

Korzystne jest również odnotowywanie wszelkich popełnionych błędów. Warto przejrzeć pomyłki w każdym miesiącu, aby sprawdzić, która część planu wymaga najwięcej dopracowania. Zapisywanie swoich transakcji może również pomóc w zrozumieniu, czy dana strategia ma realną przewagę handlową i możliwość zarabiania w szerszym horyzoncie czasowym.

Zrób analizę od strony psychologicznej

Prowadzenie dziennika, a w szczególności notowanie błędów, pomoże podkreślić, jak ważna jest psychologia w tradingu. Na przykład, jeśli na twoich oczach pojawił się sygnał transakcyjny, ale nie został on zrealizowany, prawdopodobnie stoi za tym psychologiczny powód. Może to być strach przed stratą, brak akceptacji strategii, zwątpienie w siebie, paraliż analityczny, etc. Niezależnie od tego, jaki jest powód każdego błędu, należy sprawdzić, czy nie ma on podłoża psychologicznego lub emocjonalnego. Podczas wielu transakcji, większość traderów i inwestorów zauważa powtarzanie się tych samych błędów. Znajdź i pracuj nad rozpoznaniem psychologicznych powodów, dla których te błędy wciąż się powtarzają. Pomoże to z czasem ograniczyć liczbę pomyłek, które wynikają z pewnych mentalnycy automatyzmów.

Ulepszaj swoje strategie

Z upływem czasu i wraz z nabywaniem doświadczenia pojawią się pomysłu na ulepszenie planu inwestycyjnego. Na przykład, można zauważyć, że cena często przekracza nasz poziom take profit, a więc można zwiększyć pułap tego ostatniego dla przyszłych transakcji, aby uzyskać większy zysk.

Doskonalenie różni się od majstrowania. Przypadkowe zawieranie transakcji lub testowanie czegoś nowego przy każdej transakcji jest majsterkowaniem. Natomiast udoskonalanie polega na analizie wielu historycznych transakcji i znajdowaniu niewielkich zmian, które można wykorzystać w celu osiągnięcia większych zysków w przyszłości lub uniknięcia niepotrzebnych strat.

Patrz długodystansowo

Skuteczne inwestowanie wymaga czasu. Nie stanie się to z dnia na dzień. Jest to podróż pełna wzlotów i upadków. Nawet profesjonaliści mają okresy strat, więc nowi traderzy również mogą się ich spodziewać. Celem jest osiągnięcie dobrego wyniku w długim okresie, niekoniecznie każdego dnia. Jeśli strategia przynosi zyski, a potem przestaje działać, należy przejrzeć poprzednie transakcje, aby zobaczyć, jak można ją udoskonalić. To jest długi proces. Warto pamiętać, że im więcej wysiłku wkłada się w każdy z wymienionych wyżej etapów, tym lepszych wyników można oczekiwać.

Niektórzy inwestorzy już od początku zarabiają. Szybko są w stanie zidentyfikować czynniki dające im przewagą i regularnie je stosują. Jednak najczęściej większość traderów przechodzi przez kilka miesięcy, a nawet lat prób i błędów, zanim znajdzie metodę handlu, która im odpowiada.

Kwalifikacje nie są wymagane do inwestowania na rachunku rzeczywistym, ale niezbędna do tego jest wiedza w zakresie instrumentów finansowych. Z kolei do profesjonalnego handlu w firmie inwestycyjnej często wymagane są certyfikaty lub referencje, które różnią się w zależności od stanowiska i lokalizacji. Zapoznaj się ze naszymi specyfikacjami rachunków, aby sprawdzić, który z nich preferujesz.

Bycie profesjonalnym traderem oznacza utrzymywanie się z inwestowania. Osoby fizyczne mogą to robić, zarabiając na swoim rachunku wystarczającą ilość pieniędzy, aby sfinansować swój styl życia lub mogą pracować dla firmy. Starając się o pracę w funduszu hedgingowym, banku inwestycyjnym lub innej firmie tego typu, traderzy zazwyczaj muszą wykazać się referencjami, wykształceniem i/lub udokumentowanym i zyskownym doświadczeniem inwestycyjnym.

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.