Shorthandel er ikke bare for hedgefond. Med CFD-handel kan private investorer øke avkastningen i fallende markeder. En CFD (Contract for Difference) er et derivat som speiler prisutviklingen på et underliggende finansielt instrument. De fleste CFDer kan shortes, det vil si at man selger en CFD på et gitt tidspunkt med forventning om at verdien kommer til å falle. Alt fra aksjer, valuta, råvarer, rentepapirer og indekser kan shortes.

Vi har samlet ni tips for deg som vil investere i fallende markeder.

9 tips til deg som vil investere i fallende markeder

Også private investorer kan utnytte mulighetene når markedet faller. Her er ni tips for å komme i gang med shorthandel.

1. Analyser fundamentale størrelser på samme måte som om du skulle gått «long»

Når du kjøper et instrument som du forventer skal stige i verdi, for eksempel en aksje, er dette ofte basert på analyser som viser at markedet i øyeblikket priser aksjen for lavt. Når du gjør slike investeringer, har du gjerne en relativt lang tidshorisont, for det kan ta tid før de fundamentale størrelsene vil påvirke aksjekursen.

Men like ofte som en aksje, en råvare, en valuta, et rentepapir eller en indeks er for lavt priset, kan den være for høyt priset – i dine øyne eller ifølge analysene til dem du stoler mest på. Med CFDer kan du enkelt posisjonere deg for fallende priser, og på plattformen til CMC Markets får du analyser fra Morningstar som viser hva for eksempel en aksje er verdt basert på kvantitative data.

2. Bruk teknisk analyse

Du behøver ikke mene at det er noe fundamentalt feil ved prisingen av et finansinstrument for å «shorte» det. Den aktive traderen høster gevinster på langt mer kortsiktige svingninger, for eksempel kortsiktige tilbakeslag etter kraftige prishopp – når noe er overkjøpt.

Dette er en langt mer krevende øvelse, som forutsetter mer tilstedeværelse av den som handler. Hos CMC Markets kan du enkelt sette opp regler for prisnivåer der du vil kjøpe og selge kontraktene.

3. Se forskjell på en trend og en korreksjon

Mens det første punktet på listen vår knytter seg til trender og fundamental analyse, handler det andre punktet mer om korreksjoner og teknisk analyse. Begge deler kan du handle på, men det er viktig å være bevisst på hvilken av de to metodene du bruker på hver eneste handel.

4. Ha sikkerhet til å tåle avvik fra den prisutviklingen du satser på

Marginkrav er en selvsagt del av shorthandel. Enkelt sagt må du ha en buffer mot tap, altså at prisene vil stige i stedet for å falle. Jo høyere risiko du tar, desto større marginkrav. Automatisk tvangssalg (likvidering) når marginkravet ikke lenger er oppfylt, er en høyst reell del av shorthandel.

Mener du for eksempel at den brede amerikanske aksjeindeksen Standard & Poor’s 500 (S&P 500 i plattformen) er overpriset, og så viser dagens nyhet om månedens tall for arbeidsmarkedet at sysselsettingen stiger mer enn ventet, er det sannsynlig at indeksen stiger.

I plattformen vår kan du følge med på hvor stor margin du til enhver tid har, du får varslinger, og du kan enkelt justere din egen tapsbuffer. Du kan også følge med på relevante nyheter som påvirker prisutviklingen på de handlene du har gjort.

5. Bestem deg for et prisområde hvor du er villig til å gå inn for å vente på at prisene faller

Når du har gjort analysene og fått på plass marginkravet, bestemmer du deg for hvilket prisområde du skal gå inn på og vente på at prisene faller. I handelsplattformen kan du sette prisen for når du ønsker å åpne posisjonen, slik at handelen gjøres automatisk når ønsket prisområde oppstår.

6. Gir om du kan, gir mer om du tør

Å gire er å låne penger for å investere mer enn egeninnsatsen. Sagt på en annen måte, det er en turbo til investeringen. Nedsiden og den negative risikoen med giring er at det kan forstørre det potensielle tapet.

Ikke-profesjonelle CFD-investorer kan gire sine investeringer mellom fem og 30 ganger, lavest for aksjer, høyest for de mest likvide instrumentene. I handelsplattformen ser du hvor mye en shorthandel kan gires og hvilke marginkrav vi krever.

7. Ha en plan for når du skal ta gevinst – og en plan for stop loss

Dette er et tips som gjelder for langt mer enn shorthandel. I det lange løp er det viktig å sette grenser for deg selv for når du har tapt nok så vel som når du mener det er hensiktsmessig å høste gevinsten.

Du kan riktignok ikke tape mer enn innskuddet ditt, men du bør gjøre deg opp en mening om du ønsker å trekke deg ut før det eventuelt skjer.

8. Velg en handelsplass med maksimal åpningstid

Shorthandel er risikofylt og prisene kan svinge mye på kort tid. En måte å håndtere risikoen på er å velge en handelsplattform der du alltid kan kjøpe og selge så lenge markedsplassen eller børsen er åpen der hvor de underliggende papirene er notert.

9. Tørrtren før du handler første gang

Høres shorthandel spennende men farlig ut? Hos CMC Markets kan du tørrtrene på å «gå short» uten risiko når du åpner en demokonto.

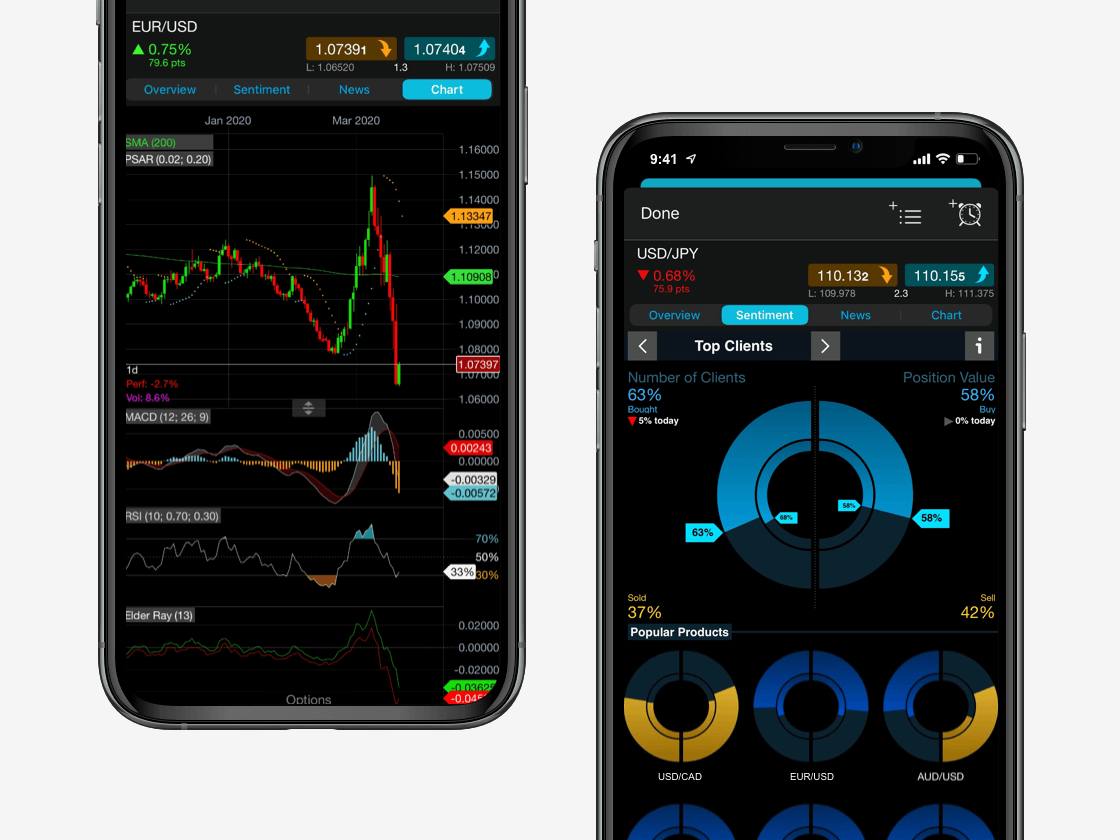

Ønsker du å handle på farten? Vår prisbelønte tradingapp* lar deg åpne og lukke posisjoner, sette opp varslinger og gjøre analyser med mobil-optimaliserte charts pluss mye mer.

CMC Markets er en «execution only» leverandør. Dette innholdet (uansett om det inneholder meninger eller ikke), er kun til generell informasjon og tar ikke hensyn til dine personlige forhold eller målsetninger. Ingenting i dette innholdet er (eller bør anses å være), økonomisk, investerings- eller annen form for råd som kan garanteres. Ingen uttalelse gitt i materialet utgjør en anbefaling fra CMC Markets eller forfatteren om at en bestemt investering, verdipapir, transaksjon eller investeringsstrategi passer for en bestemt person. Materialet er ikke utarbeidet i samsvar med lovkrav utformet for å fremme uavhengigheten til investeringsanalyse. Selv om vi ikke er spesifikt forhindret fra å gjøre handler før vi leverer dette materialet, søker vi ikke å dra nytte av materialet før det distribueres.