I början av året gick vi igenom ett antal contrarian trades för 2019. Dessa och mycket annat intressant togs upp i denna podcast. I avsnitt 72 följer vi upp vad som hänt med våra trades under första delen av året.

Att vara contrarian handlar om att gå emot sentimentet. Om alla har samma åsikt om en tillgång kan det vara intressant att ta en motsatt vy. Om marknaden får fel och du får rätt finns det förhoppningsvis bra potential. Det är dock viktigt att invänta signaler som bekräftar att marknaden börjar få fel. Att fånga en fallande kniv utan tecken på att den bromsat upp är sällan en bra idé.

Nedan kan du läsa en uppföljning av de tre contrarian trades Kristofer Berggren tar upp i podden.

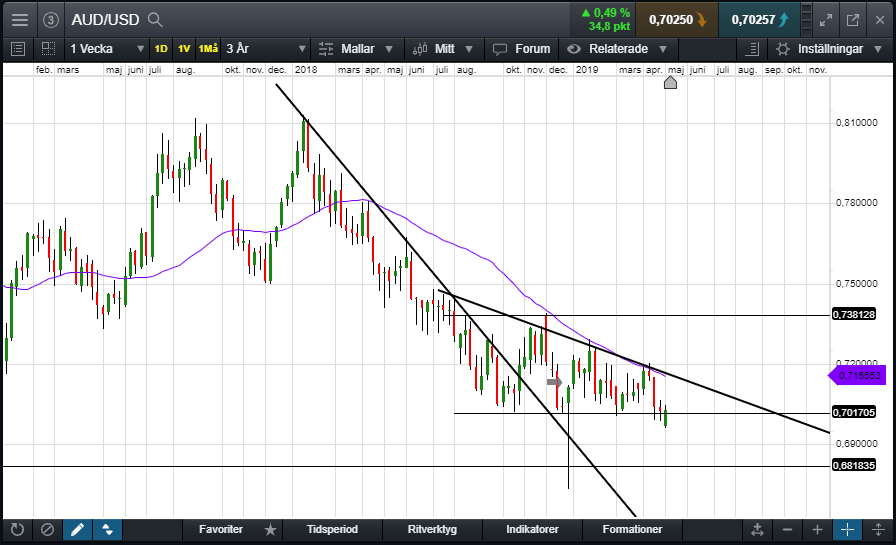

Lång AUDUSD

Tekniskt blev valutaparet intressant på grund av att den långa negativa trenden, som startade i början av 2018, hade brutits några veckor tidigare samt att köpare lyckades undvika stängning under 0,7 i samband med flash crashen (lång svans på nedsidan) i slutet av 2018.

Utöver det tekniska var sentimentet väldigt negativt med rekordstora korta positioner i AUD. En annan positiv faktor var att handelssamtalen mellan USA och Kina såg också ut ta sig framåt. Då Kina står för cirka 30 % av Australiens export är det viktigt för AUD att Kinas tillväxt är intakt. Dessutom har AUDUSD historiskt varit ett risk on par vilket också borde motiverat ytterligare uppgång så länge vändningen vi såg i index i början av året höll i sig.

Vändningen i index har verkligen hållit i sig men det smittade inte av sig på AUDUSD vilket är lite märkligt. Vi fick viss uppgång men orkade inte upp till motståndet vid 0,74. Istället har lägre toppar bildats och 0,7 har återtestats vid några tillfällen. När valutamarknaden öppnade på söndagskvällen den 5 maj, efter att oron för handelskriget mellan USA och Kina blossat upp igen, sålde paret ner under stödet men har i skrivande stund återhämtat sig. Detta visa hur viktigt det är för AUD att handelskriget inte eskalerar.

Vi har haft en intressant inledning på veckan och nu är det upp till köpare att fortsätta hela veckan ut. Nästa motstånd befinner sig vid senaste toppen runt 0,72 där negativ trendlinje och 40 veckors medelvärde möter upp. Sentimentet är fortsatt kort AUD men inte på lika höga nivåer som i början av året. I och med att den Nya Zeeländska centralbanken nyligen överraskade och sänkte sin ränta fanns viss risk att detta skulle efterföljas av Australiens motsvarighet. Så blev dock inte fallet då man lät räntan vara vid senaste mötet den 7:e maj. Nästa räntemöte är 4:e juni.

Den grå pilen visar var marknaden handlades när vi spelade in det första avsnittet.

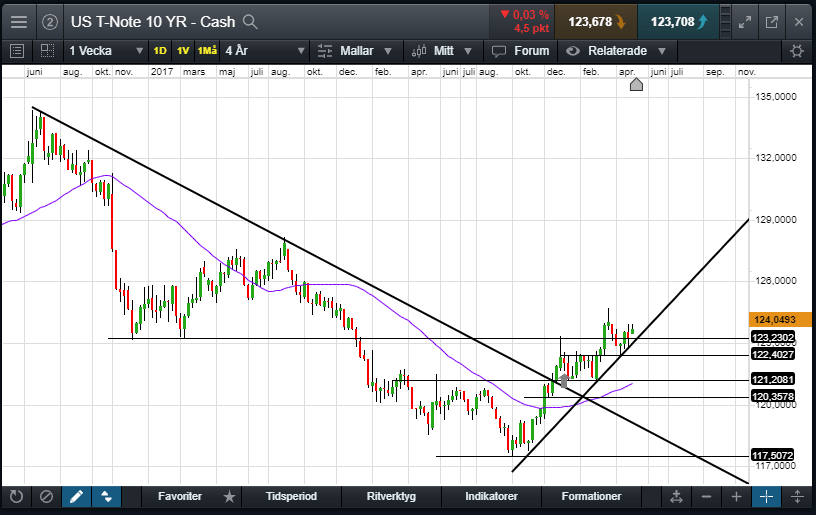

Lång US 10 Year

Det finns mycket att säga om hur snabbt Fed ändrade synen på räntan i slutet av 2018. Från att ”vi kör på med några höjningar 2019” till att ”vi är klarar med alla höjningar” på någon månad eller två. Det är framförallt kommunikationen från Fed som är intressant här snarare än vad som är rätt utifrån var USA befinner rent ekonomiskt. Självklart eldade räntehoppandet på det positiva momentumet vi såg i 10-åringen med start i oktober 2018.

Tekniskt blev det intressant när vi bröt den negativa trendlinjen i slutet av 2018 och 10-åringen klarade av att hålla sig över den brutna negativa trendlinjen trots att testet av 123,30 fallerade ganska kraftigt. Viktigt att köpare fortsatt kan försvara den positiva trendlinjen från botten i oktober 2018. Misslyckas köpare med detta är nästa viktiga nivå att hålla utkik efter vid 122,40 och 121,20.

Den grå pilen visar var marknaden handlades när vi spelade in det första avsnittet.

En fundamental trigger som fick 10-åringen att leta sig över motståndet vid 123,30 var när Fed-chefen Powell I februari att man kommer dra ner på minskningen av balansräkningen med start i maj 2019 genom att minska andelen obligationer som tillåts förfalla när de löper ut. Intressant då samma person för lite mer än ett kvartal sedan meddelade att minskningen av balansräkningen gick på autopilot. Återigen överraskar Fed marknaden. Från och med september tillåts inga lån förfalla vilket innebär en lättare form av QE eftersom de obligationer som förfaller kommer rullas över till nya = Fed måste köpa obligationer = obligationer upp = ränta ner. Sedan oktober 2017 när QT startade har Feds balansräkning minskat med 450 miljarder USD från att toppat på 4,2 biljoner USD.

En annan faktor som talar till 10-åringens fördel är att den faktiskt ger en bra ränta i relation till många andra safe haven räntor. Blir det oroligt och vi får ett risk off sentiment på marknaden bör det öka inflödet vilket får upp obligationspriset. 10-åringen är normalt en safe haven men kanske än mer nu när räntedifferensen är så stor.

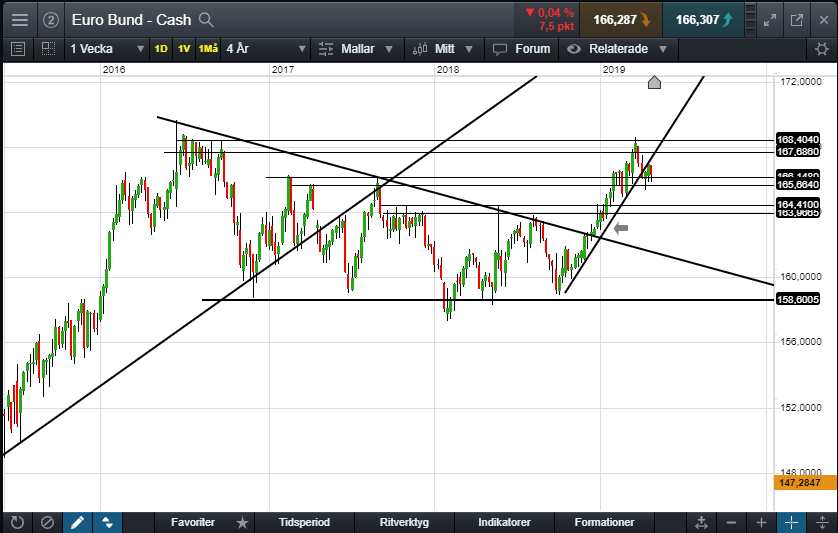

Lång Bund

Ur ett tekniskt perspektiv infann sig intresset för den tyska 10-åringen efter att den, trots fallerande av den långa positiva trendlinjen sedan botten 2011, lyckades komma tillbaka och försvara stödet vid 158,60. Triggern kom när den negativa trendlinjen från 2016 bröts.

Efter en större rörelse som förde med sig priset hela vägen upp till motståndet vid 168,40 har priset kommit tillbaka och i skrivande stund handlas obligationen under den positiva trendlinjen som försvarats hela vägen sedan botten i oktober 2018. Trendlinjen har återtestats från undersidan men köpare har ej haft styrka att passera. I dagsläget är det viktigt att stödet vid 165,60 fortsätter att försvaras av köpare.

Fundamentalt fanns det faktorer som talade för att den redan väldigt låga räntan skulle bli ännu lägre. Bland annat hade tysk makro börjat komma in ganska svagt. Till skillnad från Fed så har ECB varit lite mjukare i sin framtoning. En risk för uppgången i obligationen är fortsatt att ECB ökar takten vad gäller minskandet av sin balansräkning. En annan faktor är att Italien låter marknaden sätta räntan vid emissioner av statsobligationer. Tidigare har ECB i princip köpt upp alla statsobligationer vilket hållit räntorna i Italien på en acceptabel nivå. Det har dock gått bra än så länge men marknaden har inte testats av Italien än eftersom det varit relativt lugnt och risk on på börsen sedan årsskiftet.

Den grå pilen visar var marknaden handlades när vi spelade in det första avsnittet.

Under 2019 har vi noterat att den tyska 10-åringen tillfälligt kommit ner på negativa nivåer för första gången sedan 2016. Bland annat på grund Tysk makro som fortsatt komma in svagt och turbulensen kring Brexit som fått kapital att leta sig in i säkra tyska obligationer.

Artikeln är skriven av Kristofer Berggren, analytiker på CMC Markets.

Innehållet i denna artikel skall endast ses som allmän information och inte handels- eller investeringsrådgivning.

CMC Markets erbjuder sin tjänst som ”execution only”. Detta material (antingen uttryckt eller inte) är endast för allmän information och tar inte hänsyn till dina personliga omständigheter eller mål. Ingenting i detta material är (eller bör anses vara) finansiella, investeringar eller andra råd som beroende bör läggas på. Inget yttrande i materialet utgör en rekommendation från CMC Markets eller författaren om en viss investering, säkerhet, transaktion eller investeringsstrategi. Detta innehåll har inte skapats i enlighet med de regler som finns för oberoende investeringsrådgivning. Även om vi inte uttryckligen hindras från att handla innan vi har tillhandhållit detta innehåll försöker vi inte dra nytta av det innan det sprids.