Mit dem Einmarsch Russlands in die Ukraine sind, die bereits vorher sehr stark gestiegenen Rohstoffpreise nochmals nach oben explodiert. Betroffen sind nicht nur die Energiepreise, sondern auch die Getreidepreise und damit die Nahrungsmittelpreise. Der Krieg erschüttert ein globales Nahrungsmittelsystem, das durch Covid-19, den Klimawandel und einen Energieschock geschwächt ist. Die ukrainischen Getreide- und Ölsaatenexporte sind weitgehend zum Erliegen gekommen, und die russischen sind bedroht. Zusammen liefern die beiden Länder 12 % des weltweit nötigen Getreides. Die Weizenpreise sind seit Jahresbeginn um 53 % gestiegen und machen sich gerade daran, die Höchststände aus dem Jahr 2008 zu überschreiten. Mittlerweile zog auch Indien die Reißleine und limitiert wegen einer alarmierenden Hitzewelle seine Exporte.

António Guterres, der Generalsekretär der Vereinten Nationen, warnte demnach bereits, dass in den kommenden Monaten das Schreckgespenst einer weltweiten Nahrungsmittelknappheit drohe, die jahrelang andauern könne.

Wie ist die Lage auf dem Weizenmarkt?

Eine Kombination aus Dürre, Krieg und einem Weizenexportverbot in Indien hat die Weizen-Preise wie bereits beschrieben in den letzten Monaten in die Höhe getrieben. Nach Ansicht von Experten könnten sie nun aber das Ende einer epischen Rallye erreicht haben, da der Markt bereits viele Schreckensmeldungen verarbeitet und eingepreist wurden. Weizenterminkontrakte wurden kürzlich an der Chicago Board of Trade Börse mit 12,25 USD pro Scheffel gehandelt, mehr als doppelt so viel wie im Juli letzten Jahres, als der Preis bei etwa 6 USD lag.

Es gibt jedoch auch gute Nachrichten, unter anderem, weil einige wetterbedingte Faktoren übertrieben sein könnten. So wird es in den von der Dürre geplagten südlichen Ebenen der USA von Texas bis Kansas wahrscheinlich noch in diesem Monat den dringend benötigten Regen geben. Das könnte dem Weizenmarkt etwas den Dampf nehmen. Historisch gesehen erreichen die Weizenpreise in Dürrejahren in der Regel Mitte Mai vor der Ernte ihren Höchststand.

Auch auf den indischen Weizenfeldern dürfte sich die Lage entspannen. Die Regenfälle sollten in den kommenden Tagen auch hier einsetzten, wenn man den Wetterprognosen Glauben schenken darf. Die Hitze wird die nötige Feuchtigkeit anziehen.

Auch die Sorgen um die Weizenernte in Europa könnten übertrieben sein. Frankreich und Spanien erleben zwar ein bisher trockenes Frühjahr, aber nicht übermäßig. Das sollte als gute Nachricht betrachtet werden. Die Europäische Union ist der zweitgrößte Weizenexporteur.

Reis als Ersatz für Weizen?

Natürlich könnten die hohen Preise auch selbst für eine gewisse Preisnormalisierung sorgen, da es verarbeitende Unternehmen dazu veranlasst auf billigere Ersatzprodukte auszuweichen. Zum Beispiel ist der Weizen-Preis im Vergleich zu Reis exorbitant gestiegen. Dieses Preisgefälle könnte die Nachfrage in Richtung Reis lenken und damit die Nachfrage nach Weizen mildern.

Historisch gesehen ist der Preis für Reis pro Zentner (Zentner/CWT) in der Regel etwa zwei- bis zweieinhalbmal so hoch wie die Kosten für einen Scheffel Weizen. In den letzten Wochen ist dieses Verhältnis jedoch auf 1,3 gesunken, was bedeutet, dass Reis historisch gesehen billig ist. Vor diesem Hintergrund könnte die Welt dementsprechend für viele Produkte auf Reis umschwenken.

Wie immer ist, sind Rohstoffmärkte besonders volatil und von vielen Faktoren abhängig. Die Abhängigkeit von Wettervorhersagen macht die Situation noch unsicherer. Alles in allem darf der aktuelle Preisanstieg im Weizen durchaus hinterfragt werden, vor allem wenn man das Sentiment dazu betrachtet.

Zeitungs-Cover-Indikator

Der ein oder andere Anleger wird sicherlich schon festgestellt haben, dass die Geschehnisse am Markt und den Publikationen in bestimmten Finanzmedien oft auf ein bestimmtes anekdotisches Indiz als bullish oder bearish hinweisen. Oft sind diese Schlagzeilen oder Thesen intuitiv als Kontraindikator zu werten. Beispiele dafür sind Prominente, die eine Anlageklasse befürworten (wie Models oder Filmstars) , der Taxi-Fahrer, der plötzlich über die besten Anlagemöglichkeiten ohne Risiken berichtet oder eben die Titelbilder einer Zeitschrift, das eine starke Meinung zu einem bestimmten Vermögenswert verkündet.

Natürlich ist dieser nicht wissenschaftliche Indikator-Ansatz auch kritisch zu sehen, da er ein bestimmtes Bias verursacht, aber er kann hier und da auch eine einfache und potenziell zuverlässige Möglichkeit, die gesellschaftliche Stimmung zu messen und Spitzen und Extreme in einer Anlageklasse zu erkennen.

Grundsätzlich geht man dabei davon aus, dass wenn ein Mainstream-Journalist oder -Redakteur einem Markttrend, einem Land oder einer Person endlich eine Titelseite widmet, die Geschichte oder das Thema bereits seit einiger Zeit am Markt en vogue ist und wahrscheinlich seinen Höhepunkt bald erreicht hat.

Der Preisanstieg oder Preisverfalls an den Märkten sollten die Geschichte auf der Titelseite der Publikation bereits vollständig widerspiegeln. Der Großteil oder die komplette Bewegung sollte demnach bereits vollzogen sein, sodass es zu einer Umkehrung zum Mittelwert erfolgt (Mean Reversion). Mean Reversion bedeutet, dass wenn ein Wert massiv überdurchschnittlich abschneidet, es wahrscheinlicher ist, dass es in Zukunft aufgrund der einfachen Mean Reversion schlechter abschneiden wird.

Wie könnte es mit dem Weizen Kurs weitergehen?

Dieser Cover-Indikator ist derzeit akut, da die berühmte Wirtschaftszeitung „The Economist“ in ihrer neuesten Ausgabe mit dem Titel „The coming food catastrophe“ über den Sachverhalt berichtet. Währenddessen ist der Weizen-Preis auf den höchsten Stand seit 14 Jahren gestiegen und bisher an dem Hochpunkt aus dem Jahr 2008 gescheitert.

Solange es dem Weizen Kurs nicht gelingt über die 1.350 USD Marke anzusteigen, besteht eine Konsolidierungsgefahr, die zunächst den Bereich bei 915 USD und später 730 USD erreicht. Über 1.350 USD eröffnet sich für den Weizen-Preis eine Ausbruchssituation, die den Preis in Richtung 1.630 USD ansteigen lassen kann.

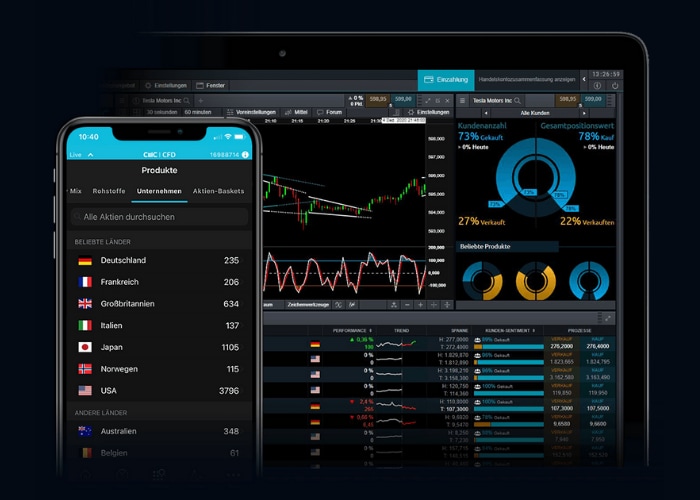

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Rohstoff-CFDs, wie Gold, WTI und Erdgas.

| Produkt | Spread | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Rohöl Brent | 3 | 10:1 | ✓ | So 00:00 - Fr 23:00 (Pause tägl. 00:00-02:00 Mo-Do) |

| Rohöl (WTI) | 3 | 10:1 | ✓ | So 00:00-Fri 23:00 (Pause tägl. 23:00-00:00 Mo-Do) |

| Benzin | 2,5 | 10:1 | ✓ | So 00:00-Fri 22:00 (Pause tägl. 23:15-00:00 Mo-Do) |

| Gold | 0,3 | 20:1 | ✓ | So 00:00-Fri 22:00 (Pause tägl. 23:00-00:00) |

| Erdgas | 0,3 | 10:1 | ✓ | So 00:00-Fr 22:00 (Pause tägl. 23:00-00:00 Mo-Do) |

| Silber | 2,5 | 10:1 | ✓ | So 00:00-Fr 22:00 (Pause tägl. 23:00-00:00) |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.